За сложные роды выплаты: В 2022 году изменился размер ряда пособий и выплат

Пособие по беременности и родам в Казахстане в 2023 году

Опубликовано:

Беременная женщина среди цветущих веток деревьев: Pixabay

Трудоустроенная женщина получает финансовую поддержку от государства в период, когда приближаются роды и после них. Суммы выплат в 2023 году изменились. Информация об этом поможет спланировать свое финансовое положение на время вынашивания и рождения ребенка.

Правила начисления выплаты по беременности и родам

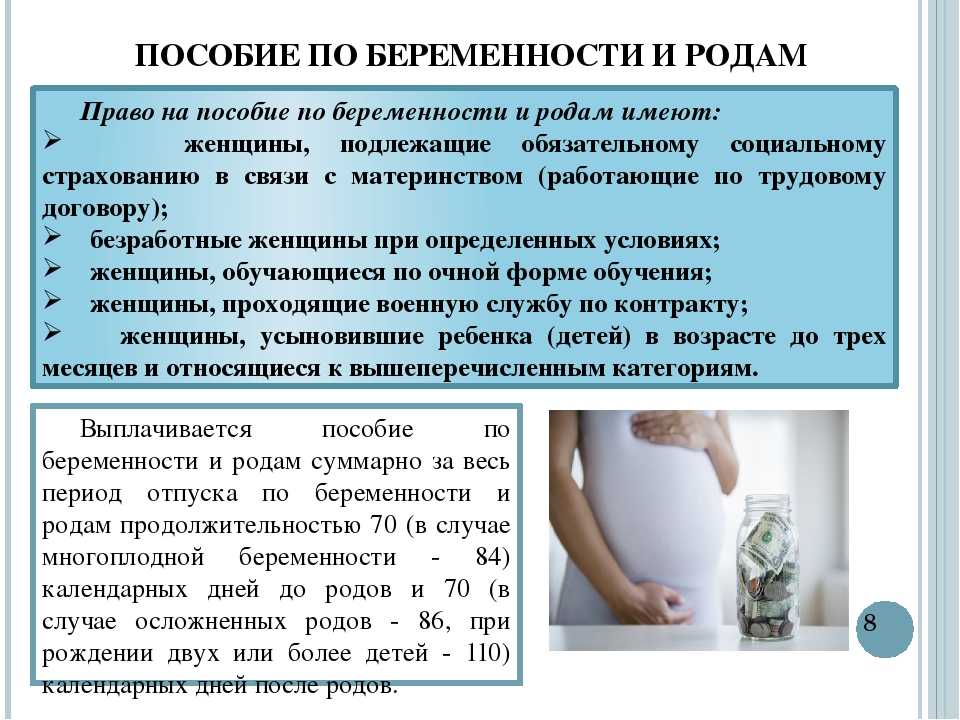

Все женщины (работающие и нетрудоустроенные) после рождения ребенка получают единоразовое фиксированное пособие от государства. Родителю, который ухаживает за ребенком до 1,5 лет, также назначаются выплаты по уходу за малышом.

Родителю, который ухаживает за ребенком до 1,5 лет, также назначаются выплаты по уходу за малышом.

Официально трудоустроенные женщины еще получают выплаты в связи с беременностью и родами. То есть им оплачивается определенный период до родов и после них, на протяжении которого они не могут исполнять трудовые обязанности. Тем, кто не работает, такие выплаты не положены.

Трудовой кодекс РК (статья 99) гарантирует отпуск по беременности и родам роженицам и усыновителям новорожденного. С выходом в декретный отпуск трудоустроенная женщина может рассчитывать на социальную выплату от Фонда социального страхования.

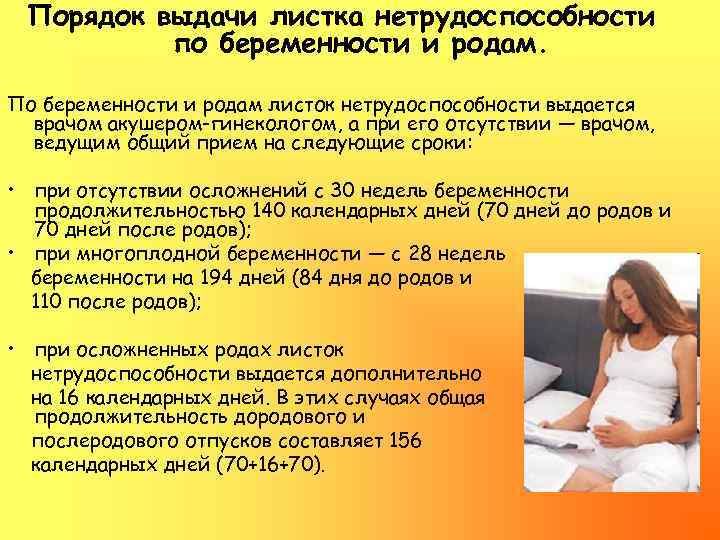

Соответственно больничному листу, выданному врачом-гинекологом, при нормальных родах женщина оформляет дородовой и послеродовой отпуск сроком на 126 дней или 140 дней (продленный период имеют те, кто живет на территориях, которые подвергнуты ядерному заражению). Длительность такого отпуска определяется правилами проведения экспертизы временной нетрудоспособности (параграф 3).

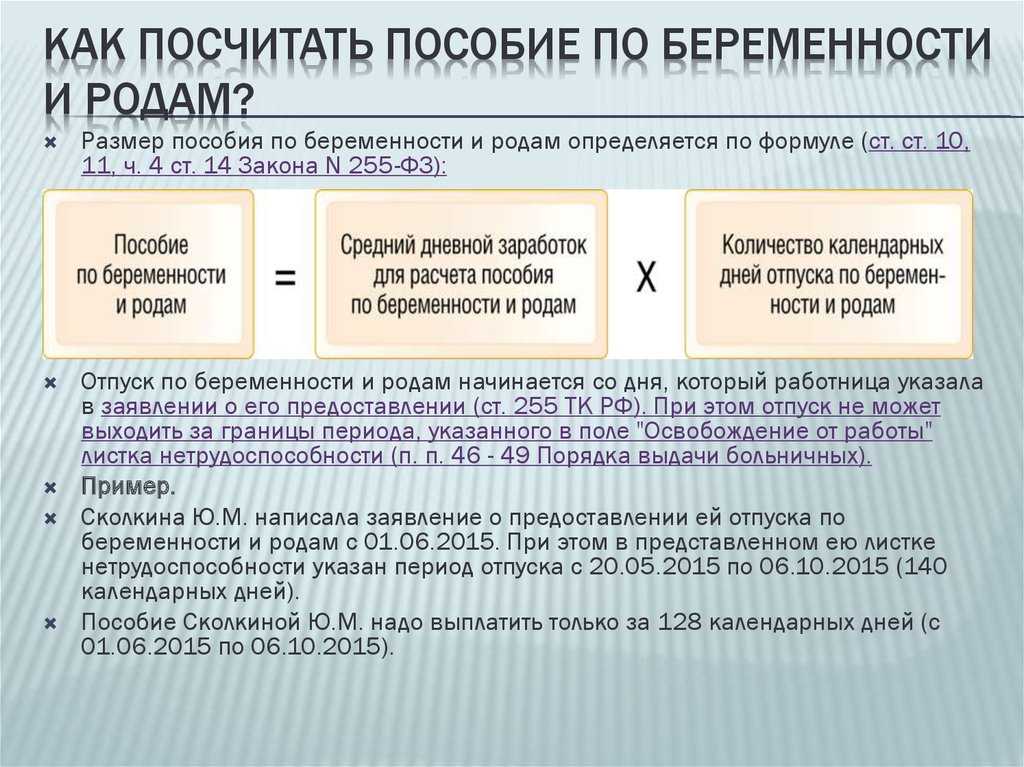

Какая сумма выплат по беременности и родам в Казахстане в 2023 году? При начислении пособия учитывается количество дней отпуска и среднемесячный доход женщины за последние 12 месяцев. Доход не должен превышать 7 МЗП (п. 54 Правил исчисления размеров социальных выплат). С января 2023 года МЗП составляет 70 тыс. тенге. Максимальный среднемесячный доход, который берется во внимание при расчете социальной выплаты, так как только с него брали страховые взносы, — 490 тыс. тенге.

Если в расчет среднемесячного дохода входят месяцы работы разных лет, то и МЗП будет разной. Например, в 2022 году МЗП составляла 60 тыс. тенге.

Социальная выплата оплачивается одним платежом из Фонда социального страхования. Для получения выплаты нужно обратиться в Государственную корпорацию «Правительство для граждан» по месту жительства не позже 12 месяцев после того, как выдали лист временной нетрудоспособности. Оформить социальную выплату можно также онлайн на портале еGov.kz и в приложении eGov mobile.

Будущие родители показывают фото УЗИ: Unрlash / Келли Сиккема

В сложный период беременности и родов финансовая поддержка государства крайне необходима. Социальная выплата и пособие на ребенка до полутора лет зависят от дохода женщины до беременности, но имеют ограничения по сумме.

Формула расчета пособия по беременности и родам, сроки выплаты

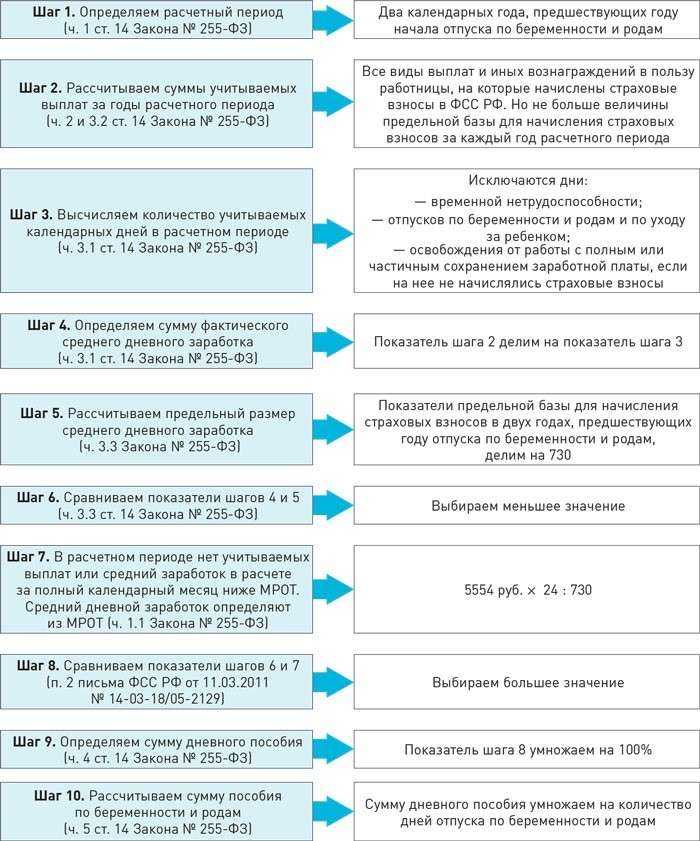

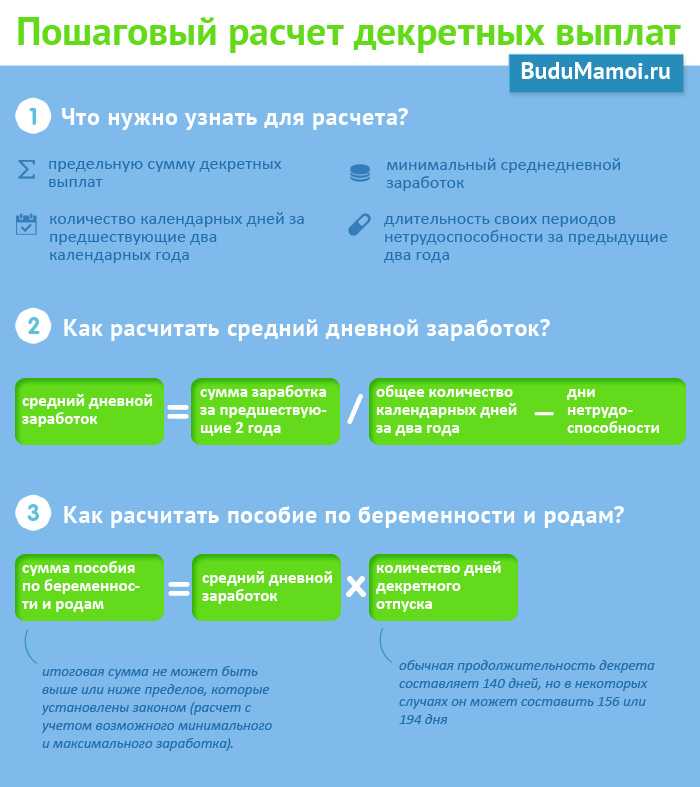

Сумму выплат трудоустроенным женщинам в связи с беременностью и родами можно рассчитать самостоятельно. Для этого надо знать некоторые исходные данные.

Как рассчитать пособие по беременности и родам в 2023 году? Для расчета социального пособия умножьте среднемесячный доход за последние 12 месяцев на коэффициент дней нетрудоспособности и вычтите 10% пенсионных взносов.

Коэффициент дней нетрудоспособности выводится путем деления количества дней временной нетрудоспособности на 30. Если лист временной нетрудоспособности, согласно Правилам, выдан на 126 дней, то коэффициент составит: 126÷30=4,2 (п. 49). В случае осложненных родов (кесарево сечение, многоплодность, преждевременные роды) сумма пособия рассчитывается в соответствии с количеством дней временной нетрудоспособности, которое указано в больничном листе (п. 51, 63).

51, 63).

По Правилам проведения экспертизы (п. 57), в случае осложнений отпуск продлевается на 14 дней, лист нетрудоспособности выдается на 140 дней. Коэффициент дней нетрудоспособности составит 4,7.

Рассчитаем социальную выплату при годовом доходе до утраты трудоспособности по беременности и родам 1 млн 800 тыс. тенге: (1 800 000÷12 )×4,2—10%=567 000 тенге.

Через сколько дней выплачивается пособие по беременности и родам? Оформление услуги и рассмотрение займет 8 рабочих дней, отмечает еGov.kz. С момента обращения за 4 рабочих дня данные передают в Фонд соцстрахования. Еще 4 рабочих дня Фонд изучает документы и принимает решение. В случае отказа заявителю объяснят причины и вернут документы.

Зная формулу расчета выплат, несложно подсчитать, на какую сумму можно рассчитывать при выходе в декретный отпуск. Выплаты призваны смягчить урон из-за снижения дохода семьи в связи с беременностью и родами, а также помочь женщине в период временной утраты трудоспособности.

Руки мамы поддерживают ножки младенца: Pixabay

Воспользуйтесь формулами расчетов для самостоятельного подсчета сумм пособий, которые полагаются в 2023 году в связи с рождением малыша. Для получения финансовой поддержки вовремя подайте все необходимые документы.

Оригинал статьи: https://www.nur.kz/nurfin/pension/1745694-posobie-po-beremennosti-i-rodam-v-kazahstane/

Какие выплаты можно получить из-за сложных родов в РК

Обновлено:

— Реклама —

Команда Bizmedia.kz — новости бизнеса узнала, какие выплаты можно получить из-за сложных родов в Казахстане. Размер социальных пособий, которые получают казахстанские женщины в связи с беременностью и родами, зависит от количества дней, прописанных в больничном листе.

Какие выплаты можно получить из-за сложных родов

Женщины должны начать получать эти пособия с 30-й недели беременности. Сколько платят в случае преждевременных и осложненных родов — читайте в статье.

Сколько платят в случае преждевременных и осложненных родов — читайте в статье.

— Реклама —

Официально работающие казахстанки, которые готовятся стать матерями, имеют право на две соцвыплаты из Государственного фонда социального страхования (ГФСС) и одно пособие от государства.

Читайте также: «Мне приснилось, что я беременна» — к чему снится беременность

Какие выплаты можно получить из-за сложных родов в Казахстане.

- В первую очередь, они могут оформить социальную выплату на случай потери дохода в связи с беременностью и родами, которую декретница получает один раз после оформления листа о временной нетрудоспособности (больничного листа). Размер соцвыплаты зависит от количества прописанных в больничном листе дней.

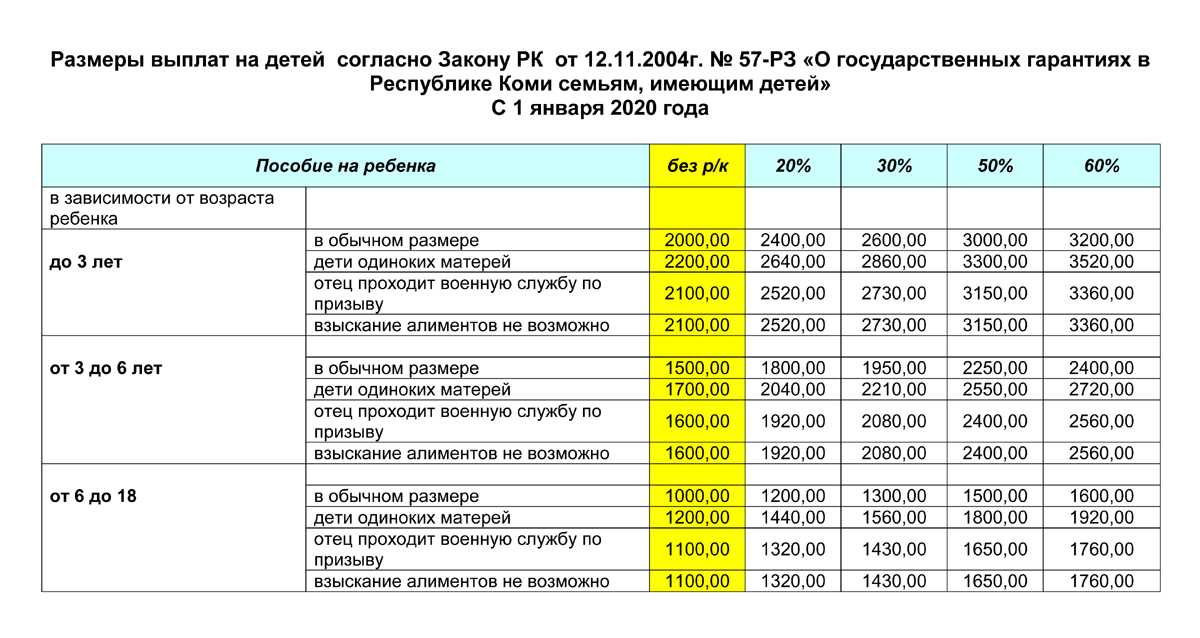

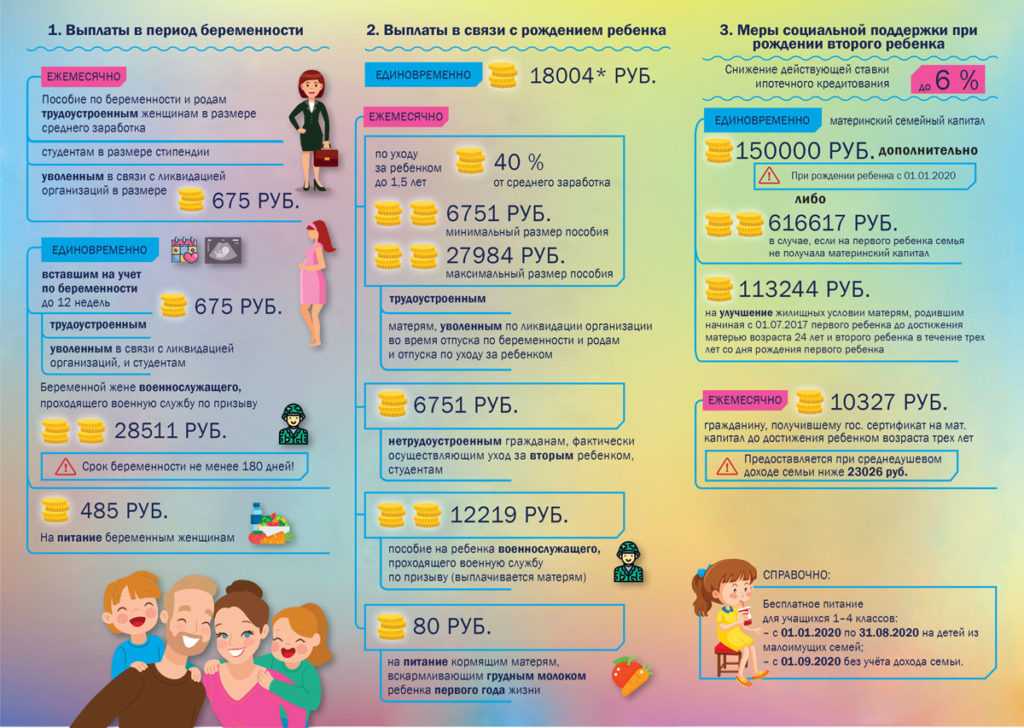

- После рождения ребенка женщина получает единовременное пособие от государства. За первых трех детей оно составляет 38 МРП (131 100 тенге в 2023 году), за четвертого и последующих – 63 МРП (217 350 тенге в 2023 году).

- И социальная выплата на случай потери дохода в связи с уходом за ребенком по достижении им возраста одного года равна 40% от среднемесячной зарплаты ухаживающего за ребенком родителя без учета удержания пенсионного взноса.

При этом, если вторую и третью выплаты можно с высокой точностью рассчитать заранее, то в первой можно не угадать, сколько больничных дней будет прописано в листе нетрудоспособности. Рассмотрим возможные варианты.

На сколько дней могут выписать больничный лист

- Как сообщают в Государственном фонде социального страхования, право на социальную выплату по беременности и родам возникает с даты отпуска, указанной в больничном листе.

ГФСС осуществляет выплату на все дни временной нетрудоспособности по беременности и родам согласно больничному листу, выданному медицинской организацией.

Больничный лист при этом выдается на различные сроки, в соответствии с пунктом 57 Правил проведения экспертизы временной нетрудоспособности, а также выдачи листа или справки о временной нетрудоспособности.

Заглянув в правила, мы узнали, что стандартный срок в больничном листе, выданном с 30 недели беременности, равен 126 календарным дням (70 дней до родов и 56 дней — после).

Какие выплаты можно получить из-за сложных родов в Казахстане.

В случае осложненных родов, рождении двух и более детей больничный лист продлевается еще на 14 дней.

- Если у беременной казахстанки возникают преждевременные роды, и она рожает до 30 недели, не успев выйти в декрет, то ей выдается больничный лист на 70 календарных дней после родов.

Если при преждевременных родах ребенок умирает или не проживает семи дней, то роженице дается отпуск на 56 дней.

При этом женщинам, проживающим на территориях, подвергшихся воздействию ядерных испытаний, сроки нетрудоспособности увеличивают.

Отметим, если женщина обращается за больничным листом во время беременности, то отпуск исчисляется суммарно и предоставляется полностью независимо от количества дней, фактически ей использованных.

То есть, например, при оформлении декретного отпуска с 30 недели беременности на 126 дней никто не будет считать, сколько дней женщина в итоге «проходила» до родов и сколько после.

А вот при обращении за больничным листом после родов предоставляется только послеродовой отпуск. Он, как правило более короткий. Значит, и соцвыплата будет меньше.

Как рассчитывается соцвыплата по беременности и родам

- Как нам рассказали в ГФСС, при расчете социальной выплаты по беременности и родам также учитывается среднемесячный доход декретницы за последний год, с которого уплачивались социальные отчисления в фонд.

Среднемесячный доход нужно умножить на коэффициент количества дней нетрудоспособности. Последний, в свою очередь, равен количеству календарных дней из больничного листа, поделенному на 30.

Например, при стандартном сроке 126 дней данный коэффициент будет равен 4,2. А при средней зарплате декретницы, с которой были удержаны социальные отчисления, 200 тысяч тенге, соцвыплата по беременности и родам будет равна 840 000 тенге до удержания пенсионного взноса.

Если в случае осложненных родов женщине выдали дополнительный больничный лист на 14 дней, ей нужно предоставить его в любое отделение Государственной корпорации «Правительство для граждан» (ЦОН) для осуществления перерасчета.

Какие выплаты можно получить из-за сложных родов в Казахстане.

В результате женщине должны будут доплатить еще примерно половину от среднемесячной зарплаты.

А если женщине, которая преждевременно родила ребенка до 30 недели беременности, выдали больничный лист на 70 дней, то она получит примерно 2,3 среднемесячной зарплаты за последний год, ставшей объектом исчисления социальных отчислений. 56 дней – 1,9 зарплаты и так далее.

На какие выплаты и пособия в связи с рождением ребенка можно рассчитывать?

| Для неработающих женщин | Для работающих женщин |

| Виды пособий и выплат | |

| Фиксированное государственное единовременное пособиев связи с рождением ребенка | |

| Единовременная социальная выплата на случаи потери дохода в связи с беременностью и родами, усыновлением (удочерением)новорожденного ребенка (детей) | |

| Ежемесячное социальное пособие по уходу за ребенком по достижении им одного года | Ежемесячная социальная выплата на случай потери дохода в связи с уходом за ребенком по достижении им возраста одного года |

Какие выплаты можно получить из-за сложных родов в Казахстане.

Bizmedia.kz — в Телеграм, Инстаграм, Фейсбук, GoogleNews и Твитере. Подписывайтесь, чтобы ничего не пропустить.

Читайте также:

- «Мне приснилось, что я беременна» — к чему снится беременность

- Пособие по уходу за ребенком в Казахстане в 2022 году

- Мать-одиночка в Казахстане, почему нет статуса и пособия

- Коронавирус у беременной. К чему быть готовой?

Свежее

Не пропусти

— Реклама —

Выживание в сложном мире платежей

Интеграция и платежи идут рука об руку. Компании больше, чем когда-либо прежде, должны управлять множеством платежных переменных для каждой транзакции. Каждый платежный процесс имеет свои правила, стандарты, нормативные требования и риски. Для каждого банковского отношения могут потребоваться собственные форматы и процессы, а также протоколы безопасности. Каждому поставщику может потребоваться уникальный интерфейс для своих систем. И в обозримом будущем компании должны эффективно обрабатывать как электронные, так и бумажные потоки платежей, каждый из которых требует, как минимум, собственных процессов, правил и требований к отчетности. Очевидно, что ландшафт обработки платежей представляет собой сложную среду.

Компании больше, чем когда-либо прежде, должны управлять множеством платежных переменных для каждой транзакции. Каждый платежный процесс имеет свои правила, стандарты, нормативные требования и риски. Для каждого банковского отношения могут потребоваться собственные форматы и процессы, а также протоколы безопасности. Каждому поставщику может потребоваться уникальный интерфейс для своих систем. И в обозримом будущем компании должны эффективно обрабатывать как электронные, так и бумажные потоки платежей, каждый из которых требует, как минимум, собственных процессов, правил и требований к отчетности. Очевидно, что ландшафт обработки платежей представляет собой сложную среду.

Управление этими сложными платежами означает связывание воедино разрозненных систем, а типичный «список дел» компании означает некоторую форму корпоративной интеграции. Компании приступили к интеграции информации о платежах со всей возможной поспешностью: они создают настраиваемые интерфейсы между системами, повторно вводят данные, выделяют специалистов для разрешения исключений по платежам, ведут электронные таблицы и пытаются выполнить свою работу. К сожалению, одного объединения платежных систем недостаточно.

К сожалению, одного объединения платежных систем недостаточно.

Этот сложный мир платежей не станет менее фрагментированным и легким для миграции в обозримом будущем. Какие финансовые учреждения и их корпоративные клиенты должны учитывать, какие платежные системы, архитектуры и процессы необходимы для ведения бизнеса в этой сложной среде, чтобы сэкономить время и деньги, привлечь новых клиентов, получить новый доход и использовать существующие инвестиции в технологии? Ответ довольно прост: внедрите системы, которые могут эффективно и экономично управлять смешанным миром бумажных и электронных документов, обеспечивая при этом гибкость внутренних бизнес-процессов, а также консолидацию важных платежных данных для управления денежными средствами.

Сложные платежи Определено

Сложные платежи определяются как платежи, требующие управления множеством переменных для каждой транзакции. С другой стороны, простые платежи — это именно то, что следует из названия. В основном это операции с наличными и малоценными электронными потребительскими картами с небольшими платежными инструкциями или сопутствующей информацией или без них. Во многом по этой причине рынок простых платежей ограничен потребительским сегментом. Поскольку канал для простых платежей является электронным (за исключением наличных) с четко определенными процессами и устоявшимися стандартами, а правила устанавливает получатель платежа, исключений для платежей также немного.

Во многом по этой причине рынок простых платежей ограничен потребительским сегментом. Поскольку канал для простых платежей является электронным (за исключением наличных) с четко определенными процессами и устоявшимися стандартами, а правила устанавливает получатель платежа, исключений для платежей также немного.

Сложные платежи, с другой стороны, сильно отличаются по семи основным параметрам:

- Несколько форматов платежей. Сложные платежи могут поступать или отправляться в бумажном (чек, денежный перевод или дорожный чек), электронном (телеграфный перевод, электронный обмен данными, автоматизированная клиринговая палата) или карточном формате (покупочная карта). Каждый формат требует уникального рабочего процесса, безопасности и финансовой сети для клиринга и расчетов.

- Высокая средняя стоимость сделки. Согласно отчету Nilson Report (2004) сложные платежи имеют среднюю стоимость транзакции в размере 3000 долларов США по сравнению со средней стоимостью простой транзакции в размере 115 долларов США.

Более высокие значения транзакций требуют большего внимания к авторизации и общему контролю качества.

Более высокие значения транзакций требуют большего внимания к авторизации и общему контролю качества. - Большие объемы инструкций и сопутствующей информации. Сложные платежи включают в себя большие объемы инструкций и сопутствующей информации, как правило, в различных форматах и структурах данных. Коммерческие платежи, например, составляют в среднем четыре страницы счетов-фактур на транзакцию, обычно с несколькими позициями на каждой странице; неудивительно 96% счетов, обработанных для оплаты, требуют ввода данных с бумаги — дорогостоящая, трудоемкая и подверженная ошибкам задача. Кроме того, разработка стандартов для передачи данных о денежных переводах является одной из отраслевых инициатив, которой не хватает динамики, что является основным препятствием для перехода к электронным коммерческим платежам, как обсуждается ниже.

- Несколько каналов для дебиторской и кредиторской задолженности. Сложные платежи имеют несколько каналов для получения и выплаты платежей — от почты, Интернета и телефона до пакетов захвата филиалов и учета — каждый со своим уровнем непредсказуемости объема и частоты, а также уникальными требованиями к обработке и безопасности.

- Отсутствие стандартов. Существуют ограниченные стандарты для сложных платежей, и отсутствуют стандарты для обработки счетов и проводки ERP. Например, не существует единого стандарта для информации о денежных переводах, что является препятствием для повышения эффективности цепочки финансовых поставок, на которое указали 79% респондентов в опросе, проведенном Ассоциацией финансовых специалистов (AFP, 2004). Другой пример: системы бухгалтерского учета обычно не интегрированы с системами электронных платежей; 64% респондентов опроса AFP назвали это препятствием для повышения эффективности финансовой цепочки поставок. Стандарты для электронного выставления и оплаты счетов (EIPP) для бизнеса для бизнеса (B2B) четко не определены, что препятствует не только внедрению технологии, но и потенциальной операционной эффективности, обеспечиваемой этой услугой. Сравните это отсутствие стандартов с простыми платежами, где форматы сообщений, протоколы безопасности и общие правила работы четко определены карточными ассоциациями, VISA и MasterCard.

- Плательщики устанавливают «правила». При сложных платежах «правила» устанавливает плательщик. Это означает, например, что один платеж может быть объединен плательщиком для нескольких счетов, что приводит к высокому проценту исключений и ручному вмешательству со стороны обрабатывающего финансового учреждения.

- Сегменты рынка. В то время как простые платежи по определению ограничиваются в основном потребительскими приложениями, сложные платежи влияют на гораздо более широкий спектр сегментов рынка, включая, помимо прочего, платежи B2B, оптовые банковские услуги, государственные услуги, ипотеку, страхование, здравоохранение, брокерские услуги и другие. У каждого сегмента и каждой компании внутри сегмента есть свои требования, бизнес-процессы и предложения продуктов, которые диктуют уникальные методы обработки для управления платежами.

Принимая во внимание эти характеристики сложных платежей, а также данные недавнего опроса 100 мировых банков, которые показывают, что 84% удовлетворены подходом своего банка к платежам (Economist Intelligence Unit 2005), предприятиям не следует ожидать каких-либо изменений в этом сложном окружающей среды в ближайшее время.

Сложная среда – дальнейшие шаги

Если предприятиям приходится работать и управлять обработкой платежей в этой сложной среде, как они обеспечивают контроль затрат, прибыльность и инновации? Предприятиям необходимо решение, которое может оптимизировать сложную обработку платежей для различных форматов платежей и в различных сегментах рынка. Например, в среде с дебиторской задолженностью, где есть сочетание входящих бумажных и электронных транзакций с большими объемами данных счетов, оптимизация сложных платежей обеспечивает экономию средств за счет использования высокоэффективных рабочих процессов, консолидированной отчетности и обмена данными в нескольких форматах платежей.

В среде управления денежными средствами или казначейских услуг оптимизация комплексных платежей может помочь рационализировать связанные процессы, включая операции с крупными суммами, оптовые и трансграничные транзакции. В то же время в среде распределенного сбора данных, где корпорации в электронном виде управляют бумажными чеками и счетами-фактурами и передают их в свой банк для депозита, оптимизация сложных платежей обеспечивает вкладчикам ускоренную доступность средств и операционную экономию, в то время как его банк получает повышенную эффективность и новые возможности получения дохода.

Аналогичным образом, для банков, поддерживающих Check 21, комплексная оптимизация платежей приводит к анализу изображений в режиме реального времени, обеспечивая защиту от мошенничества, а также управление рисками при обмене изображениями.

Оптимизация сложных платежей

Стратегия оптимизации сложных платежей состоит из: устранения дублирования усилий; сокращение ручных процессов; централизация администрирования и операций корпоративных платежных систем; и перемещение платежей и данных между каналами, системами и приложениями в любом формате (бумажном, электронном или карточном). Чтобы достичь этого, финансовые учреждения и предприятия могут обратиться к новым решениям для оптимизации сложных платежей, которые могут обрабатывать:

Бумажные и электронные форматы. Есть старая поговорка, что платежные механизмы никогда не удаляются, а только добавляются. Показательный пример: бумажный чек. Несмотря на всю шумиху вокруг общества без чеков, в этом году в США будет выдано более 16 миллиардов коммерческих чеков, что составляет более 90 процентов от общей долларовой стоимости чеков, выписанных согласно отчету Нильсона (2004). В настоящее время 80% коммерческих платежей осуществляются с помощью бумажных чеков. Даже с недавним введением в действие Check 21 отраслевые аналитики прогнозируют, что объемы коммерческих чеков в 2020 году по-прежнему будут составлять 11 миллиардов, а долларовая стоимость этих чеков фактически будет расти. Учитывая живучесть чеков, любое сложное платежное решение должно быть способно беспрепятственно обрабатывать как бумажные, так и электронные транзакции.

В настоящее время 80% коммерческих платежей осуществляются с помощью бумажных чеков. Даже с недавним введением в действие Check 21 отраслевые аналитики прогнозируют, что объемы коммерческих чеков в 2020 году по-прежнему будут составлять 11 миллиардов, а долларовая стоимость этих чеков фактически будет расти. Учитывая живучесть чеков, любое сложное платежное решение должно быть способно беспрепятственно обрабатывать как бумажные, так и электронные транзакции.

Технические документы и ресурсы

Коммерческий чек – Объем $ | Коммерческий чек – Операции |

Диаграммы на основе данных отчета Nilson

Сложные рабочие процессы. Решениям потребуются сложные инструменты рабочего процесса для объединения разрозненных форматов, процессов и правил, используемых в сложных платежах, для беспрепятственной автоматизации всех платежей и консолидации данных в едином представлении для отчетности и контроля критически важных денежных потоков. Распространение новых платежных каналов — беспроводных, мобильных, телефонных, онлайн — только усложнит платежную среду, отмечает Financial Insights (2004).

Распространение новых платежных каналов — беспроводных, мобильных, телефонных, онлайн — только усложнит платежную среду, отмечает Financial Insights (2004).

Интеграция с ERP. Оптимизация сложных платежей решает жесткие проблемы подключения к системам ERP, позволяя, например, электронные обновления и интеграцию в SAP и Oracle.

Широкие требования к отчетности. Комплексная оптимизация платежей облегчает предоставление комплексной отчетности для клиентов банка в нескольких форматах: бумажном, электронном, физическом носителе. Financial Insights отмечает рост спроса со стороны бизнеса на своевременный доступ к платежной информации, что требует от банков обеспечения прозрачности. Перемещение платежей и данных между каналами, системами и приложениями в любом формате (бумажном, электронном или карточном).

Видимость информации о платежах на предприятии. Оптимизация сложных платежей консолидирует всю информацию о транзакциях в масштабе предприятия, обеспечивая видимость платежей, что имеет решающее значение для соблюдения нормативных требований. Кроме того, для обеспечения рентабельности платежей в будущем может потребоваться достижение корпоративного взгляда на платежи, по мнению большинства банков, посредников и сетей, опрошенных исследовательской фирмой Global Concepts (2004 г.).

Кроме того, для обеспечения рентабельности платежей в будущем может потребоваться достижение корпоративного взгляда на платежи, по мнению большинства банков, посредников и сетей, опрошенных исследовательской фирмой Global Concepts (2004 г.).

Схема решения для оптимизации платежей в этой сложной среде показана ниже.

Выплата

Является ли радикальное сокращение множества переменных, связанных с обработкой платежей, всего лишь мечтой отрасли? Нет. Оптимизация управления сложными платежами возможна, и преимущества, которые она дает по всей цепочке финансовых поставок, включают:

- большую прозрачность платежных транзакций;

- повышенная эффективность работы;

- превосходных бизнес-процессов;

- соответствие нормативным изменениям;

- улучшенное управление операционными рисками;

- ;

- улучшена оперативность; и

- увеличил удержание клиентов.

упрощенная документация по соответствию требованиям

Мы работаем в сложном мире, когда дело доходит до обработки платежей, и ситуация не изменится в ближайшее время. Обработка платежей потребует управления несколькими переменными в течение длительного времени. Финансовые учреждения и предприятия должны принять эту ситуацию как возможность, а не как проблему.

Комплексная платежная экосистема | Seeking Alpha

02 сентября 2016 г., 10:49 по восточноевропейскому времени

Manole Capital Management

1,48 тыс. подписчиков

- Гордон Гекко с Уолл-стрит сказал, что «жадность — это хорошо». Мы верим, что «изменения — это хорошо».

- Постоянно меняющаяся индустрия цифровых платежей может быть проблемой для некоторых.

- Сложный процесс оплаты дает возможность определенным участникам получить прибыль.

Хорошая сдача:

В фильме 1987 года «Уолл-Стрит» Гордон Гекко (которого играет Майкл Дуглас) классно говорит: «Жадность — это хорошо». Перефразируя этот фильм, мы верим, что «изменения — это хорошо». Мы считаем, что постоянно меняющаяся индустрия цифровых платежей дает возможность для получения прибыли.

Перефразируя этот фильм, мы верим, что «изменения — это хорошо». Мы считаем, что постоянно меняющаяся индустрия цифровых платежей дает возможность для получения прибыли.

Изменения стремительно распространяются по платежному бизнесу. От чипов в картах до мобильных платежей и токенизации — отрасль переживает огромный технологический прогресс. Можно бороться с этим изменением или можно приспособиться. У нас есть примеры каждого для обсуждения.

Карты:

Основатели Diners Club изобрели кредитную карту в 1950 году (Дебетовая карта была представлена Банком Делавэра в 1966 году). Однако только в 1958 году BankAmericard (теперь Bank of America) и MasterCharge (теперь MasterCard) смогли успешно создать возобновляемую кредитную систему, выпущенную сторонним банком. Как только карты стали широко распространяться (банками), торговцы почувствовали необходимость их принимать. Сегодня на международном рынке выпущено в два раза больше карт, чем в США. Кроме того, две трети всех карт являются дебетовыми.

Дальнейшие усовершенствования начали внедряться с физическими точками продаж (называемые PoS) устройствами. Это позволило продавцам принимать как дебетовые, так и кредитные карты. Не только сократилось использование наличных и чеков (в процентах от общей суммы платежей), но и сократились очереди к кассам, а доступные кредитные линии и лимиты расходов увеличились. Продавцы увидели рост трафика и продаж благодаря этому продвижению. Некоторые торговцы восприняли это изменение, в то время как другие зарыли голову в песок.

Процесс оплаты:

Индустрия цифровых платежей сложна, и в обработке одной транзакции покупки участвуют разные игроки. Меняется «цепочка поставок», и различные участники рынка борются за свое место в этом процессе. В эту сложную экосистему вовлечены эквайеры, процессоры, эмитенты, шлюзы, банки, сети, а также аппаратные и программные игроки.

Процесс завершения транзакции покупки может показаться простым (происходит за несколько секунд), но в этой сложной экосистеме есть разные игроки. Все начинается с продавца и потребителя. Средняя транзакция по кредитной карте в США составляет 88 долларов. В среднем эта транзакция будет генерировать 2,50 доллара США в виде комиссии, разделенной между 3-4 разными игроками. Большая часть этих сборов (примерно 70% или 1,75 доллара США) идет эмитенту карты за принятие кредитного риска. Обычно это банк, который выдал карту потребителю. Эта комиссия обычно называется кредитным обменом. Банк берет на себя большую часть риска, поэтому он обоснованно получает большую часть распределения доходов. Банки принимают кредитные решения по отдельным клиентам, предоставляя ежемесячную кредитную линию. Если потребители не выплачивают свой баланс в полном объеме, банк получает обмен плюс проценты на непогашенный остаток кредита. Если потребители полностью оплачивают свой баланс, банк по-прежнему получает обмен. Компенсация этого дохода обычно финансирует вознаграждения (например, авиамили и т. д.).

Все начинается с продавца и потребителя. Средняя транзакция по кредитной карте в США составляет 88 долларов. В среднем эта транзакция будет генерировать 2,50 доллара США в виде комиссии, разделенной между 3-4 разными игроками. Большая часть этих сборов (примерно 70% или 1,75 доллара США) идет эмитенту карты за принятие кредитного риска. Обычно это банк, который выдал карту потребителю. Эта комиссия обычно называется кредитным обменом. Банк берет на себя большую часть риска, поэтому он обоснованно получает большую часть распределения доходов. Банки принимают кредитные решения по отдельным клиентам, предоставляя ежемесячную кредитную линию. Если потребители не выплачивают свой баланс в полном объеме, банк получает обмен плюс проценты на непогашенный остаток кредита. Если потребители полностью оплачивают свой баланс, банк по-прежнему получает обмен. Компенсация этого дохода обычно финансирует вознаграждения (например, авиамили и т. д.).

Оставшиеся 30% или 0,75 доллара США за транзакцию идут платежным сетям (например, Visa, MasterCard и т. д.) и торговым эквайерам/процессорам (например, First Data, Global Payments и т. д.). Большая часть этой платы идет эквайерам и обработчикам за их установленные отношения с продавцом. Наименьший процент транзакции приходится на платежные сети. Эти платежные организации обеспечивают критически важные компоненты каждой транзакции покупки. Они авторизуют, переключают, очищают, осуществляют расчеты и предоставляют ценные инструменты, такие как мошенничество и управление рисками. С этими игроками происходит скрытая обработка платежей, и их работа заключается в быстрой и безопасной обработке всех типов платежных транзакций. Хотя процесс расчетов с продавцами сложен, эти платежные игроки обрабатывают миллиарды транзакций и триллионы долларов.

д.) и торговым эквайерам/процессорам (например, First Data, Global Payments и т. д.). Большая часть этой платы идет эквайерам и обработчикам за их установленные отношения с продавцом. Наименьший процент транзакции приходится на платежные сети. Эти платежные организации обеспечивают критически важные компоненты каждой транзакции покупки. Они авторизуют, переключают, очищают, осуществляют расчеты и предоставляют ценные инструменты, такие как мошенничество и управление рисками. С этими игроками происходит скрытая обработка платежей, и их работа заключается в быстрой и безопасной обработке всех типов платежных транзакций. Хотя процесс расчетов с продавцами сложен, эти платежные игроки обрабатывают миллиарды транзакций и триллионы долларов.

Банкоматы:

Примерно 50 лет назад появились банкоматы. В 1969 году компания Docutel разработала и представила эту идею. К 1980-м годам эти машины были довольно популярны и выполняли многие функции, ранее выполнявшиеся банковскими кассирами. Снятие наличных, внесение чеков и денежные переводы легко выполнялись на этих машинах, которые вскоре стали незаменимыми. Благодаря широкому распространению среди потребителей потребность в посещении физического отделения банка уменьшилась. В настоящее время в США насчитывается более 400 000 банкоматов, или примерно 1 банкомат на каждые 600 взрослых.

Снятие наличных, внесение чеков и денежные переводы легко выполнялись на этих машинах, которые вскоре стали незаменимыми. Благодаря широкому распространению среди потребителей потребность в посещении физического отделения банка уменьшилась. В настоящее время в США насчитывается более 400 000 банкоматов, или примерно 1 банкомат на каждые 600 взрослых.

Что несколько удивительно, так это то, что, несмотря на развитие банкоматов и интернет-возможностей, количество банковских отделений фактически продолжало расти. Только недавно, после пика в 70 000 офисов в США, число банковских отделений, наконец, начало снижаться: стоимость аренды и рабочей силы продолжала расти, а трафик в конечном итоге упал. Банки по-прежнему хотят стать более тесно связанными со своими клиентами, но им нужно понять, как лучше всего это сделать. Ежедневные и регулярные платежи — одна из тех мощных уловок, которые пытаются использовать банки.

Смартфоны:

Современный смартфон — замечательное изобретение. Универсальное устройство, которое помещается в вашем кармане, может легко выполнять все задачи, которые когда-то требовали отдельных технологий. Это был лишь вопрос времени, когда платежная индустрия начала думать о способах более эффективного использования передовых технологий и этого замечательного устройства.

Универсальное устройство, которое помещается в вашем кармане, может легко выполнять все задачи, которые когда-то требовали отдельных технологий. Это был лишь вопрос времени, когда платежная индустрия начала думать о способах более эффективного использования передовых технологий и этого замечательного устройства.

Несмотря на технический прогресс и светские тенденции, некоторые торговцы остались в стороне. Прием карт все еще был недостаточно распространен, и многие розничные продавцы чувствовали себя исключенными из масс. Некоторые считали, что учетная ставка продавца (или MDR) слишком высока, а затраты на интеграцию слишком обременительны. Недавно, с появлением мобильных приемных устройств (часто называемых «донглами»), была внедрена новая технология, приносящая пользу предприятиям. Эти устройства позволили многим мелким торговцам принимать дебетовые и кредитные карты, где бы они ни вели бизнес. Принятие карт поднялось выше, и изменения были приняты.

Телефоны как кошельки:

Технологии снова решают проблемы с платежами, и нужно признать это изменение или не адаптироваться. Следующее изменение может оказаться самым радикальным или значительным из всех новых платежных авансов. Мобильные кошельки пытаются устранить необходимость носить с собой наличные деньги и пластиковые карты.

Следующее изменение может оказаться самым радикальным или значительным из всех новых платежных авансов. Мобильные кошельки пытаются устранить необходимость носить с собой наличные деньги и пластиковые карты.

Единственное устройство, которое большинство из нас постоянно носит с собой, — это наш смартфон. Целью является растущее значение смартфона как основного вычислительного устройства для любой цифровой деятельности. Почему бы не использовать технологии мобильных платежей и кошельков в этом мощном (всегда присутствующем) устройстве?

Множество влиятельных лиц пытаются занять место на вашем телефоне. Производители телефонов выпускают продукты с Apple Pay, Samsung Pay, Google Pay и Android Pay. В платежных сетях есть такие продукты, как Check Out от Visa, MasterPass от MasterCard и PayPal. Банки принимают участие в недавно запущенной Chase Pay. Наконец, розничные торговцы также пытаются принять участие, и мы только что увидели введение Wal-Mart Pay.

Торговцы:

Торговцы, которые когда-то не принимали карты из-за высоких комиссий, постепенно осознают преимущества приема карт. Поставщики мобильных точек продаж (называемые mPOS) являются пионерами в совершенно новой платежной нише. Малый и средний бизнес быстро начинает принимать платежи через планшеты и смартфоны. Эквайеры заключают контракты с продавцами, чтобы революционизировать их бизнес. Программное обеспечение обеспечивает плавную интеграцию инвентаризации в учетные платформы. Продавцы теперь могут быстро получить свои средства, иногда на следующее утро. Наконец, продавцы могут начать принимать карты, а также снизить свою ответственность за мошенничество. Несколько лет назад малые предприятия никогда бы не смогли отслеживать запасы, проводить сложные маркетинговые программы, создавать программы лояльности и обрабатывать платежные ведомости онлайн. Теперь, благодаря новым технологиям, они могут конкурировать с более крупными игроками.

Поставщики мобильных точек продаж (называемые mPOS) являются пионерами в совершенно новой платежной нише. Малый и средний бизнес быстро начинает принимать платежи через планшеты и смартфоны. Эквайеры заключают контракты с продавцами, чтобы революционизировать их бизнес. Программное обеспечение обеспечивает плавную интеграцию инвентаризации в учетные платформы. Продавцы теперь могут быстро получить свои средства, иногда на следующее утро. Наконец, продавцы могут начать принимать карты, а также снизить свою ответственность за мошенничество. Несколько лет назад малые предприятия никогда бы не смогли отслеживать запасы, проводить сложные маркетинговые программы, создавать программы лояльности и обрабатывать платежные ведомости онлайн. Теперь, благодаря новым технологиям, они могут конкурировать с более крупными игроками.

Мошенничество:

Мошенничество остается важным аспектом для всех продавцов. Ответственность варьируется онлайн по сравнению с физическим продавцом. Ответственность меняется в зависимости от количества фишек в картах и от того, получена ли подпись.

Ответственность меняется в зависимости от количества фишек в картах и от того, получена ли подпись.

По словам одного эксперта платежной индустрии (The Aite Group), мошенничество с кредитными картами в США удвоилось с 2007 по 2014 год. Хотя 10 базисных пунктов или 0,001 убытков от мошенничества не кажутся значительной суммой, они совершались на триллионы долларов транзакций. . Одной из крупнейших составляющих мошенничества в США были поддельные карты, на долю которых пришлось 37% общих убытков. Громкие утечки данных в Target, Home Depot и других розничных сетях начали вызывать всеобщую обеспокоенность тем, что транзакции по картам небезопасны и ненадежны. Промышленность должна была отреагировать.

Ответственность:

Для защиты от подделок в конце прошлого года были введены в действие стандарты. Эти стандарты EMV (или Europay, Mastercard, Visa) являются попыткой снизить физическое мошенничество в точках продаж в США. Хотя стандарты EMV были объявлены более 3 лет назад, они не применялись до октября 2015 года. США были последней оставшейся развитой страной, которая использовала эти функции безопасности, и это, по сути, приводит к тому, что компьютерный чип встраивается в ваши кредитные и дебетовые карты.

США были последней оставшейся развитой страной, которая использовала эти функции безопасности, и это, по сути, приводит к тому, что компьютерный чип встраивается в ваши кредитные и дебетовые карты.

После того, как в Великобритании были введены стандарты EMV, мошенничество с контрафактной продукцией сократилось более чем вдвое. Точно так же, несмотря на то, что чиповые карты действуют здесь, в США, всего несколько месяцев, они уже значительно сдерживают мошенничество с поддельными картами. По оценкам, мошенничество с подделками в штате сократилось почти на 40% по сравнению с прошлым годом. Мошенничество всегда нацелено на самое слабое звено, и рынок США на удивление отстал от 80 других стран в использовании этой функции безопасности.

Visa заявляет, что сегодня 58% ее кредитных карт и 37% дебетовых карт оснащены чипом. Основываясь на опросах банков США, ожидается, что к концу этого года 75% кредитных и 55% дебетовых карт (что составляет большую часть объема) будут на чиповых картах. В своем недавнем отчете о доходах Visa упомянула, что ее партнеры выпустили более 326 миллионов чиповых карт, что делает США крупнейшим рынком чиповых карт в мире. С ноября прошлого года количество операций с чипами Visa увеличилось более чем в три раза.

В своем недавнем отчете о доходах Visa упомянула, что ее партнеры выпустили более 326 миллионов чиповых карт, что делает США крупнейшим рынком чиповых карт в мире. С ноября прошлого года количество операций с чипами Visa увеличилось более чем в три раза.

В настоящее время более 1,3 миллиона продавцов имеют терминалы с чипами, но это лишь примерно 28% всех торговых точек. Это важно, потому что существует огромная разница в ответственности за мошенничество в зависимости от того, какая организация является «слабым звеном». Стандарты диктуют, что ответственность за мошенничество переносится на более низкую из используемых технологий. Например, эмитент карты несет ответственность за мошенничество, если он не вставил чип в выпущенную кредитную или дебетовую карту. С другой стороны, продавец несет ответственность за мошенничество, если у него нет сертифицированного терминала, принимающего карты с чипом. Конечной целью является удаление мошенничества с рынка, но такие изменения не происходят быстро.

Несмотря на различия в ответственности, многие продавцы не решаются обновить свои торговые терминалы для связи с EMV. Сертификация EMV требует, чтобы продавцы прошли серию трудоемких тестов, чтобы убедиться, что их программное обеспечение и терминалы способны обрабатывать транзакции с чип-картами. Возможно, вы уже завершили транзакцию покупки контактного EMV (если вы вставили свою карту с чипом в терминал), но это может быть длительным и утомительным процессом.

Сложность:

Эта пугающая сложность точки продаж заставляет продавцов меняться. Умные продавцы могут адаптировать или нанять экспертов, чтобы привести их в соответствие с кодом. Поручив этот переход специалистам по платежам, продавцы могут сосредоточиться на обслуживании клиентов и своем основном бизнесе. Бизнес достаточно сложен — продавцы просто не хотят беспокоиться о сложности обработки различных форматов платежей и решении проблем с потенциальными нарушениями безопасности.

Когда физические продавцы станут более безопасными, мошенническая деятельность переместится в другие места. Как видно на других рынках, внедряющих стандарты EMV, мошенничество переходит в онлайн. Преступники приспосабливаются к повышенной безопасности в торговых точках, увеличивая количество атак в Интернете. Мошенничество в электронной торговле теперь затмевает мошенничество, происходящее на физическом рынке. Преступники могут приобретать информацию об украденных картах в Интернете и приобретать товары до того, как ничего не подозревающие потребители или продавцы смогут отреагировать. Операции онлайн-платежей часто называют CNP (карта отсутствует), и это составляет примерно половину всех убытков от мошенничества в США.

Как видно на других рынках, внедряющих стандарты EMV, мошенничество переходит в онлайн. Преступники приспосабливаются к повышенной безопасности в торговых точках, увеличивая количество атак в Интернете. Мошенничество в электронной торговле теперь затмевает мошенничество, происходящее на физическом рынке. Преступники могут приобретать информацию об украденных картах в Интернете и приобретать товары до того, как ничего не подозревающие потребители или продавцы смогут отреагировать. Операции онлайн-платежей часто называют CNP (карта отсутствует), и это составляет примерно половину всех убытков от мошенничества в США.

Электронная коммерция:

Переход к электронной коммерции идет полным ходом, и рост кажется экспоненциальным. Все больше и больше продуктов и услуг доступны для покупки в Интернете. Тенденции электронной коммерции продолжают отвоевывать долю рынка у физических магазинов. Поскольку потребители все больше совершают покупок в Интернете, поставщики шлюзов выступают в качестве платежных систем для этих предприятий. Продавцы изо всех сил пытаются придерживаться бесчисленного набора правил для онлайн-транзакций, которые сложны и трудны для соблюдения.

Продавцы изо всех сил пытаются придерживаться бесчисленного набора правил для онлайн-транзакций, которые сложны и трудны для соблюдения.

Платежная индустрия была в некоторой степени подготовлена к этой тенденции, но на самом деле это был единственный выход. Потребители не могли покупать товары в Интернете за наличные, поэтому платежным механизмом стали карты. PayPal был одним из первых пользователей и завоевал значительную долю рынка. Это обеспечило легкий и простой способ сделки. Установленные платежные сети требовали 16-значных номеров карт, кодов безопасности и сроков действия. Транзакция стала бременем, и многие потребители не смогли выполнить заказ (например, брошенная корзина).

Служба безопасности:

С появлением новых технологий появляются и новые угрозы. Поставщики платежей быстро внедряют возможность включения шифрования или безопасности. Шифрование данных защищает конфиденциальную информацию карты во время ее передачи. Токенизация защищает это, заменяя фактические данные случайным ссылочным номером. По оценкам, к концу следующего года почти две трети продавцов в США будут использовать многоканальную токенизацию, а более 90% ожидают внедрения технологии шифрования «точка-точка».

По оценкам, к концу следующего года почти две трети продавцов в США будут использовать многоканальную токенизацию, а более 90% ожидают внедрения технологии шифрования «точка-точка».

Бесконтактный:

Как только мобильные кошельки станут более распространенными, мы увидим бум бесконтактных платежей. Бесконтактная технология позволит потребителям просто помахать своим устройством или коснуться его в точке продажи. Некоторым людям это покажется менее безопасным, чем традиционные способы оплаты. Однако можно утверждать, что требование сканера отпечатков пальцев для разблокировки телефона обеспечивает большую безопасность, чем исторические платежи на основе подписи. Когда в последний раз клерк проверял обратную сторону пластиковой карты на совпадение подписей? Некоторые страны переводят свои системы метро, автобусов и поездов с карт (например, Metrocard в Нью-Йорке) на бесконтактные платежи. Эту тенденцию можно увидеть в ежедневных поездках на автомобиле с широким распространением Easy Pass (в Нью-Йорке) или Sun Pass (во Флориде).

Большинство устройств PoS используют технологию связи ближнего радиуса действия (так называемую NFC). Продавцам необходимо активировать эту скрытую возможность в своих терминалах, если они хотят разрешить мобильные платежи, но эту сложность и изменение может быть сложно реализовать. Почему многие продавцы предпочитают ждать, чтобы включить мобильные платежи? Стоимость является фактором, если терминалы необходимо модернизировать. Некоторые ждут, чтобы определить, какая технология в конечном итоге победит. Другие борются с огромным количеством сертификатов, необходимых для приема бесконтактных платежей. Тем не менее, как бы сложно это ни было, активация бесконтактных платежей имеет множество преимуществ, и одним из самых больших преимуществ является маркетинг.

Маркетинг:

Благодаря возможности бесконтактных платежей продавцы могут существенно улучшить трафик и продажи. Розничные продавцы могли общаться с покупателями со своих вездесущих устройств в режиме реального времени. Подумайте о функциональности отправки покупателю дневного купона на Starbucks, когда он идет или проезжает мимо заведения. Подумайте о преимуществах для потребителя автоматического хранения купонов или рекламных предложений на вашем смартфоне. Программы лояльности будут значительно улучшены, поскольку информация о предыдущих транзакциях и преимуществах будет безопасно храниться в Интернете и на телефоне.

Подумайте о функциональности отправки покупателю дневного купона на Starbucks, когда он идет или проезжает мимо заведения. Подумайте о преимуществах для потребителя автоматического хранения купонов или рекламных предложений на вашем смартфоне. Программы лояльности будут значительно улучшены, поскольку информация о предыдущих транзакциях и преимуществах будет безопасно храниться в Интернете и на телефоне.

Быстрому внедрению NFC и бесконтактных платежей препятствует нехватка мест, где люди могут использовать эту технологию. Это классическая дилемма курица или яйцо. Положительным для отрасли является то, что есть несколько субъектов, стремящихся к изменениям. Некоторые просто пытаются защитить свой ров или франшизу. Некоторые пытаются захватить долю рынка в новой и растущей отрасли.

Платежи между физическими лицами (P-2-P):

До массового внедрения еще несколько лет, но поколение миллениалов быстро осваивает мобильные одноранговые платежи. PayPal приобрела Venmo в 2013 году, и оно быстро становится обязательным приложением для молодого поколения. Зачем идти к банкомату, чтобы получить наличные? Зачем выписывать чек няне или домработнице? Зачем копаться в деньгах, чтобы разделить счет за обед с другом? Venmo и другие платежные приложения P-2-P позволяют совершать платежи с помощью смартфона, отправляя простой текст. По оценкам, рынок личных сообщений в США вырастет с 5,6 млрд долларов в 2014 году до 175 млрд долларов к 2019 году.. Потребители продолжают любить удобство и использовать широкие возможности своих все более мощных смартфонов.

Зачем идти к банкомату, чтобы получить наличные? Зачем выписывать чек няне или домработнице? Зачем копаться в деньгах, чтобы разделить счет за обед с другом? Venmo и другие платежные приложения P-2-P позволяют совершать платежи с помощью смартфона, отправляя простой текст. По оценкам, рынок личных сообщений в США вырастет с 5,6 млрд долларов в 2014 году до 175 млрд долларов к 2019 году.. Потребители продолжают любить удобство и использовать широкие возможности своих все более мощных смартфонов.

Мы предпочитаем:

В Manole Capital мы предпочитаем предсказуемость и устойчивость бизнес-моделей с повторяющимися доходами. Мы пытаемся избежать циклического характера кредитной чувствительности и избегаем эмитентов карт. Вместо этого мы предпочитаем модели, основанные на транзакциях, которые зарабатывают небольшие комиссионные за каждую платежную транзакцию. Наша философия пытается уловить постоянный рост индустрии цифровых платежей без кредитной чувствительности.

Калифорнийская золотая лихорадка середины 1800-х годов — прекрасная аналогия. Вы бы предпочли быть 49er и сделать ставку на потенциальное обнаружение золота? Или вы предпочитаете быть торговцем, получая стабильную прибыль, снабжая этих 49ers лопатами и инструментами? Точно так же вы бы предпочли быть компанией, которая строит мост, или сборщиком пошлин, принимающим платежи за каждое транспортное средство, проезжающее по нему? Наша философия хорошо подходит для эквайеров, процессоров и сетевого бизнеса.

Вы бы предпочли быть 49er и сделать ставку на потенциальное обнаружение золота? Или вы предпочитаете быть торговцем, получая стабильную прибыль, снабжая этих 49ers лопатами и инструментами? Точно так же вы бы предпочли быть компанией, которая строит мост, или сборщиком пошлин, принимающим платежи за каждое транспортное средство, проезжающее по нему? Наша философия хорошо подходит для эквайеров, процессоров и сетевого бизнеса.

Вывод:

Платежная индустрия претерпевает огромные изменения. Некоторые попытаются бороться с этим изменением и будут придерживаться моделей, которые работали годами. Некоторые адаптируются и примут это изменение. Понимание различных игроков в обширной платежной экосистеме может быть непростой задачей. Изучая и анализируя эту отрасль более 20 лет, мы считаем, что понимаем, какие игроки выиграют от постоянного роста индустрии цифровых платежей. Тенденция отказа от наличных денег и чеков неоспорима. То же самое относится и к принятию потребителями удобных и безопасных способов совершения сделок. Замена пластиковых карт приложением или мобильным кошельком потребует времени, но для тех, кто успешно адаптируется к изменениям, вознаграждение будет значительным.

Замена пластиковых карт приложением или мобильным кошельком потребует времени, но для тех, кто успешно адаптируется к изменениям, вознаграждение будет значительным.

Эта статья была написана пользователем

Manole Capital Management

1,48 тыс. подписчиков

Manole Capital Management — небольшая компания по управлению активами, базирующаяся в Тампе, Флорида. Запущенный в 2015 году, Manole Capital специализируется исключительно на развивающейся индустрии FINTECH. Уоррен присоединился к Goldman Sachs Asset Management в 1994 году после окончания Университета Лихай. В группе GSAM Growth Equity Уоррен был портфельным менеджером в различных взаимных фондах 40-го закона, а также нес основную ответственность за некоторые компании в финансовом и технологическом секторах. Проработав почти 20 лет в GSAM, Уоррен ушел и присоединился к Logan Circle Partners в 2013 году. Используя свой опыт бухгалтерского учета в Университете Лихай, Уоррен получил лицензию сертифицированного бухгалтера в 1998.