Семейный бюджет раздельный или общий: Раздельный бюджет: что это такое и стоит ли его вести

Как распланировать семейный бюджет и не поссориться / Новости общества Красноярска и Красноярского края / Newslab.Ru

Согласно исследованиям, всего лишь 54 % российских семей ведут семейный бюджет. Остальные же пары в вопросы финансов с головой не погружаются и признаются, что доходы и расходы чаще всего контролируют по наитию. Поэтому и возникают сложности — не хватает на серьезные покупки, одна из половинок может чувствовать себя обделенной… Решение есть — нужно научиться грамотно планировать семейный бюджет. О том, как это лучше сделать — в материале Newslab совместно со специалистами ПСБ.

29.09.2022

Фото: pixabay.com

«Что — моё, а что — твоё?»

В процессе совместной жизни в парах возникает множество вопросов друг к другу, и один из них — это вопрос финансовый. Кто и за что платит, как отслеживать доходы и расходы, необходим ли финансовый учет для комфортной жизни? Тогда влюбленные договариваются, как им удобнее всего распределять деньги, а также решают, имеет ли смысл подсчитывать финансы. Для тех, кто решил все-таки организовать совместный бюджет — есть несколько способов.

Для тех, кто решил все-таки организовать совместный бюджет — есть несколько способов.

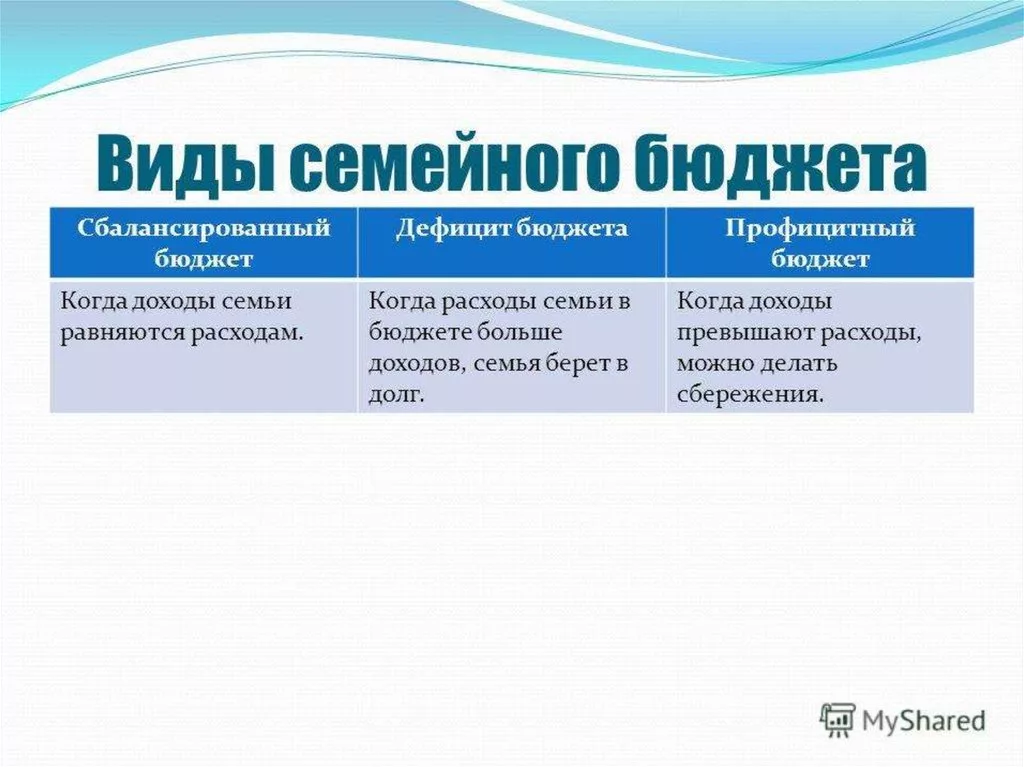

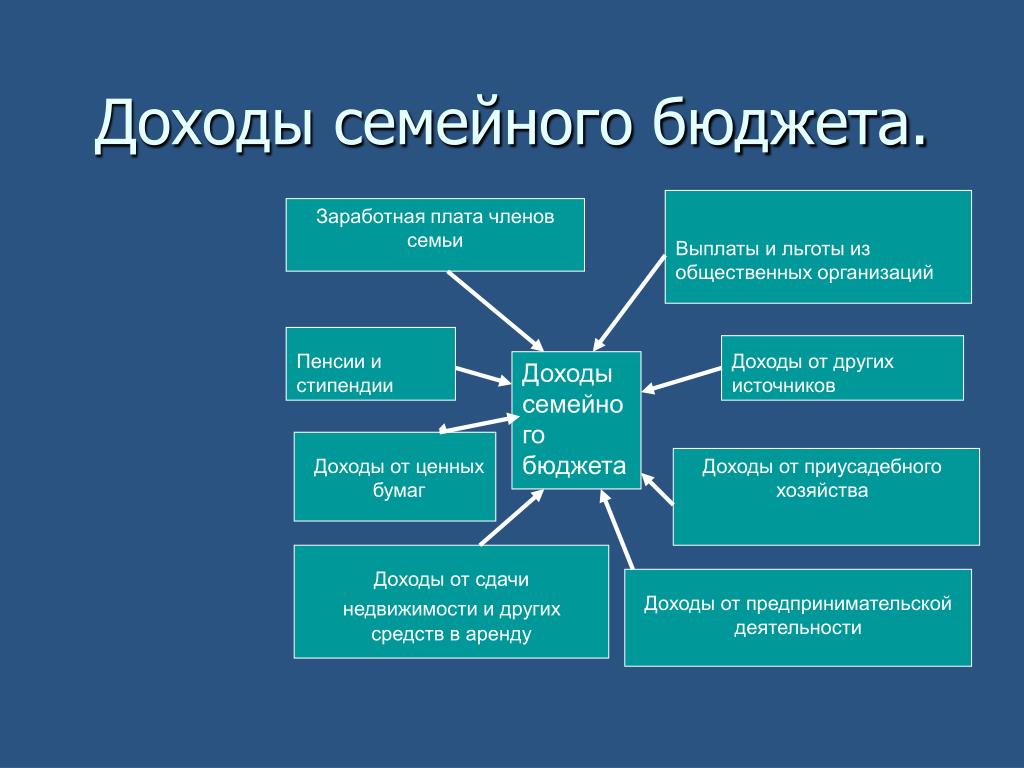

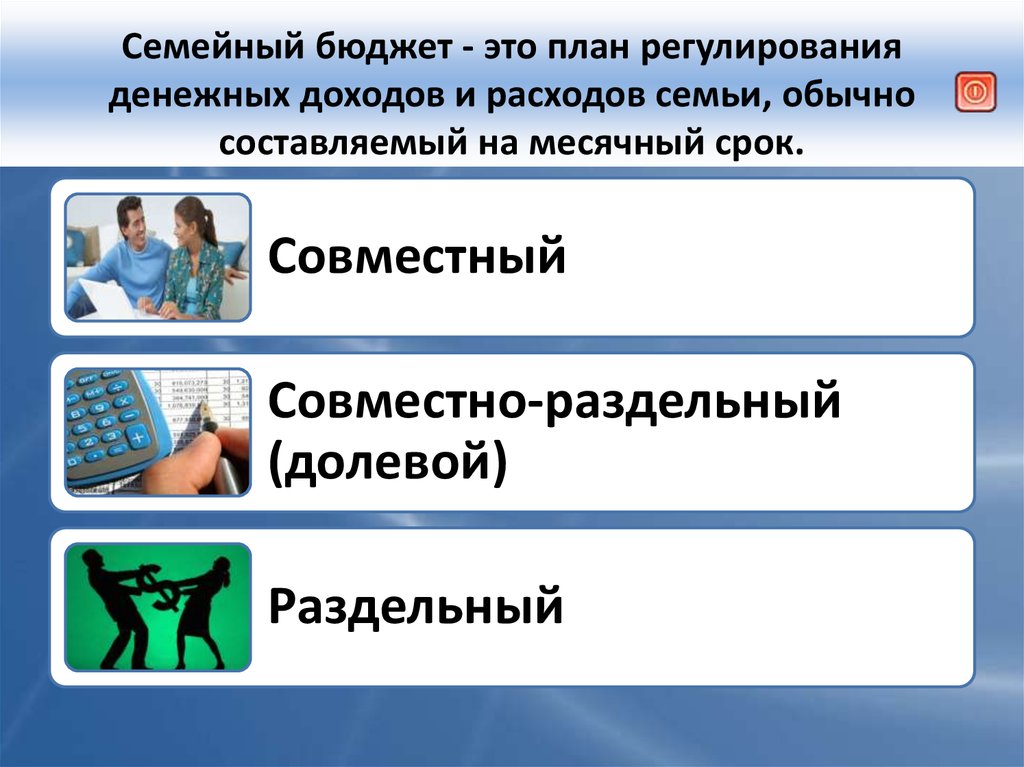

Условно выделяются три модели совместного бюджета: раздельный, общий и смешанный. Каждая семья решает сама, какая модель для нее предпочтительнее, поэтому нет правильного и неправильного решения финансового вопроса.

- Раздельный вид бюджета — каждый платит за себя, никто в паре не претендует на заработок другого, а общие траты либо делятся поровну, либо воспринимаются как подарок. Из плюсов — финансовая независимость каждого, из минусов — возможные разногласия в вопросах общих трат;

- Смешанный бюджет — у каждого в паре есть личные финансы, но половинки вкладываются в совместные покупки или оговаривают статьи бюджета, куда они тратятся сообща. При правильном подходе обоих ждут предсказуемые и прозрачные общие траты, при этом каждый может потратить личные деньги как захочет и не сообщать об этом партнеру, так что все — финансово независимы. Однако кто-то из пары все-таки должен взять на себя оплату счетов и планирование бюджета, поскольку всегда нужно сверять доходы и расходы;

- Общий бюджет — в паре больше нет разделения доходов и трат на «мои» и «твои», теперь котел общий и ответственность солидарная.

Неважно, кто сколько зарабатывает и кто сколько тратит. Общий бюджет объединяет семью, в которой и копят, и тратят, и оптимизируют бюджет вместе, сообща, однако спонтанные покупки могут вызвать разногласия, поэтому нужно договариваться обо всех тратах — от крупных до мелких.

Неважно, кто сколько зарабатывает и кто сколько тратит. Общий бюджет объединяет семью, в которой и копят, и тратят, и оптимизируют бюджет вместе, сообща, однако спонтанные покупки могут вызвать разногласия, поэтому нужно договариваться обо всех тратах — от крупных до мелких.

Повторимся — среди различных типов ведения семейного бюджета нет хорошего или плохого. Лев Толстой писал: «Все счастливые семьи похожи друг на друга, каждая несчастливая семья несчастлива по-своему». То же касается и финансов — в парах доходы и расходы распределяются индивидуально, в некоторых семьях один из партнеров может зарабатывать значительно больше другого или не зарабатывать вовсе, и это абсолютно нормально, главное — подобрать модель финансовых отношений по душе каждому. А оптимизировать бюджет — одно из самых верных решений.

Как оптимизировать семейный бюджет?

Самое важное в ведении семейного бюджета — это анализ ежемесячных трат и учет доходов и расходов. Возможно, для некоторых это занятие покажется скучным и бесполезным, но именно постоянные подсчеты финансов дадут уверенность в завтрашнем дне и четкое понимание своих возможностей. К тому же, ставить большие финансовые цели в виде серьезных покупок также не удастся «с кондачка»: перед тем, как вложить куда-то большую сумму, ее нужно накопить, и делать это лучше планомерно и грамотно.

К тому же, ставить большие финансовые цели в виде серьезных покупок также не удастся «с кондачка»: перед тем, как вложить куда-то большую сумму, ее нужно накопить, и делать это лучше планомерно и грамотно.

Согласно данным аналитического центра НАФИ, в подходе к ведению бюджета россияне разделились поровну: 51 % в той или иной степени ведут учет доходов и расходов, а 49 % признаются, что не ведут. При этом треть россиян (32 %) ведут бюджет «в уме»: они исходят из примерных сумм ежедневных трат, а 12 % россиян ведут бюджет вручную, записывая расходы и доходы в тетрадь. Лишь 7 % ведут бюджет другими способами, в том числе в электронном виде, фиксируя расходы и доходы в файле или используя специальное приложение или программу.

Есть и другая статистика — чуть больше половины россиян считают, что браки заключаются из-за любви, и лишь 13 % полагает, что по расчету, сообщает ВЦИОМ. Значит, быть вместе, создавать крепкий союз и учить детей правильному и полезному финансовому планированию согласно большее число соотечественников. Таким парам помогут советы финансистов по ведению семейного бюджета.

Таким парам помогут советы финансистов по ведению семейного бюджета.

Как в семье тратить деньги правильно

Если вы осознанно пришли к тому, что вашей паре удобнее вести раздельный бюджет, то траты, которые планируется разделить, лучше совершать банковской картой, чтобы потом без проблем восстановить историю покупок с помощью онлайн-банка или СМС-оповещений. А в семьях и парах, где бюджет — совместный, важно грамотно вести общий счет, держаться финансового плана и иметь в виду возможные материальные риски.

Фото: pixabay.com

Тем же, кто решился на смешанный бюджет, удобнее завести общий банковский счет с двумя картами — каждый может брать оттуда деньги и при этом следить в личном кабинете онлайн-банка за тратами друг друга и остатком общих средств. В ПСБ, например, есть карта с повышенным кэшбеком на отдельные категории, которая позволит экономить на семейных тратах. Также существуют специальные приложения, которые могут вести одновременно два человека, — оба партнера могут установить такое на телефон для учета финансов.

Если в вашей семье случаются ссоры из-за денег, помните: проблемы бывают разные, но решаются они одинаково — подсчетами и переговорами. Поэтому учиться вести совместный бюджет и пользоваться финансовыми лайфхаками никогда не поздно.

Интернет-газета Newslab

ПАО «Промсвязьбанк»

Ссылки по теме:

Поделиться

0

6

Обсудить на форуме

Работа и зарплата

Мои деньги

Полезные штуки

Виды семейного бюджета и проблемы, с ним ассоциированные — Врач-психотерапевт Сергей Мельников

Коротко тему можно озаглавить так: «Деньги, как ими распоряжается пара, какой они при этом формируют бюджет, и на что это влияет».

Концепт статьи — помочь разобраться с наиболее удачной стратегией выбора, раскрыть плюсы и минусы разных типов бюджета.

Все примеры для простоты буду гипертрофированы. Супруги = партнёры, наличие штампа в паспорте в ходе рассуждения вынесем за скобки, подразумевая определенную глубину и длительность отношений. Когда и зачем имеет смысл обсуждать бюджет, на какой стадии отношений — предмет отдельного вопроса, его пока тоже вынесем за скобки.

Первый вид — полностью раздельный бюджет

Супруги сами решают, кто за что платит и в каком объёме, но при этом распределение долей дохода/расхода не характеризует вид бюджета. Т. е. ситуация со стороны жены «муж обеспечивает семью, ребёнка, возит нас на отдых, а свою ЗП я трачу на одежду и косметику» формально выглядит почти как общий бюджет (т. к. муж тратит ощутимо больше), но на самом деле это всё равно раздельный бюджет. Вопрос «Почему муж согласился на такие условия и устраивают ли они его?» вынесем за скобки.

Приведу примерные признаки раздельного бюджета

- Отсутствие финансовой прозрачности между супругами, т. е. они оба могут не знать, кто из них сколько зарабатывает или иметь весьма примерное представление.

- При наличии обговоренных обязанностей по оплате супруги не рассчитывают на деньги партнёра при планировании расходов.

- Могут присутствовать обороты типа «дашь в долг?», «давай, сейчас на твои деньги съездим, потом я верну».

Плюсы:

+ Отсутствие необходимости отчитываться/согласовывать с партнёром любые «бессмысленные» покупки.

+ Возможность выведения собственных активов без каких—либо моральных ожиданий со стороны партнёра.

Минусы:

— В случае финансовых проблем кого-то из супругов материальное положение семьи может сильно просесть, т. к. второй партнёр может быть не в курсе проблем или не будет готов к такой финансовой нагрузке.

— В случае ощутимой разницы в доходах может формировать эмоциональные проблемы в паре, типа «почему он может себе это позволить, а я нет?!»

— В случае неоговорённых финансовых обязательств могут рождаться проблемы типа «а я думал это ты должна была оплачивать!»

— Подушки безопасности может не быть у кого-то из партнёров.

Когда наиболее уместно использовать:

- Начало отношений, отсутствие понимания/необходимости длительных отношений.

- При высоком доходе обоих супругов.

Второй вид — частично совместный бюджет

Супруги совместно решают, какую сумму денег они готовы выделять на общие нужды семьи, таким образом формируется общий финансовый котёл, из которого потом происходит дальнейшее распределение денег на совместные нужды.

Например, Петя зарабатывает 80 тысяч, Маша — 40 тысяч, вместе они вкладывают в «банк» по 40 и 15–20 тысяч соответственно (суммы не обязательно пропорциональны доходу), из которого они оплачивают ипотеку, покупают продукты, одевают ребёнка, школа/садики и т. д. Возможно — совместное финансовое планирование отпуска.

Отличие от раздельного — у каждого остаётся своя независимая часть дохода, которая неподотчётна второй стороне при наличии общих (и обязательных) внесений.

Признаки совместного бюджета:

- Частичная финансовая прозрачность между супругами, «вот мои обещанные 40 тысяч, но вообще дела идут не очень», допускается ситуация открытости/закрытости сведений о доходах, лишь бы человек свою часть денег исправно вносил.

- При наличии обговоренных и исправно выполняемых обязанностей по оплате супруги не рассчитывают на деньги партнёра при планировании личных расходов.

- Обычно можно выделить бухгалтера в паре, который отвечает за планирование/распределение общей части денег.

Плюсы:

+ Если говорить о деньгах вне общего банка, то см. плюсы из раздельного бюджета.

+ Более устойчивое финансовое положение семьи в целом в момент кризиса ввиду компенсации со стороны партнёра, если появится проблема с деньгами.

Минусы:

— В случае ощутимой разницы в доходах может формировать эмоциональные проблемы в паре, типа «почему он может себе это позволить, а я нет?!»

— В случае неоговорённых финансовых обязательств могут рождаться проблемы «а я думал ты должна была это оплачивать!»

— Если бухгалтер не справляется со своей задачей, от этого может немного поплыть финансовое положение всей пары.

— Если есть финансовая непрозрачность, то могут всплыть проблемы с недоверием => появятся эмоциональные проблемы на почве денег.

Когда наиболее уместно использовать:

- При среднем доходе обоих супругов.

- Можно на любом этапе отношений, когда сформировано доверие к партнёру.

Третий вид — полностью общий бюджет

Маленький коммунизм в отдельно взятой семье.

Вне зависимости от уровня дохода в паре 100% заработка вкладывает один супруг, и 100% — другая сторона, формируя тем самым 100% котёл, из которого формируются и распределяются все необходимые финансовые потоки.

Супруги совместно планируют расходы, начиная от носков/продуктов/бытовой химии, заканчивая расчётом ипотеки и отпуском на месяц в следующем году.

Если утрировать, то магия общего бюджета — отмывание источника денег.

Например, альфонс Коля зарабатывает 20 тысяч, Анжела — 100 тысяч, вместе они всё вкладывают в «общий котёл», и любой рубль из 120 тысяч является общим.

Признаки общего бюджета:

- Отсутствие категорий «мои/твои деньги».

Есть только наши деньги.

Есть только наши деньги. - Все более-менее крупные покупки супруги могут обговаривать вместе или ожидать этого предложения от партнёра.

- Обычно можно выделить бухгалтера в паре, который отвечает за планирование/распределение денег.

Плюсы:

+ Наиболее устойчивое финансовое положение семьи в момент кризиса ввиду планирования таких решений наперёд.

+ Ощутимая разница в доходах не формирует эмоциональные проблемы в паре.

+ Полная финансовая прозрачность усиливает доверие => отсутствие эмоциональных проблем на почве денег.

+ Если денег мало, то усиление источника дохода может обсуждаться взаимно, без ожиданий и давлений по гендерному признаку. Кто лучше зарабатывает, тот и усиливает общий бюджет.

Минусы:

— Если бухгалтер не справляется со своей задачей, от этого может сильно поплыть финансовое положение всей пары. Особенно в историях про игроманов и/или страдающих химическими зависимостями.

— Если появляется финансовая непрозрачность, то могут всплыть проблемы с недоверием => появятся эмоциональные проблемы на почве денег.

— Появляется необходимость согласовывать с партнёром значимые «бессмысленные» (с точки зрения другого человека) покупки.

Когда наиболее уместно использовать:

- При любом уровне доходов обоих супругов, в т. ч. при низком.

- Долгосрочный и доверительный этап отношений, когда речь идёт о планировании на несколько месяцев/лет вперёд.

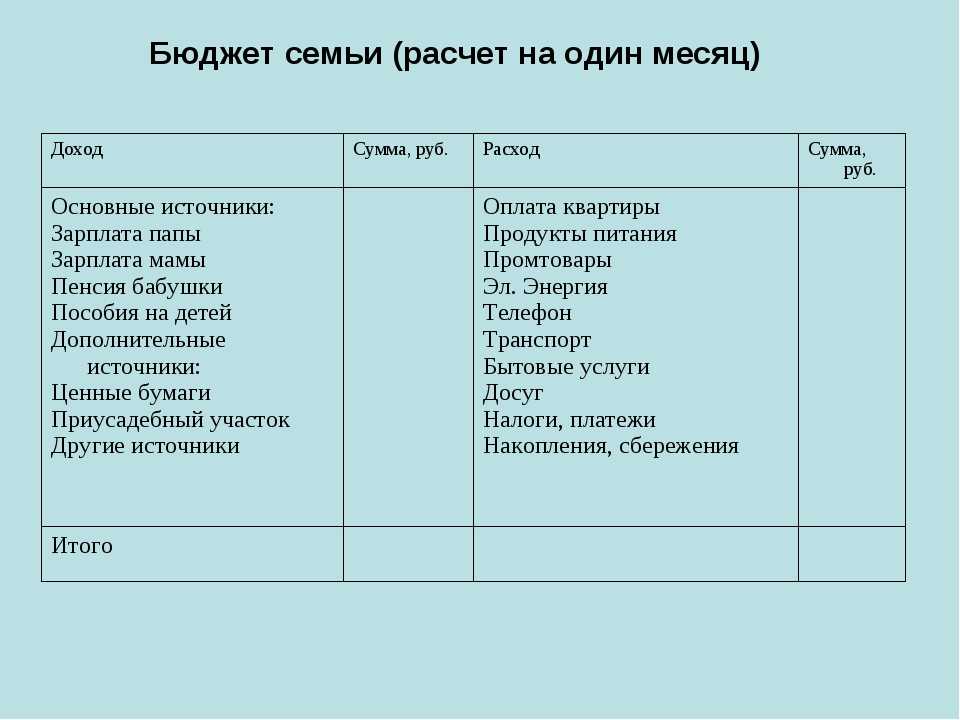

Как составить семейный бюджет

Вы наш главный приоритет.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же нам зарабатывать деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

By

Лаура МакМаллен

Лаура МакМаллен

Ассистент ответственного редактора | Личные финансы, финансовые новости

Лаура Макмаллен назначает и редактирует содержание финансовых новостей. Ранее она была старшим писателем в NerdWallet и занималась экономией, зарабатыванием и составлением бюджета; она также участвовала в колонке «Деньги тысячелетия» для Associated Press. До прихода в NerdWallet в 2015 году Лора работала в U.S. News & World Report, где писала и редактировала контент, связанный с карьерой, здоровьем и образованием, а также участвовала в рейтинговых проектах компании. До работы в U.S. News & World Report Лора проходила стажировку в Vice Media и изучала журналистику, историю и арабский язык в Университете Огайо. Лаура живет в Вашингтоне, округ Колумбия.

До работы в U.S. News & World Report Лора проходила стажировку в Vice Media и изучала журналистику, историю и арабский язык в Университете Огайо. Лаура живет в Вашингтоне, округ Колумбия.

Под редакцией Courtney Neidel

Courtney Neidel

Назначенный редактор | Личные финансы, составление бюджета, покупки

Кортни Нейдел (Courtney Neidel) — ответственный редактор отдела личных финансов NerdWallet. Она присоединилась к NerdWallet в 2014 году и шесть лет писала о покупках, составлении бюджета и стратегиях экономии денег, прежде чем ее повысили до редактора. Кортни дала интервью в качестве представителя розничной торговли «Доброе утро, Америка», «Чеддер» и CBSN. Ее предыдущий опыт включает внештатное письмо для калифорнийских газет. Электронная почта: [email protected]

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Создание семейного бюджета требует совместной работы, времени и регулярных настроек, но у вас есть это. Мы проведем вас через это, но давайте сначала определим «бюджет», чтобы вы знали, чего ожидать.

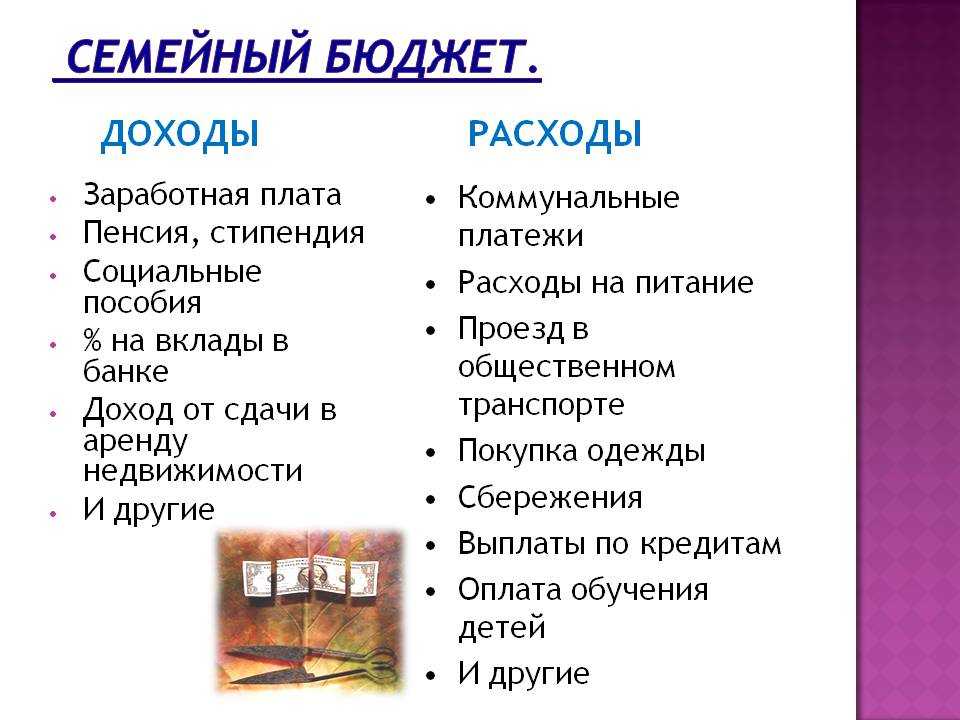

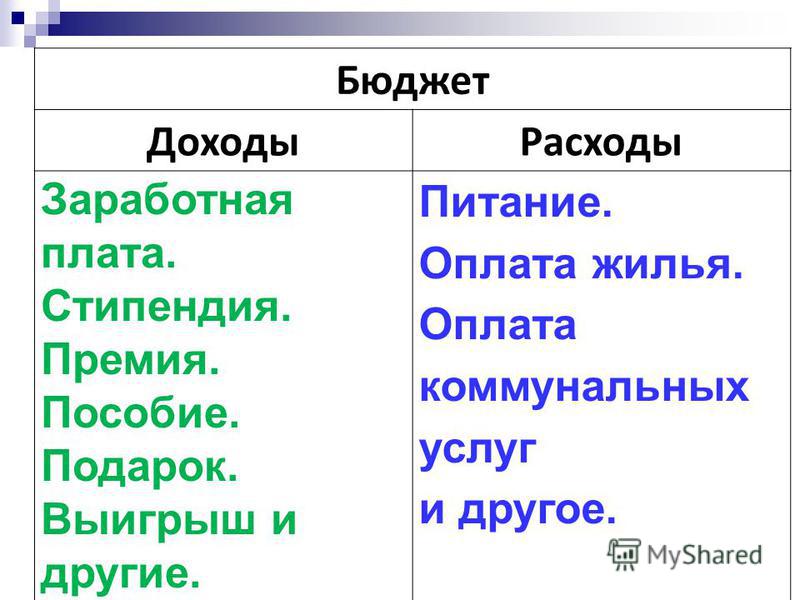

Что такое семейный бюджет?

Семейный бюджет — это план входящих и исходящих денежных средств вашей семьи за определенный период времени, например месяц или год. Например, вы можете стремиться к тому, чтобы определенные суммы в долларах или проценты от вашего совокупного ежемесячного дохода пошли на различные расходы, такие как продукты, а также на сбережения, инвестиции и погашение долгов.

«Ваш бюджет — это, по сути, инструмент для расширения ваших возможностей», — говорит сертифицированный специалист по финансовому планированию из Орландо Анджела Мур.

Многие люди просто тратят свой доход, не думая об этом, говорит она, но вы сами решаете, как распределить эти деньги, чтобы они работали на вас.

«У всех нас есть невероятная возможность создать для себя богатство и создать финансовую свободу, но у нас должна быть соответствующая стратегия», — говорит Мур, который также является основателем Modern Money Advisor, фирмы по финансовому планированию и обучению. «Мы не можем просто так махнуть рукой».

Итак, давайте составим план вашего плана.

Начните свой семейный бюджет со сметы

Выделите в календаре время, когда вы и другие взрослые в вашей семье сможете составить свой бюджет, говорит Мур. (Это можете быть вы и ваш партнер, взрослые дети или родители, которые живут с вами).

«Первый шаг — обеспечить прозрачность того, где вы сейчас находитесь, — говорит Мур. Она рекомендует начать с аудита всех финансов.

Начните с оценок. Запишите, что, по вашему мнению, у вас есть в сбережениях. Затем перейдите к долгам: каков остаток по каждому из ваших кредитов, а также ежемесячные платежи и проценты? Сделайте то же самое для ежемесячных повторяющихся расходов, таких как счет за воду.

Затем перейдите к долгам: каков остаток по каждому из ваших кредитов, а также ежемесячные платежи и проценты? Сделайте то же самое для ежемесячных повторяющихся расходов, таких как счет за воду.

Наконец, оцените остальные расходы. Попробуйте разбить эти ежемесячные расходы на то, сколько вы платите за продукты, бензин, одежду и так далее. Мур говорит, что вы можете перечислить эти расходы по отдельности или в группе.

Помните: на данный момент вы делаете обоснованные предположения. «Вам просто нужен обзор всего», — говорит Мур, добавляя, что это упражнение займет около 15 минут.

Затем получите базовый план своих расходов

Сделайте небольшой перерыв, чтобы не перегружаться. Затем войдите в каждый из ваших финансовых счетов и перечислите фактические суммы, которые вы оценили.

Мур провел через этот процесс многих клиентов. Она говорит, что определение реальных цифр обычно является «опытом пробуждения», потому что многие люди резко недооценивают свои расходы.

С этого момента вы и ваша семья, вероятно, сможете определить несколько способов поправить свои финансы. Возможно, вы не осознавали, сколько процентов вы платите по определенному кредиту, поэтому решили назначить время для звонка и переговоров. Или, может быть, вы видите, что все еще платите за подписку, которую нужно отменить. Вы можете заметить, что тратите на продукты в два раза больше, чем думали, поэтому изучите, как использовать купоны.

«Выясните, где вы можете сократить или устранить определенные расходы и как вы можете перераспределить эти средства, чтобы они больше соответствовали вашим целям», — говорит Мур.

По крайней мере, теперь вы лучше понимаете, куда уходят деньги вашей семьи. У вас также есть базовый уровень ваших сбережений, долгов и расходов, чтобы вы могли видеть, как эти суммы меняются, когда вы начинаете составлять бюджет.

Теперь перейдем к составлению бюджета

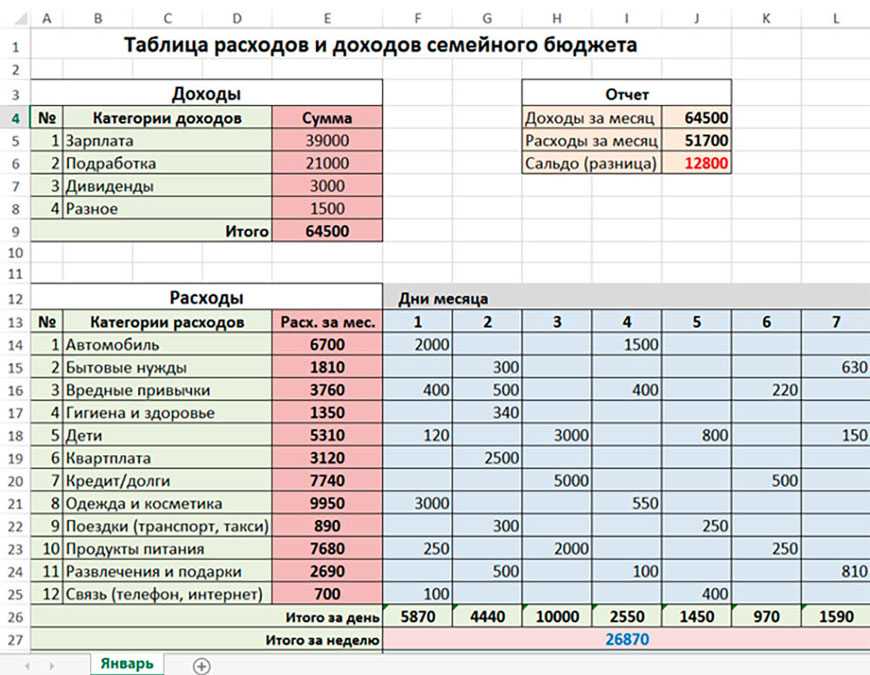

Помимо того, что вы знаете, куда уходят ваши деньги, узнайте, сколько денег вы получаете. Обратите внимание на ежемесячную заработную плату каждого. Затем сделайте первый удар по бюджету.

Обратите внимание на ежемесячную заработную плату каждого. Затем сделайте первый удар по бюджету.

Нам нравится бюджет 50/30/20 как отправная точка. Он делит ваш доход на три части:

50% на нужды, такие как продукты, жилье, основные коммунальные услуги, транспорт, страхование, уход за детьми и минимальные платежи по кредиту.

30% на нужды, такие как путешествия, подарки и питание вне дома.

20% на сбережения, резервный фонд или на пенсию, а также на погашение долга.

Воспользуйтесь приведенным ниже калькулятором, чтобы понять, как доход вашей семьи будет разделен на эти категории.

Бюджет 50/30/20

Узнайте, как этот бюджетный подход применим к вашим деньгам.

Ежемесячный доход после уплаты налогов. Включите полученную на руки заработную плату и прибавьте ее к любым вычетам из заработной платы для медицинского страхования, взносов 401(k) и других автоматических сбережений.

Ваши номера 50/30/20:

Предметы первой необходимости

$0

Желания

$0

Сбережения и погашение долгов

$0

Знаете ли вы свои категории «хочу»?

Отслеживайте тенденции ежемесячных расходов, чтобы разбить свои потребности и желания.

Начало работы

Если вы хотите научиться составлять бюджет, рассмотрите метод 50/30/20. Но это всего лишь один из способов спланировать свои деньги. Вы также можете выбрать одну из нескольких бюджетных систем, которые различаются по своей жесткости (вы хотите отслеживать каждый доллар?) и целям (вы больше сосредоточены на ликвидации долга или накоплении сбережений?).

Попробуйте рабочий лист или приложение

Вы также можете воспользоваться инструментом. Например, этот бесплатный рабочий лист бюджета предлагает вам ввести все расходы семьи, а затем показывает, как ваши расходы согласуются с разбивкой 50/30/20. Microsoft Office, Google Drive и другие веб-сайты также предлагают бесплатные электронные таблицы бюджета, которыми вы можете поделиться со своей семьей.

Или, может быть, вы предпочитаете мобильный телефон. Эти бюджетные приложения для пар позволяют вам и вашему партнеру ссылаться на информацию о расходах и сбережениях друг друга. Другие бюджетные приложения, такие как Goodbudget и You Need a Budget, также могут работать для семей.

Если вы используете какой-либо инструмент, убедитесь, что он вам очень удобен и что вы действительно будете им пользоваться, — говорит сертифицированный специалист по финансовому планированию из Атланты Серина Шью. Используйте «то, что лучше всего подходит для вашего уровня навыков или уровня мотивации», — говорит она.

Так что, если вы не разбираетесь в электронных таблицах, идите другим путем. Или, если вы не собираетесь вводить свои расходы каждый день, используйте инструмент, который отслеживает ваши расходы за вас.

Новый год. Новый бюджет.

Отслеживайте свой денежный поток, чтобы лучше составлять бюджет и достигать финансовых целей на 2023 год.

Продолжайте составлять бюджет и сообщать о нем

Этот бюджет не обязательно должен быть идеальным, говорит Шью, который также входит в совет директоров Ассоциации финансового планирования Грузии. На самом деле вам придется часто его настраивать, особенно если у вас есть дети или иждивенцы, чьи расходы со временем меняются.

На самом деле вам придется часто его настраивать, особенно если у вас есть дети или иждивенцы, чьи расходы со временем меняются.

Более важным, чем «правильный» составление бюджета, является постоянная проверка его вместе с домочадцами. Как и при первоначальном аудите, запланируйте регулярные проверки бюджета.

При регистрации отметьте, как изменились (или не изменились) ваши расходы, обсудите, что вы могли бы сделать по-другому в будущем, и спланируйте предстоящие расходы. (Например, если приближается семейный отпуск, возможно, вы решите сократить некоторые расходы и вложить больше в фонд путешествия.)

Шью говорит, что важно общаться не только о самих деньгах, но и о том, как вы перечувствовать это. Выразите, например, если вы нервничаете по поводу бюджета или стыдитесь долга. Таким образом, говорит она, «вы будете исходить из места понимания».

Еще один важный момент: ваши личные и семейные цели. Эта информация поможет вам спланировать свои деньги и сохранить их.

Как говорит Шью: «Как только вы поймете это «почему», у вас появится больше мотивации».

Об авторе: Лаура Макмаллен пишет об управлении деньгами для NerdWallet. Ее работы публиковались в Associated Press, The New York Times, The Washington Post и других изданиях. Читать далее

На аналогичной ноте…

Как планировать общий семейный бюджет

Управление домашними расходами — важная, хотя иногда и трудная задача. Независимо от того, имеет ли ваша семья два источника дохода или один, важно знать, на что вы тратите свои деньги и где можно улучшить свое финансовое положение.

Составление бюджета может показаться сложной задачей, поскольку оно подразумевает сокращение некоторых из ваших наиболее интересных расходов и включает в себя составление рабочего листа или электронной таблицы. Но это не должно быть так сложно, как кажется.

Сначала вам нужно организовать свой семейный бюджет и определить, какой доход вы и ваш партнер зарабатываете. Затем вам нужно будет рассчитать ежемесячные расходы. NerdWallet предложил разделить расходы на четыре разные категории [1]:

Затем вам нужно будет рассчитать ежемесячные расходы. NerdWallet предложил разделить расходы на четыре разные категории [1]:

- Сбережения, которые включают пенсионные и чрезвычайные фонды

- Векселя и ссуды, которые могут включать студенческие ссуды, ипотечные кредиты или счета по кредитным картам

- Необходимые расходы, такие как еда, одежда, аренда и коммунальные услуги

- Развлечения и развлечения, включая все остальное, например отпуск или деньги на свидание

Как разделить расходы

Следующим шагом является то, где семейные финансы будут отличаться от финансов одного человека. Вам нужно будет определить, как будет разделена оплата. Согласно StrongerMarriage.org, пара может решить, как разделить финансовые обязанности, несколькими способами [2].

Один из способов — открыть общий расчетный счет, на который оба человека вносят одинаковую сумму из своих соответствующих зарплат. Эта сумма определяется путем сложения всех общих расходов из вышеуказанных категорий и деления ее на две части.

Другой способ также включает совместный расчетный счет, но на этот раз каждый человек кладет на счет одинаковый процент своей зарплаты. Таким образом, партнер, который зарабатывает больше, также вносит больший вклад в счет.

В обоих этих примерах оставшиеся деньги помещаются на индивидуальные счета, где каждый партнер выбирает, как потратить, сохранить или инвестировать оставшуюся часть денег. Третий способ – разделить все счета и расходы. В этой модели оба партнера кладут свои деньги на один и тот же счет. Все расходы оплачиваются с этого счета, и пара вместе решает, как использовать остальные деньги.

Планируйте сбережения вместе

Как только вы решите, как разделить расходы, вы и ваш партнер захотите определить свои финансовые цели. Вы планируете создать семью? Вы хотите купить дом? Вы надеетесь провести семейный отпуск в новом месте? Решите, на что вы откладываете, и выберите крайний срок, а затем проанализируйте свои текущие семейные расходы и определите области, в которых вы можете начать сокращать расходы.

LifeHacker объяснил, что когда пара тратит время на то, чтобы поговорить о том, на что они хотят сэкономить, это может дать им больше стимула придерживаться своего бюджета [3].

После того, как вы определили, каковы ваши расходы, как они будут оплачиваться и каковы ваши финансовые цели, составьте план расходов. Наличие совместных расчетных счетов с дебетовой картой или общей кредитной картой дает вам возможность легко совершать необходимые покупки. Приложения для отслеживания денег могут помочь вам и вашему партнеру не сбиться с пути. Электронная таблица, к которой у вас обоих есть доступ, или даже ручка и бумага, хранящиеся в безопасном месте, также могут быть эффективными. Некоторые финансовые учреждения предлагают своим клиентам персональные инструменты управления финансами, помогающие составлять бюджет и отслеживать расходы. Центральный банк предлагает Money Manager, позволяющий клиентам отслеживать свои расходы и сбережения, устанавливать бюджеты, создавать цели и оповещения и многое другое со своего смартфона, планшета или компьютера.