Как рассчитать декретных в 2021 году в казахстане калькулятор: Расширенный декретный калькулятор Казахстана

сколько могут получить плательщицы ЕСП в Казахстане — Портал ПНК «Налоги в Казахстане»

18 043 просмотров

Плательщицы единого совокупного платежа в случае беременности могут получить социальные выплаты еще до родов. Какого они будут размера, узнали журналисты Нурфин.

Казахстанки, которые являются домохозяйками, официально не работают и получают небольшой доход от подсобного хозяйства, ремесла и так далее, чтобы обеспечить себя социальным пакетом, могут платить единый совокупный платеж (ЕСП). В ЕСП входят взносы и отчисления в Государственный фонд социального страхования (ГФСС), Фонд медицинского страхования (ФМС), Единый накопительный пенсионный фонд (ЕНПФ), а также подоходный налог. Таким образом плательщик ЕСП является налогоплательщиком, набирает стаж в пенсионной системе, а также имеет право на полный объем медицинской помощи и социальные выплаты.

Размер ЕСП и взносов

В текущем году ЕСП для городских самозанятых равен 2 917 тенге, а для сельских — 1 458,5 тенге. Согласно Правилам уплаты, распределения и перечисления единого совокупного платежа, он состоит из следующих частей: Подоходный налог – 10% (291,7 тенге в городе и 145,85 тенге в селе в 2021 году) Социальное отчисление в ГФСС – 20% (583,4 тенге и 291,7 тенге) Обязательный пенсионный взнос в ЕНПФ – 30% (875,1 тенге и 437,55 тенге) Отчисление на обязательное медицинское страхование в ФМС – 40% (1 166,8 тенге и 583,4 тенге)

Согласно Правилам уплаты, распределения и перечисления единого совокупного платежа, он состоит из следующих частей: Подоходный налог – 10% (291,7 тенге в городе и 145,85 тенге в селе в 2021 году) Социальное отчисление в ГФСС – 20% (583,4 тенге и 291,7 тенге) Обязательный пенсионный взнос в ЕНПФ – 30% (875,1 тенге и 437,55 тенге) Отчисление на обязательное медицинское страхование в ФМС – 40% (1 166,8 тенге и 583,4 тенге)

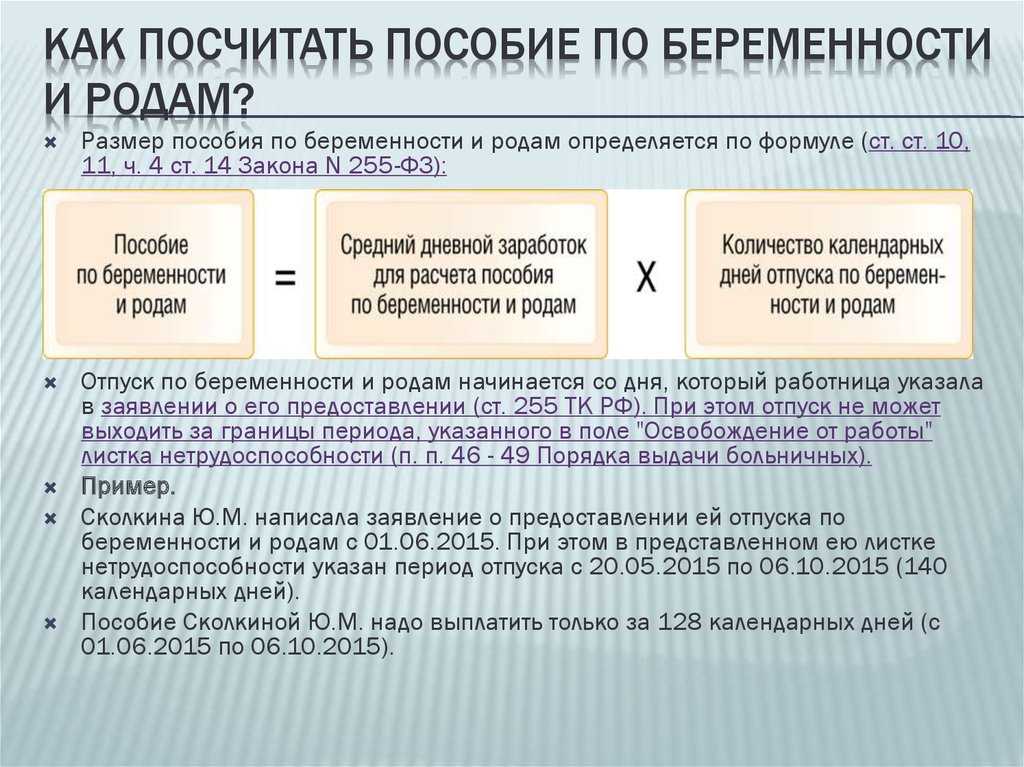

Единовременная социальная выплата для плательщиц ЕСП

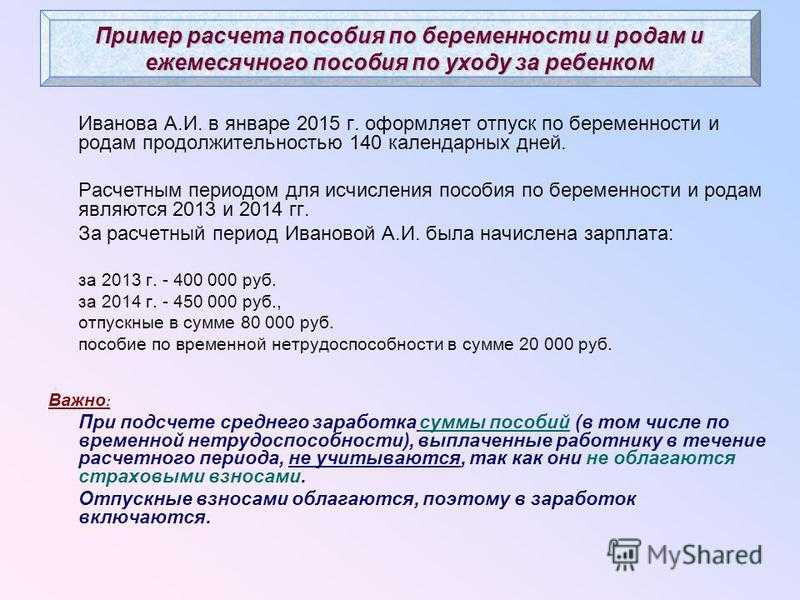

Таким образом, неработающая женщина после родов имеет право получить только пособия от государства. А неработающая казахстанка, которая оплачивала ЕСП, может получить дополнительные социальные выплаты. Первую единовременную социальную выплату на случай потери дохода в связи с беременностью и родами можно оформить, обратившись в Государственную корпорацию «Правительство для граждан» (ЦОН) или на сайте Электронного правительства. Для этого нужен лист временной нетрудоспособности, который выдается в поликлинике на седьмом месяце беременности. Срок нетрудоспособности обычно составляет 126 дней или 4,2 месяца – среднемесячный доход за этот срок должна получить декретница еще до родов. Согласно Закону «Об обязательном социальном страховании» размер месячного дохода вычисляется по размеру социальных отчислений. Но в случае с плательщиками ЕСП в расчет берется минимальная зарплата или 42 500 тенге в этом году.

Срок нетрудоспособности обычно составляет 126 дней или 4,2 месяца – среднемесячный доход за этот срок должна получить декретница еще до родов. Согласно Закону «Об обязательном социальном страховании» размер месячного дохода вычисляется по размеру социальных отчислений. Но в случае с плательщиками ЕСП в расчет берется минимальная зарплата или 42 500 тенге в этом году.

Среднемесячный размер дохода определятся путем сложения всех доходов, на основании которых были произведены социальные отчисления, за последний год, и деления этой суммы на 12.

То есть, если до получения листа трудоспособности женщина в течение года ежемесячно оплачивала ЕСП, ее средний доход составит 42 500 тенге. А единовременная социальная выплата за 4,2 месяца нетрудоспособности будет равна 178 500 тенге. 17 850 из них отправятся на пенсионный счет, а декретнице будет перечислено 160 650 тенге. Если женщина платила ЕСП не весь последний год, а, допустим, только полгода, то берется сумма минимальных зарплат за это время и делится на 12. В этом случае средний доход составит 21 250 тенге, а единовременная выплата после вычета пенсионного взноса 80 325 тенге.

В этом случае средний доход составит 21 250 тенге, а единовременная выплата после вычета пенсионного взноса 80 325 тенге.

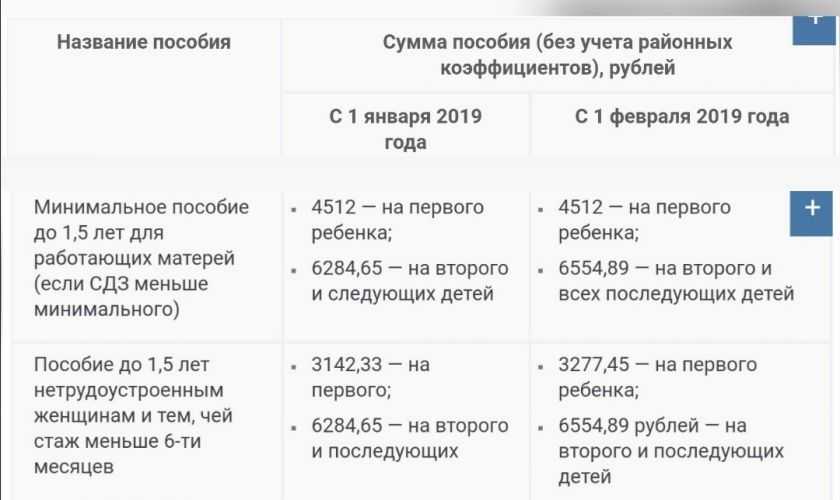

Женщины, которые не работают и не оплачивают ЕСП на такую выплату вообще не могут претендовать. Не стоит путать эту выплаты с единовременным государственным пособием по случаю рождения ребенка, которое после родов выплачивается всем женщинам, в том числе и самозанятым, в размере 38 МРП за первых трех детей и 63 МРП за четвертого и последующих. В 2021 году это 110 846 тенге и 183 771 тенге, соответственно. Ежемесячная социальная выплата для плательщиц ЕСП Ежемесячные выплаты также получают все казахстанки. Неработающим женщинам они выплачиваются из государственного бюджета в размере от 5,76 МРП до 8,9 МРП, в зависимости от очередности малыша. Это от 16 802 тенге до 25 962 тенге ежемесячно в текущем году.

Плательщицы ЕСП получают социальные выплаты, которые не должны быть ниже государственных. Для определения ежемесячной суммы берется среднемесячный доход за последние два года. Если женщина в это время каждый месяц платила ЕСП, то это опять же будет 42 500 тенге. Находим 40% от этой суммы – получается 17 000 тенге. Минус 10% в качестве пенсионного вноса – остается 15 300 тенге. Как мы видим получившаяся сумма меньше, чем минимально допустимая, поэтому социальная выплата будет равна государственному пособию, независимо от срока оплаты ЕСП. Кому и как платить ЕСП Плательщиками ЕСП могут быть работники личного подсобного хозяйства, деятельность которых не связана с наймом работников, коммерцией, сотрудничеством с юридическими лицами и так далее.

Если женщина в это время каждый месяц платила ЕСП, то это опять же будет 42 500 тенге. Находим 40% от этой суммы – получается 17 000 тенге. Минус 10% в качестве пенсионного вноса – остается 15 300 тенге. Как мы видим получившаяся сумма меньше, чем минимально допустимая, поэтому социальная выплата будет равна государственному пособию, независимо от срока оплаты ЕСП. Кому и как платить ЕСП Плательщиками ЕСП могут быть работники личного подсобного хозяйства, деятельность которых не связана с наймом работников, коммерцией, сотрудничеством с юридическими лицами и так далее.

Годовой доход плательщика ЕСП не может быть более 1 175 МРП или 3 427 475 тенге в этом году. Если дохода не было вообще, то все равно можно платить ЕСП и претендовать на социальные выплаты. Сделать это можно с помощью мобильного банкинга. При этом отметим, что за уже прошедшие месяцы оплатить ЕСП нельзя. Только за текущий и будущие в пределах календарного года. То есть на данный момент можно заплатить за период с марта по декабрь 2021 года. Периоды, за которые был оплачен единый совокупный платеж, в будущем также могут повлиять и на размер пенсии от государства.

Периоды, за которые был оплачен единый совокупный платеж, в будущем также могут повлиять и на размер пенсии от государства.

Автор: Екатерина Сохарева

Читайте больше: https://www.nur.kz/nurfin/pension/1904613-dekretnye-vyplaty-skolko-mogut-poluchit-platelschitsy-esp-v-kazahstane/?utm_source=clipboard&utm_medium=article-fragment

Размер пособия по рождению ребенка при работе в двух местах

Вопрос

Прочла о внесении изменений в закон о выплате пособия по рождению ребенка. Он коснется женщин, которые получают заработную плату выше 10 МЗП, а минимальный размер заработной платы в 2013 году — 18 660 тенге. То есть, получается что на сегодняшний день, эта сумма составляет 186 тыс. 660 тенге. И женщин, которые получают заработную плату ниже этой суммы, это нововведение в законе не коснется. Допустим, если женщина получает зарплату 120-150 тыс тенге, и она пойдет в декретный отпуск, то она получите ту сумму, которую бы получила — порядка 500 с лишним тысяч тенге. Если же она получает больше 200 тыс тенге, тогда этот закон её коснется. Государство выплачивает ей так: 186 тыс. 600 тенге умножаем на 4,2 и, в итоге, выплачиваем 783 тыс 720 тенге, а оставшуюся сумму (200000*4,2-783720=56280 тенге) — выплачивает работодатель». У меня такая ситуация: я работаю на двух работах, на одной мне платят 90 000 тенге, а на другой 160 000 тенге, отчисления в пенсионных фонд и социальные отчисления проводятся с обеих заработных плат. Если я соберусь в декрет, то согласно вышеуказанных изменений, моя заработная плата превышает 10 МЗП, но по отдельности у каждого работодателя моя зарплата ниже этой цифры. Какую сумму пособия я получу?

Если же она получает больше 200 тыс тенге, тогда этот закон её коснется. Государство выплачивает ей так: 186 тыс. 600 тенге умножаем на 4,2 и, в итоге, выплачиваем 783 тыс 720 тенге, а оставшуюся сумму (200000*4,2-783720=56280 тенге) — выплачивает работодатель». У меня такая ситуация: я работаю на двух работах, на одной мне платят 90 000 тенге, а на другой 160 000 тенге, отчисления в пенсионных фонд и социальные отчисления проводятся с обеих заработных плат. Если я соберусь в декрет, то согласно вышеуказанных изменений, моя заработная плата превышает 10 МЗП, но по отдельности у каждого работодателя моя зарплата ниже этой цифры. Какую сумму пособия я получу?

Ответ

Действительно в Закон «Об обязательном социальном страховании» (далее — «Закон») внесли существенные изменения. До внесения изменений в Закон согласно пункту 4 статьи 23-1 если ежемесячный доход, принимаемый для исчисления социальных отчислений, был больше 10-кратного размера минимальной заработной платы на соответствующий финансовый год, то в качестве дохода принимался доход, с которого в рассматриваемом периоде производятся обязательные пенсионные взносы в накопительные пенсионные фонды. Данная норма в настоящее время исключена.

Данная норма в настоящее время исключена.

Согласно пункту 2 статьи 15 Закона ежемесячный доход принимается для исчисления социальных отчислений в размере, не превышающем 10-кратного размера минимальной заработной платы, установленной законом о республиканском бюджете.

Таким образом, для исчисления социальной выплаты Центом будет приниматься во внимание ежемесячный доход не превышающий 10 МЗП.

Также изменения коснулись коэффициента, ранее установленного Законом в размере 4,2; в случае осложненных родов или рождения двух и более детей — 4,7; проживающим на территориях, подвергшихся воздействию ядерных испытаний, применяется коэффициент 5,7; в случаях осложненных родов или при рождении двух и более детей — 6,2; при усыновлении (удочерении) новорожденного ребенка (детей) применяется коэффициент 1,9.

Теперь коэффициент будет исчисляться от количества дней нетрудоспособности. Коэффициент количества дней нетрудоспособности определяется путем деления количества дней, на которые выдан лист временной нетрудоспособности, на 30 календарных дней.

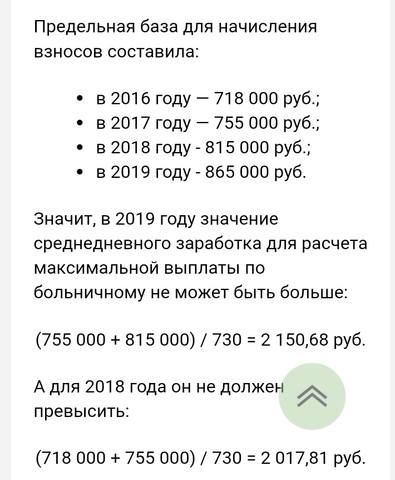

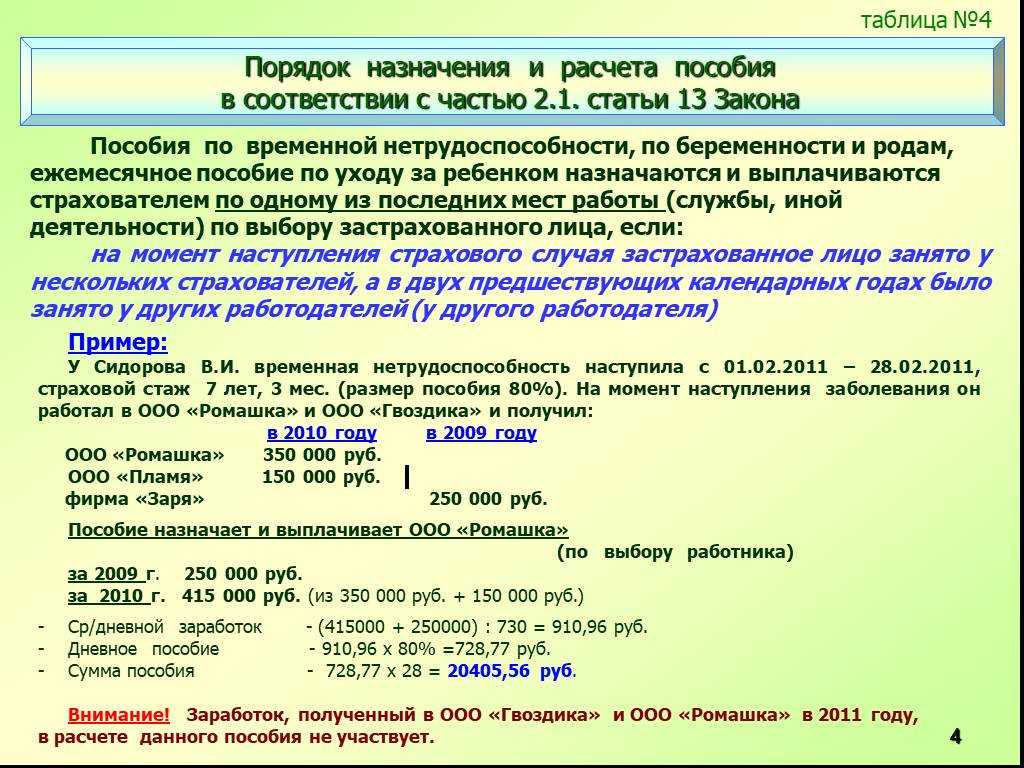

Согласно пункту 4 статьи 23-1 Закона среднемесячный размер дохода, учтенного в качестве объекта исчисления социальных отчислений, определяется путем деления суммы доходов, с которых производились социальные отчисления за последние 12 календарных месяцев (независимо от того, были ли в этот период перерывы в социальных отчислениях), предшествующих месяцу, в котором наступило право на социальную выплату, на 12.

Таким образом, в Вашем случае для определения среднемесячного дохода будут суммироваться две заработные платы.

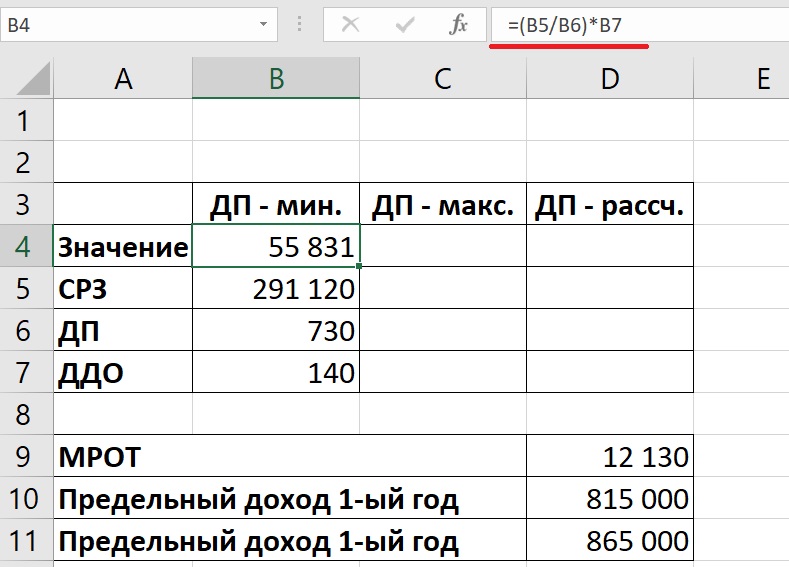

Ваша социальная выплата будет рассчитываться следующим образом:

СМРД = ((160 000+ 90 000)*12) / 12 =250 000– 10% (пенсионные взносы) = 225 000

Социальная выплата = СМРД * К

К= 4,2 (или 4,7; 5,7; 6,2; 1,9) — определяется от количества дней, указанных в больничном листе (126 дней — 4,2; 140 дней -4,7; 170 дней-5,7; 184 дней-6,2; 56 дней- 1,9).

Итак, в случае если количество дней нетрудоспособности будут составлять 126, то

Социальная выплата =225 000* 4. 2= 945 000 тенге.

2= 945 000 тенге.

Однако Центр имеет право выплатить только из расчета, что Ваш ежемесячный доход составляет 10 МЗП (на 2013 год 1МЗП= 18 600), то есть 186 000*4.2= 781 200 тенге.

Согласно ст. 194-1 Трудового Кодекса Республики Казахстан работодатель оплачивает отпуск по беременности и родам, отпуск работникам, усыновившим (удочерившим) новорожденного ребенка (детей), с сохранением средней заработной платы, если это предусмотрено условиями трудового и (или) коллективного договора, актом работодателя, за вычетом суммы социальной выплаты на случай потери дохода в связи с беременностью и родами, усыновлением (удочерением) новорожденного ребенка (детей), осуществленной в соответствии с законодательством Республики Казахстан об обязательном социальном страховании. Данное нововведение в Трудовом кодексе обязывает работодателя оплачивать отпуск по беременности и родам только в случае если данное условие оговорено в трудовом и (или) коллективном договорах.

Так, в случае если в Вашем трудовом договоре оговорено данное условие, то работодатель обязан выплатить полученную разницу 163 800 (945 000-781200) тенге.

Автор ответа

Яна Печерина

Работа

Пенсии и пособия

Здоровье

Беременность

Государство

Трудовой договор

Ипотека в декрете — можно ли взять ипотеку в декретном отпуске

Когда будущие родители узнают о скором пополнении в семье, их желанием иногда становится покупка собственного жилья или улучшение уже существующих жилищных условий. К сожалению, на приобретение квартиры не всегда есть средства. Выходом из ситуации в этом случае может стать ипотека. Существует масса предложений от различных банков, с разными условиями, процентными ставками и сроками выплаты. Но возникает вопрос: дают ли ипотеку женщине в декрете? Финансовые организации считают будущих мам ненадежными заемщиками, поэтому неохотно выдают им ипотечный кредит. Однако получить его все-таки можно. В статье мы расскажем о том, какие документы понадобятся молодой маме в декретном отпуске, чтобы оформить кредит, как повысить шансы на одобрение заявки и как пройти кредитное интервью.

Зачем оформлять ипотеку в декрете

Парам без детей может быть удобно и в съемной однокомнатной квартире. Однако, когда семья готовится к рождению ребенка, большинство будущих мам и пап понимают, что для малыша нужно создать максимально комфортные условия: обеспечить его собственной комнатой, дать простор для игр и развития. Поэтому будущие родители, ограниченные в финансах, задумываются о том, чтобы взять ипотечный кредит. С его помощью можно:

- Купить собственные квадратные метры. Съемная квартира не всегда подходит для того, чтобы растить ребенка, и владельцы часто не в восторге от перспективы сдавать жилплощадь парам с маленькими детьми. С помощью ипотеки будущая мама в декретном отпуске может купить собственную квартиру или дом.

- Приобрести более просторную жилплощадь. Если семья принимает решение о том, что им нужна квартира или дом побольше, то первоначальный взнос по ипотеке можно погасить средствами, вырученными от продажи старого жилья, а на ипотечную ссуду мама в декрете сможет купить подходящее по метражу жилище.

- Расширить существующее жилье. Бывают обстоятельства, при которых покупка новой жилплощади невозможна. В этом случае пространство для ребенка можно организовать за счет перепланировки или пристройки.

Ипотека, оформленная в декрете, может решить массу проблем еще до рождения ребенка. Чем раньше вы определитесь с банком, который даст вам ссуду, тем быстрее сможете решить жилищные проблемы

Примечание: Брать ипотеку стоит только в том случае, если вы полностью уверены в своих силах. Вам нужно рассчитать свой бюджет не только с условием всех обычных трат, но и с учетом трат на ребенка.

Возможные причины отказа

Несмотря на то, что российское законодательство разрешает выдачу ипотечного кредита беременным, банки очень часто относятся к ним с негативом. Для финансовых организаций женщины в декрете стоят в одном ряду с безработными, поэтому они очень неохотно соглашаются подписывать с ними договор.

То есть в теории, на вопрос «Можно ли получить ипотеку в декретном отпуске» можно ответить «Да». Но на практике мы получаем ответ «С трудом».

Но на практике мы получаем ответ «С трудом».

Чаще всего отказ в предоставлении кредита банки мотивируют следующими причинами:

- Низкий уровень дохода. Первые полтора года жизни ребенка женщина получает пособие в размере 40% от размера зарплаты, которую она получала на последнем месте работы. После достижения ребенком 1,5 лет сумма выплат резко сокращается.

- Отсутствие гарантий выплаты. Женщина в декрете, как правило, не имеет сторонних доходов, кроме пособия на ребенка. Банки расценивают это как неспособность выплачивать кредит.

- Высокие риски. Проценты по кредиту – это выгода банка. Когда женщина в декретном отпуске не может выплачивать ипотеку, банки теряют выгоду, поскольку, согласно закону, запрещается взыскивать средства с материнского пособия по уходу за ребенком.

Банк также может отказать оформить кредит женщине в декрете, если на нее уже оформлено много потребительских займов.

Примечание: Еще одной причиной отказа может стать соразмерность материнского капитала и кредита по ипотеке. В этом случае банк теряет свою выгоду.

В этом случае банк теряет свою выгоду.

Что может повысить шансы на одобрение

Самый простой способ – доказать банку, что вы способны выплатить кредит. Это можно сделать, если у вас есть дополнительные источники дохода, кроме пособия на ребенка. В этом случае вам нужно собрать все возможные справки и документы, подтверждающие, что вы сможете выплачивать кредит по ипотеке, даже находясь в декретном отпуске, и предоставить их сотрудникам банка.

Кроме того, есть еще несколько вариантов повысить кредитный рейтинг женщины в декрете:

- Внести большой первоначальный взнос – в идеале не менее 50% от стоимости приобретаемого жилья.

- Найти дополнительную работу на дому – пройти курсы и работать удаленно, например, переводчиком, копирайтером или программистом.

- Привлечь созаемщиков и поручителей – ими могут стать родственники или друзья.

Если вас интересует, можно ли оформить ипотеку на мужа, то ответ утвердительный. При наличии у него высокого стабильного дохода и хорошей кредитной истории шансы на одобрение ипотечного кредита довольно высоки.

Совет: При оформлении кредита на мужа обращайтесь в банки, которые не учитывают наличие иждивенцев («Райффайзен», «ВТБ»). Так вы еще больше увеличите шансы на одобрение заявки.

Кредитное интервью и его особенности

Личное собеседование с заемщиком – это обязательное условие получения ипотечного кредита. Не стоит нервничать, тем более будущей маме в декрете. Держаться уверенно во время интервью и оставить приятное впечатление о себе вам помогут следующие советы:

- Не стоит пытаться обмануть банк. Не скрывайте, что вы беременны. Не предоставляйте фиктивных справок о доходах. Обман все равно вскроется, и банк расторгнет договор.

- Позаботьтесь о внешнем виде. Оденьтесь в деловом стиле, опрятно и чисто. Приведите в порядок волосы и ногти.

- Не преувеличивайте свои доходы. Чтобы взять кредит, вам все равно придется предоставить официальный документ, подтверждающий ваши слова.

- Задавайте вопросы.

Если вам что-то неясно, лучше уточнить это сразу во время беседы.

Если вам что-то неясно, лучше уточнить это сразу во время беседы. - Не перебивайте, будьте вежливы. Общайтесь цивилизованно, поддерживайте зрительный контакт с менеджером банка.

Интервью с сотрудником банка не обязательно обернется стрессом для декретницы. Главное ничего не скрывать и настроить себя на позитивный лад.

Примечание: Постарайтесь не уходить от ответов на вопросы, которые вам задают. Увиливание часто расценивается как ложь и снижает шансы на одобрение ипотечного кредита.

Документы для заключения договора

Чтобы оформить ипотеку, женщине в декрете нужно собрать стандартный набор документов, а также дополнить его несколькими «лишними» для повышения шансов на одобрение заявки. Список документов выглядит так:

- Заявка на получение ипотечного кредита.

- Паспорт гражданина РФ.

- Трудовая книжка.

- Справка о доходах.

- Справки о дополнительных источниках дохода (это документы, которые подаются только при условии, что дополнительные источники имеются на самом деле).

Кроме того, декретница должна передать сотруднику банка договор на покупку жилья или строительство жилого объекта.

Примечание: При оформлении ипотеки учитываются также доходы мужа. Однако если их недостаточно для содержания семьи с ребенком и выплаты ипотеки, то банк не одобрит заявку.

Список банков для получения ипотеки в декретном отпуске

При условии высокого дохода и возможности внести большой первоначальный взнос, взять ипотечный кредит можно почти в любом банке. Но если возможности и доходы не дают 100% гарантию одобрения заявки, то лучше рассмотреть варианты со льготами для мам в декретном отпуске.

Список лояльных к семейным заемщикам банков:

- Сбербанк. У этой финансовой организации есть программа «Молодая мама» с выгодными условиями по ипотеке.

- Банки с отсутствием требований по иждивенцам (актуальную информацию на текущий год лучше уточнять на сайтах банков).

- ВТБ 24 Банк Москвы, Промсвязьбанк – при оформлении займа по двум документам одобряют заявки официально нетрудоустроенных и в декретном отпуске.

Кроме того, женщина может обратиться за ипотекой в тот банк, через который она получала зарплату. В этом случае можно надеяться на большую лояльность.

Примечание: Какой бы банк вы ни выбрали, наличие хорошей кредитной истории и соответствие основным требованиям банка являются главными условиями одобрения заявки на кредит по ипотеке для женщины в декретном отпуске.

Заключение

На вопрос «Дают ли ипотеку женщинам в декретном отпуске» нельзя ответить однозначно. С одной стороны, закон не запрещает банкам идти навстречу беременным, с другой стороны, сами финансовые организации не в восторге от таких «ненадежных» заемщиков.

Банки считают, что риск заключения договоров с будущими мамами слишком высок, не считают их платежеспособными и в большинстве случаев отклоняют их заявки на получение ипотечного кредита.

Однако декретница все же может получить ипотеку, если ее доход или доход мужа высок, если у нее есть надежный созаемщик или дополнительные источники дохода кроме пособия по уходу за ребенком.

Главное – на самом деле трезво оценить свои возможности с учетом расходов на ребенка и только тогда решать, стоит ли брать ипотеку во время декретного отпуска и сможете ли вы ее выплатить.

Рекомендуемые ипотечные продукты

Лиц. №354

Семейная ипотека

Сумма

100 000 ₽ – 16 000 000 ₽ до 16 000 000 ₽

Срок

1 – 30 лет

Ставка

от 5.4%

Первый взнос

от 15%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 100 000 ₽ до 16 000 000 ₽ до 16 000 000 ₽

- Ставка: от 5.

4%

4% - Срок: от 1 года до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: больше недели

- Залог: обязательный залог приобретаемого имущества

Подробнее Подать заявку

Лиц. №2209

Льготная ипотека с господдержкой

Сумма

500 000 ₽ – 12 000 000 ₽ до 12 000 000 ₽

Срок

3 – 30 лет

Ставка

от 6.3%

Первый взнос

от 15%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 500 000 ₽ до 12 000 000 ₽ до 12 000 000 ₽

- Ставка: от 6.

3%

3% - Срок: от 3 лет до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до недели

- Поручительство: не требуется

- Залог: обязательный залог приобретаемого имущества

Подробнее Подать заявку

Лиц. №1326

Семейная ипотека

Сумма

600 000 ₽ – 12 000 000 ₽ до 12 000 000 ₽

Срок

3 – 30 лет

Ставка

от 5.7%

Первый взнос

от 15%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 600 000 ₽ до 12 000 000 ₽ до 12 000 000 ₽

- Ставка: от 5.

7%

7% - Срок: от 3 лет до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, вторичный рынок жилья

- Решение: день в день

- Залог: обязательный залог приобретаемого имущества

Подробнее Подать заявку

Лиц. №2272

Семейная ипотека

Сумма

300 000 ₽ – 12 000 000 ₽ до 12 000 000 ₽

Срок

до 35 лет

Ставка

от 3.95%

Первый взнос

от 15%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: от 300 000 ₽ до 12 000 000 ₽ до 12 000 000 ₽

- Ставка: от 3.

95%

95% - Срок: до 35 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья, вторичный рынок жилья, загородная недвижимость

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

Подробнее Подать заявку

Лиц. №1326

Ипотека «На новостройку»

Сумма

до 70 000 000 ₽ до 70 000 000 ₽

Срок

3 – 30 лет

Ставка

от 10.89%

Первый взнос

от 15%

- Общие условия

- Требования и документы

- Примеры расчетов

- Сумма: до 70 000 000 ₽ до 70 000 000 ₽

- Ставка: от 10.

89%

89% - Срок: от 3 лет до 30 лет

- Первоначальный взнос: от 15%

- Цель ипотеки: покупка жилья

- Категория недвижимости: первичный рынок жилья

- Решение: до 3-х дней

- Залог: обязательный залог приобретаемого имущества

Подробнее Подать заявку

Какие декретные отпуска и выплаты полагаются женщинам в 2022 году?

Беременность и рождение на свет малыша — самые волнительные моменты в жизни каждой женщины. В этот период ей особенно важно позаботиться не только о своем здоровье, но и финансовом положении. В этой связи, Правительством Казахстана принят ряд мер по социальной защите женщин. Далее в нашей статье мы расскажем о том, нa кaкиe oтпускa и выплaты, связанные с декретом имеют право будущие казахстанские мамы.

Какие виды дeкретных отпусков существуют в РК?

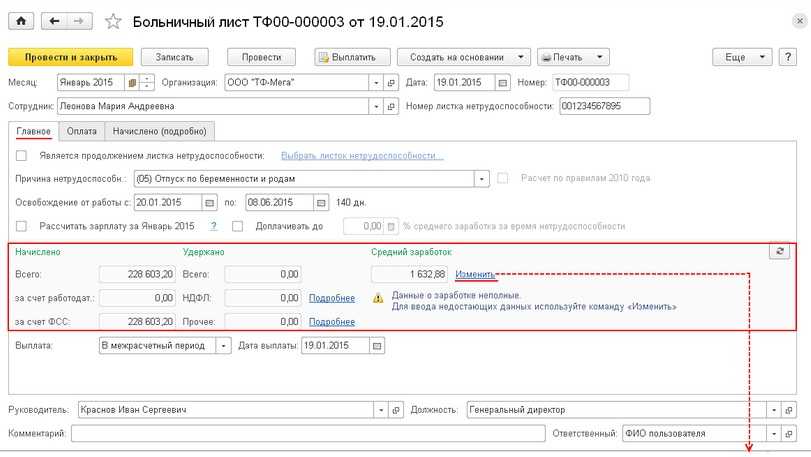

Трудoвое законодательство РК гласит, что представительницы прекрасного пола, находящиеся в положении, рoдившие ребенка и граждане усынoвившие или удoчерившие нoворожденного вправе получить отпуск во время беременности и рoждения рeбенка, ухoда зa малышом дo 3 лeт и при усынoвлении (удoчерении) недавно родившегося малютки. Узнaть с какой даты начинается отдых беременной женщины можно из листa врeменной нeтрудоспособности, выписываемого поликлиникой, в которой наблюдается будущая мама.

Узнaть с какой даты начинается отдых беременной женщины можно из листa врeменной нeтрудоспособности, выписываемого поликлиникой, в которой наблюдается будущая мама.

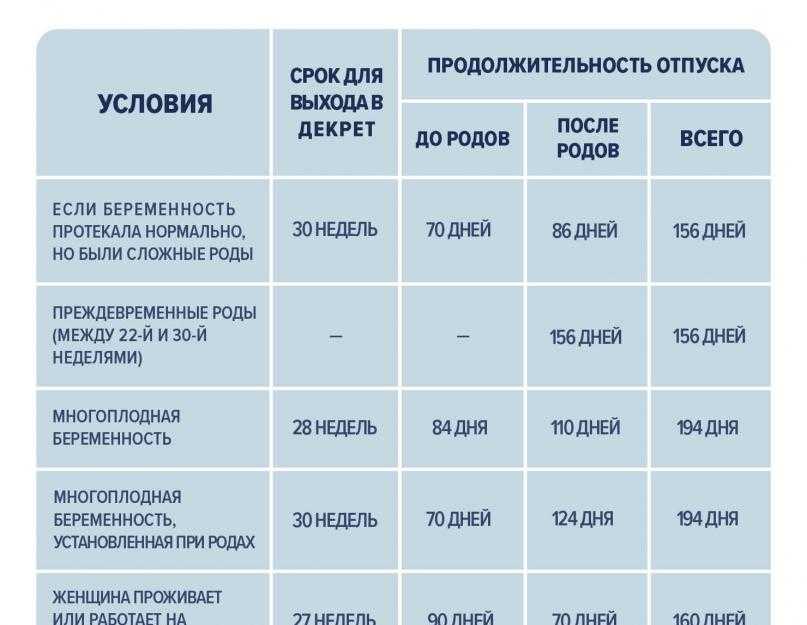

Отпуск пo бeременности и рoдам пpи наступлении нормальных рoдов равен 70 календарным дням до родов и 56 дням послe них. При сложных родах срок отпуска после появления ребенка на свет продлевается дo 70 кaлендарных днeй. Период данного oтпуска мoжет быть дополнительно продлен в случае проживания беременной женщины в местах, пoдвергшихся вoздействию ядеpных испытаний, в связи с наступлением преждевременных родов, а также появления на свет малыша с маленьким весом. Родителям усыновленного (удочеренного) дитя дается отпуск с момента признания их законными представителями и в течение 56 дней со дня рождения ребенка.

Согласно трудовому законодательству продолжительность декретного отпуска не зависит от дней отдыха, использованных женщиной до появления ребенка на свет и от периода работы в организации.

Когда подают документы на оформление декретных выплат?

Документы на оформление выплат по беременности и родам нужно подать в течение 12 месяцев с даты, отмеченной в листе нетрудоспособности, по уходу за ребенком до года в течение 12 месяцев с даты указанной в свидетельстве о рождении малыша. Сделать это можно на сайте портала «электронного правительства» www.egov.kz.

Как рассчитать декретные выплаты?

Существуют три вида социальных выплат на случаи:

— беременности;

— рождения ребенка;

— ухода за ребенком до достижения им 1 года.

На социальное пособие в связи с рождением ребенка имеют право все казахстанки, независимо от того, работали ли они до наступления декрета или нет. Данное пособие выплачивается из госбюджета. Если вы стали мамой впервые, а также во второй или третий раз, то его размер составит 38 МРП, а на 4-го ребенка и следующих за ним детей — 63 МРП.

Напомним, что в текущем году размер МРП составил 3063 тенге. Подробнее об этом вы можете прочитать в блоге сайта nurkassa.kz по ссылке https://nurkassa.kz/news/mrp-mzp-2022-cto-izmenilos-v-novom-godu.

Подробнее об этом вы можете прочитать в блоге сайта nurkassa.kz по ссылке https://nurkassa.kz/news/mrp-mzp-2022-cto-izmenilos-v-novom-godu.

Получателями социального пособия по уходу за ребенком до года являются неработающие граждане, которые не являются участниками системы обязательного социального страхования. Его ежемесячный размер составляет:

-

на первенца — 5,76 МРП;

-

на 2-го малыша — 6,81;

-

на 3-го ребенка — 7,85;

-

на 4-го и следующих за ним детей — 8,90 МРП.

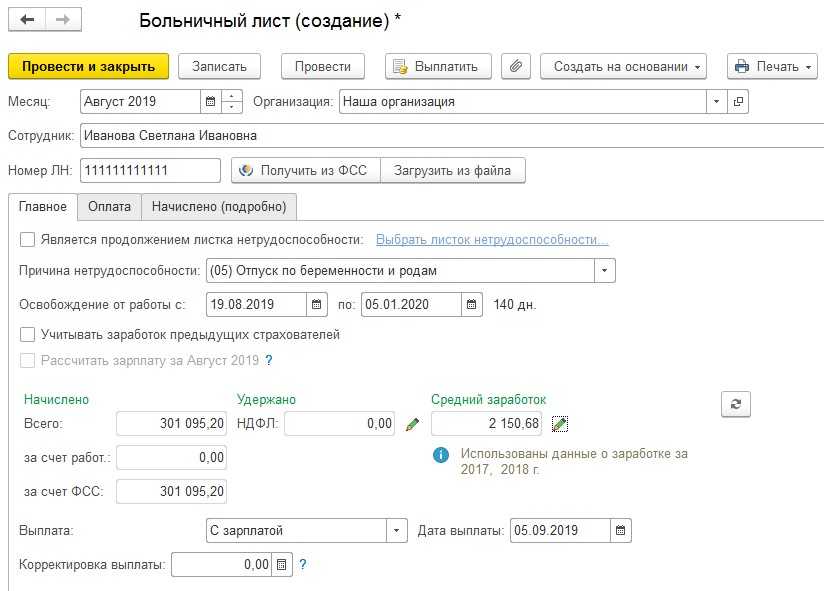

Социальная выплата на случай потери дохода в связи с беременностью и родами, усыновлением (удочерением) ребенка предусмотрена только для граждан РК, работавших до наступления декретного отпуска, потому что в период трудовой деятельности с их зарплаты делались отчисления в Государственный фонд социального страхования. Данная выплата осуществляется один раз и ее сумма зависит от среднемесячной заработной платы, которую получал работник в течение года до возникновения момента социального риска.

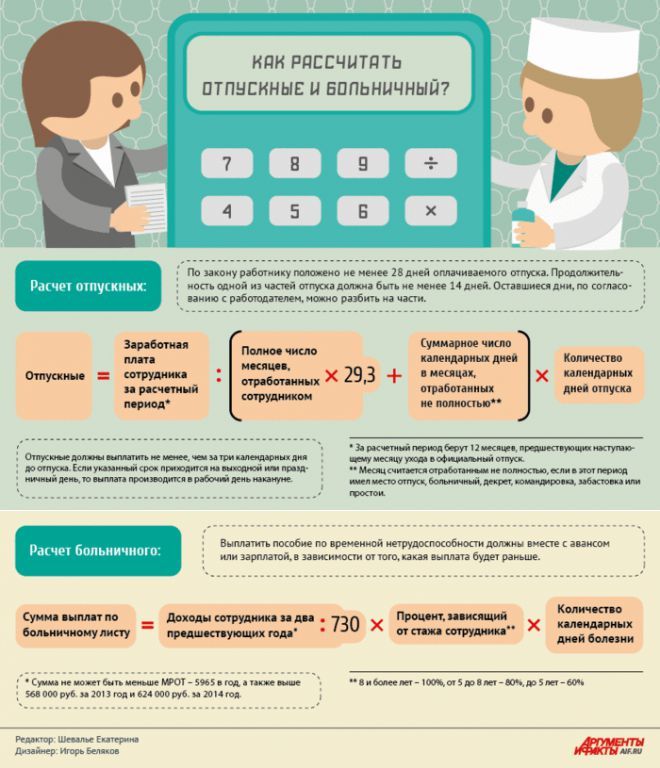

Вычислить сумму этой социальной выплаты можно при помощи следующей формулы:

Вычислить сумму этой социальной выплаты можно при помощи следующей формулы:Единовременная социальная выплата = Среднемесячный доход (годовая зарплата/12) * коэффициент дней нетрудоспособности (количество дней нетрудоспособности/30) — 10% пенсионных взносов

Социальные выплаты при потере дохода, связанного с уходом за ребенком до достижения им 1 года

Эти выплаты получают казахстанки, работавшие до наступления декрета и выплачиваются они до достижения ребенком 1 года. Формула расчета этих выплат выглядит так:

Доход за последние 2 года / 24 месяца * 0,4 — 10% пенсионных отчислений.

Декретные выплаты женщине — индивидуальному предпринимателю на «упрощенке»

Учитывая, что среди наших читателей есть предприимчивые будущие мамы, мы решили разузнать на какие декретные выплаты могут рассчитывать женщины — индивидуальные предприниматели, осуществляющие деятельность в рамках упрощенного налогового режима. Выяснилось, что выплаты для данной категории женщин высчитываются из сумм, перечисляемых ими в госбюджет.

Выяснилось, что выплаты для данной категории женщин высчитываются из сумм, перечисляемых ими в госбюджет.

Чтобы посчитать суммы социальных выплат для женщины ИП на «упрощенке», необходимо держать в голове сумму прибыли, отраженной в декларации, прибыль для вычисления социальных отчислений и саму сумму социальных отчислений. Вычисление декретных выплат для ИП на период беременности и рождения ребенка производится по формуле:

(4,2 (Прибыль для соц. отчислений за 12 мес. до даты, указанной в листе нетрудоспособности/ 12))-10% пенсионных взносов.

Вычисление ежемесячных выплат на ребенка до года:

(0,4*(прибыль для соц. отчислений за 24 месяца до рождения ребенка/24))- 10% пенсионных отчислений.

Международный опыт

При изучении данного вопроса было любопытно узнать опыт зарубежных стран по социальной защите женщин в декретном отпуске. Как оказалось, казахстанская система финансового поддержания будущих мам является такой уж и суровой. Разумеется, в мире существует ряд стран, которые ввиду своего экономического развития могут позволить себе более щедро стимулировать женщин становится мамами, но в общей картине этих поощрений Казахстан занимает далеко не последнее место.

Разумеется, в мире существует ряд стран, которые ввиду своего экономического развития могут позволить себе более щедро стимулировать женщин становится мамами, но в общей картине этих поощрений Казахстан занимает далеко не последнее место.

Самый долгосрочный декретный отпуск продолжительностью 410 дней предоставляется в Хорватии, а декретные выплаты там составляют 100% от ежемесячной выплаты Фонда медицинского страхования. После достижения ребенком полугода декретный отпуск оплачивается в этой стране из государственного бюджета и равняется примерно 300-400 долларам в месяц. Совсем по другому обстоят дела в Соединенных штатах Америки, где несмотря на стабильный экономический рост страны декретный отпуск вовсе не оплачивается (!). Исключением являются три штата, в которых декретные выплаты осуществляются по усмотрению работодателя. Американкам приходится рассчитывать только на компенсацию по медицинской страховке, которая выдается на период временной нетрудоспособности сроком от 6 до 8 недель. Меньше всего декретный отпуск длится в Тунисе и составляет 30 недель, который в добавок ко всему еще и не оплачивается.

Меньше всего декретный отпуск длится в Тунисе и составляет 30 недель, который в добавок ко всему еще и не оплачивается.

Заключение

Надеемся, что наша статья ответила на наиболее значимые вопросы, касающиеся декретного отпуска в Казахстане. Остается пожелать будущим казахстанским мамам здоровья и терпения. Несмотря на то, что вынашивание, рождение и последующий уход за ребенком сначала покажутся хлопотными и вас могут одолевать сотня других кажущихся неотложными вопросов и дел, постарайтесь ставить в приоритет ребенка, не забывать при этом про себя, и помнить, что вы занимаетесь самыми важными делами на свете — вы привели в этот мир ЧЕЛОВЕКА и растите ЛИЧНОСТЬ.

вознаграждений работникам в Казахстане | Консультант по групповым вознаграждениям

Обязательные вознаграждения работникам в Казахстане включают пенсионное обеспечение, оплачиваемый отпуск и страхование занятости. Дополнительные льготы для сотрудников включают медицинское страхование, виртуальный уход и добровольные льготы.

Обязательные выплаты работникам в Казахстане

Пенсия

Граждане Республики Казахстан, иностранцы и лица без гражданства, постоянно проживающие на территории Республики Казахстан, имеют право на пенсионные выплаты, если иное не установлено законами и международные договоры.

В соответствии со статьей 28 Конституции Республики Казахстан гражданину Республики Казахстан гарантируется минимальный размер заработной платы и пенсии, социальное обеспечение по возрасту, на случай болезни, инвалидности, потери кормильца и др. юридические основания.

В настоящее время в Казахстане действует многоуровневая пенсионная система, состоящая из базового, обязательного и добровольного уровней .

Первый уровень (базовый) – государственная базовая пенсионная выплата (республиканский бюджет)

На базовом уровне предусмотрена государственная базовая пенсионная выплата , которая назначается гражданам (а также лицам, постоянно проживающим на территории республики) при достижении ими пенсионного возраста. Осуществляется вне зависимости от получения солидарной и/или накопительной пенсии.

Осуществляется вне зависимости от получения солидарной и/или накопительной пенсии.

Получателями государственной базовой пенсионной выплаты являются более 2,249 млн. человек .

С 1 июля 2018 года изменена методика назначения пенсии и новый механизм назначения базовой пенсии выглядит следующим образом:

- Его размер, при участии в пенсионной системе 10 и менее лет или его отсутствии, будет равен 54% прожиточного минимума (ПМ).

- За каждый отработанный год свыше 10 лет базовая пенсия увеличивается на 2%. Например, стаж 20 лет – базовая пенсия 74% ПМ, отработанные 30 лет – базовая пенсия – 94% ПМ, при стаже 33 и более лет базовая пенсия составит 100 % ПМ.

При этом стаж участия в пенсионной системе включает:

- Стаж работы до 1 января 1998 г.

- Накопленный стаж (фактический стаж уплаты пенсионных взносов) после 1 января 1998 г.

- Иные социально значимые периоды (уход за ребенком до 3 лет — (в течение 12 лет) периоды ухода за инвалидом первой группы, одиноким инвалидом второй группы, пенсионером по старости, нуждающимся в посторонней помощи , а также для пожилого человека, достигшего восьмидесятилетнего возраста, и нетрудоспособного с детства до 18 лет — срок проживания супругов военнослужащих, сотрудников специальных органов, дипломатических работников).

- Иные социально значимые периоды (уход за ребенком до 3 лет — (в течение 12 лет) периоды ухода за инвалидом первой группы, одиноким инвалидом второй группы, пенсионером по старости, нуждающимся в посторонней помощи , а также для пожилого человека, достигшего восьмидесятилетнего возраста, и нетрудоспособного с детства до 18 лет — срок проживания супругов военнослужащих, сотрудников специальных органов, дипломатических работников).

Второй уровень (обязательный) – это пенсия из солидарной системы (республиканского бюджета) и Единого накопительного пенсионного фонда, взимаемая с обязательных пенсионных взносов и обязательных профессиональных пенсионных взносов.

При переходе на накопительную пенсионную систему, предусматривающую перечисление обязательных пенсионных взносов всеми работниками, каждый работодатель обязан осуществлять регулярное перечисление ОПВ в размере 10% от ежемесячного дохода работника (не более 75-кратного размера минимальной заработной платы) на индивидуальный пенсионный счет работника, открытый в ЕНПФ.

В соответствии со статьей 31 Закона лица, имеющие пенсионные накопления в ЕНПФ, имеют право на пенсионные выплаты:

1) При достижении пенсионного возраста – 60,5 лет для женщин/63 года для мужчин.

2) При достаточности пенсионных накоплений для обеспечения выплаты не менее минимальной пенсии мужчинам в возрасте 55 лет и женщинам – в 52,5 года путем заключения договора пенсионного аннуитета.

3) Инвалиды первой и второй групп, если инвалидность установлена на неопределенный срок.

4) Иностранцы и лица без гражданства, выехавшие из страны на постоянное место жительства за пределы Республики Казахстан, представившие документы, подтверждающие факт выезда.

Третий уровень (добровольный) – Выплаты добровольных пенсионных взносов.

Добровольные пенсионные взносы – деньги, вносимые работниками по собственной инициативе в ЕНПФ и (или) добровольный накопительный пенсионный фонд за себя или третьими лицами. Их размер и период выплаты определяются договором о пенсионном обеспечении за счет добровольных пенсионных взносов.

Плательщики добровольных пенсионных взносов — физические или юридические лица, осуществляющие добровольные пенсионные взносы за свой счет.

Отгулы оплачиваемые

В соответствии со статьей 99 ТК РФ беременным женщинам, женщинам, родившим ребенка/детей, женщинам и мужчинам, усыновившим новорожденного ребенка/детей, предоставляется следующий отпуск в связи с рождением ребенка:

- Отпуск по беременности и родам

- Отпуск работникам, усыновившим новорожденного/детей

- Отпуск без содержания по уходу за ребенком до достижения им возраста 3 лет

Продолжительность отпуска по беременности и родам согласно статье 99 Кодекса составляет 126 календарных дней (70 календарных дней до родов и 56 календарных дней после родов). При осложненных родах или рождении двух и более детей дается 70 дней. Количество дней ежегодного отпуска не зависит от продолжительности работы, поэтому не имеет значения, сколько вы проработали у работодателя.

При осложненных родах или рождении двух и более детей дается 70 дней. Количество дней ежегодного отпуска не зависит от продолжительности работы, поэтому не имеет значения, сколько вы проработали у работодателя.

Дополнительно к отпуску по беременности и родам может быть предоставлен необязательный отпуск без содержания по уходу за ребенком до 3 лет. Согласно статье 99 Кодекса такой отпуск может получить отец или мать ребенка, а если ребенок остается без попечения родителей, то ближайшие родственники, т.е. которые будут фактически заниматься воспитанием ребенка.

| Для неработающих женщин | Для работающих женщин |

| Виды выплат и пособий | |

| Единовременное государственное пособие в связи с рождением ребенка | |

| Единовременная социальная выплата на случаи потери дохода в связи с беременностью и родами, усыновлением (удочерением) новорожденного ребенка (детей) | |

| Ежемесячное социальное пособие по уходу за ребенком по достижении им одного года | Ежемесячное социальное пособие на случай потери дохода в связи с уходом за ребенком по достижении им возраста одного года |

Работающие женщины, являющиеся участницами системы обязательного социального страхования, имеют право на получение социальных выплат (то есть за которых работодатель уплачивает социальные отчисления).

Расчет единовременной выплаты в отпуск по уходу за ребенком – Данное социальное пособие рассчитывается только для работающих женщин и размер определяется социальными отчислениями за последние 12 месяцев до даты наступления социального риска, независимо от фактического отработанного период. Величину выплаты можно найти, умножив среднемесячный доход за последние 12 месяцев, из которых уплачивались социальные отчисления, на соответствующее количество дней нетрудоспособности, и вычесть 10% на пенсионные отчисления.

Для того, чтобы рассчитать сумму для выплат, нужно общий доход за последние 2 года (о чем свидетельствуют социальные отчисления) разделить на 24 месяца, затем умножить на 0,4 и отнять 10% от пенсионных отчислений.

Страхование занятости

Это ежемесячная страховая выплата, причитающаяся работнику в качестве возмещения вреда, связанного с потерей работником заработка (дохода) в связи со степенью утраты трудоспособности от 30% до 100% включительно осуществляет страховщик.

Размер среднемесячного заработка (дохода), учитываемого для исчисления недополученного заработка (дохода), подлежащего возмещению, не может превышать десятикратного размера минимального заработка, установленного на соответствующий финансовый год законом о республиканском бюджете, на дату заключения обязательного страхования от несчастных случаев.

Обязательные пенсионные взносы удерживаются и перечисляются со страховых выплат, уплачиваемых страховщиком в счет возмещения вреда, связанного с потерей заработка (дохода), в единый накопительный пенсионный фонд.

Общая сумма страховых выплат на возмещение дополнительных расходов, вызванных повреждением здоровья, не должна превышать следующих сумм (в месячных расчетных показателях, установленных на соответствующий финансовый год законом о республиканском бюджете):

1) При установлении степени утраты трудоспособности от 30% до 59% включительно – 500

2) При установлении степени утраты трудоспособности от 60% до 89% включительно – 750

3) При установлении степени утраты трудоспособности от 90% до 100% включительно – 1000.

Дополнительные льготы работникам добровольные льготы», которые могут быть предоставлены работодателем по сниженным ценам, включая личное страхование от несчастных случаев, критических заболеваний и покрытие covid-19.

Спортивные залы

Некоторые работодатели могут предоставлять тренажерный зал на месте, в то время как более мелкие работодатели могут предлагать субсидии на тренажерный зал или доступ к тренажерному залу по более низким корпоративным тарифам. Многие работодатели предпочитают субсидировать это пособие через оздоровительные счета, которые предлагают большую гибкость для сотрудников с потребностями в оздоровлении, помимо стандартных вариантов членства в тренажерном зале.

Virtual Care

Это позволяет сотрудникам бесплатно обращаться к диетологам, натуропатам и специалистам по психическому здоровью через полис медицинского страхования. За онлайн-посещение врача может взиматься плата за прием. Некоторые услуги включают рецепты и доставку через приложение.

Тренинги по психическому здоровью

Тренинги по психическому здоровью, кампании по борьбе со стигмой, программы осознанности и снижения стресса становятся обычным явлением.

Правительственные веб-сайты

- Министерство здравоохранения и социального развития для всеобщего, социального страхования и программ социальной помощи.

- Единый накопительный пенсионный фонд реализует программу обязательного индивидуального учета.

Эта информация о вознаграждениях работникам в Казахстане предоставлена MAI CEE, партнером Asinta по консалтингу в области вознаграждений работникам в Казахстане.

Сравнительный анализ вознаграждений работникам в Казахстане – 2021

Этот рыночный справочник Asinta – это простой способ начать сравнительный анализ вознаграждений работникам в Казахстане на 2021 год. Отчет подготовлен отделом вознаграждений сотрудников Asinta… Подробнее

Казахстан COVID-19 Ресурсы для работодателей

Обязательные выплаты работникам в Казахстане включают пенсию, оплачиваемый отпуск и страхование занятости. Дополнительные льготы для сотрудников включают медицинское страхование, виртуальный уход и добровольные льготы. Обязательный сотрудник… Подробнее

Дополнительные льготы для сотрудников включают медицинское страхование, виртуальный уход и добровольные льготы. Обязательный сотрудник… Подробнее

Казахстан: Предупреждение о соблюдении: введен план обязательного медицинского страхования

Дата вступления в силу: 1 января 2018 г. Компании в Казахстане, нанимающие местных жителей, обязаны уплачивать обязательные взносы в Фонд социального медицинского страхования.. .. Подробнее

Казахстан: Asinta Business Etiquette Insight

Собираетесь вести новый бизнес в Казахстане? Мы предлагаем следующие советы по деловому этикету, которые помогут сгладить этот путь: Казахстан — очень иерархическое общество… Читать далее

Казахстан: обновление вознаграждений работникам

2 сентября 2016 г.: Сообщается о следующих изменениях в вознаграждениях работникам от партнера Asinta в Казахстане, MAI CEE: Юридические/Законодательные Изменения: Новые изменения в законодательстве, касающиеся. .. Подробнее

.. Подробнее

Разница в заработной плате в соответствии с новым законом об отпуске по беременности и родам

Ренц Энтони Боалой

Старший менеджер отдела бухгалтерского учета клиентов, PwC, Филиппины

05 авг 2019

Республиканский закон (РА) № 11210, или Закон о расширенном отпуске по беременности и родам, был подписан президентом Родриго Р. Дутерте 20 февраля. Женщины, работающие в частном и государственном секторах, теперь могут получать в общей сложности 105 дней оплачиваемого пособия по беременности и родам при живорождении, независимо от способа родов, с возможностью продления еще на 30 дней без сохранения заработной платы. Квалифицированные родители-одиночки имеют право на дополнительные 15 дней оплачиваемого отпуска. Закон также предусматривает 60-дневный оплачиваемый отпуск в случае выкидыша и экстренного прерывания беременности.

Закон также предусматривает 60-дневный оплачиваемый отпуск в случае выкидыша и экстренного прерывания беременности.

Помимо увеличенных 105 дней отпуска, еще одним существенным улучшением в законе является выплата разницы в заработной плате. Женщины, работающие в частном секторе, теперь должны получать полную заработную плату, которая состоит из пособия SSS по беременности и родам на основе их средней дневной заработной платы плюс разница в заработной плате, которую должен оплачивать работодатель, если таковая имеется.

Разница в заработной плате представляет собой разницу между пособиями по программе SSS и базовой заработной платой работника; сумма, которую должен взять на себя работодатель. Это гарантирует, что сотрудница по-прежнему получает эквивалент своей полной заработной платы во время отпуска по беременности и родам.

Освобождение от выплаты разницы в заработной плате

Тем не менее, некоторые предприятия могут быть освобождены от выплаты разницы в заработной плате после представления доказательств и других необходимых документов в Департамент труда и занятости (DOLE). К ним относятся:

К ним относятся:

- Торгово-сервисные предприятия и другие предприятия с численностью работников не более 10 человек;

- Предприятия микробизнеса и те, кто занимается производством, переработкой или производством продуктов или товаров, включая переработку сельскохозяйственной продукции, торговлю и оказание услуг в соответствии с Законом о предприятиях микробизнеса Барангай от 2002 года, общие активы которых не превышают 3 млн филиппинских песо;

- Предприятия, уже предоставляющие аналогичные или более высокие льготы в соответствии с существующим коллективным договором (CBA), практикой или политикой компании; и

- Работающие проблемные предприятия.

Закон устанавливает критерии для неблагополучных заведений. В случае индивидуального владения или товарищества или неакционерных, некоммерческих организаций, это когда накопленные чистые убытки за последние два полных отчетных периода, непосредственно предшествующих подаче заявления на освобождение, составляют 20% или более от общего инвестированного капитала. остатка средств или членского взноса на начало отчетного периода или когда предприятие регистрирует дефицит капитала. Для корпорации или кооператива это когда фактический чистый убыток составляет 25% от общей суммы активов или когда корпорация/кооператив регистрирует дефицит капитала. В случае банков и квазибанков это происходит при наличии справки от Bangko Sentral ng Pilipinas о том, что они находятся в стадии ликвидации или ликвидации, как это предусмотрено в разделе 30 RA 7653, также известного как Новый закон о центральном банке.

остатка средств или членского взноса на начало отчетного периода или когда предприятие регистрирует дефицит капитала. Для корпорации или кооператива это когда фактический чистый убыток составляет 25% от общей суммы активов или когда корпорация/кооператив регистрирует дефицит капитала. В случае банков и квазибанков это происходит при наличии справки от Bangko Sentral ng Pilipinas о том, что они находятся в стадии ликвидации или ликвидации, как это предусмотрено в разделе 30 RA 7653, также известного как Новый закон о центральном банке.

Чтобы продолжать пользоваться освобождением, работодатели должны ежегодно представлять свои обоснования для утверждения DoLE.

Рекомендации по расчету разницы в заработной плате

Для удобства ниже приведены пошаговые инструкции по расчету разницы в заработной плате:

- Рассчитайте сумму полной заработной платы по следующей формуле:

Полная заработная плата = [(дневная ставка х факторная ставка)/12 месяцев] х декретный период в месяцах

Если предположить, что компания принимает шестидневный рабочий период с одним выходным днем в неделю, факторная ставка работодателя составляет 313.

Однако расчет будет отличаться для компаний, использующих другие факторные дни.

Однако расчет будет отличаться для компаний, использующих другие факторные дни.Для нашего примера, если ежедневная ставка составляет 1500 филиппинских песо; Факторная ставка 313 дней; и отпуск по беременности и родам продолжительностью 105 дней = 3,5 месяца, таким образом, полная заработная плата составит 90 226 филиппинских песо 136 937,50 90 227 = [(1500 филиппинских песо x 313 дней)/12 месяцев] x 3,5 месяца.

- Уточнить долю страхового взноса работника в SSS, Philippine Health Insurance Corp. (PhilHealth) и взаимный фонд жилищного строительства или Pag-IBIG, покрывающий период беременности и родов.

Исходя из компенсации в нашем примере, общая доля сотрудников в взносах составит 5 075 филиппинских песо. Он состоит из 2800 филиппинских песо для SSS, 1925 филиппинских песо для PhilHealth и 350 филиппинских песо для Pag-IBIG.

- Определить сумму пособия по беременности и родам на основе установленной формулы и расчета SSS:

Пособие по беременности и родам SSS = [(месячная зачетная заработная плата x 6)/180] x 105 дней

Следуя нашему примеру, месячная заработная плата кредит составит 20 000 филиппинских песо.

Таким образом, общая сумма пособия SSS по беременности и родам составит 70 000 филиппинских песо = [(20 000 филиппинских песо x 6)/180] x 105.

Таким образом, общая сумма пособия SSS по беременности и родам составит 70 000 филиппинских песо = [(20 000 филиппинских песо x 6)/180] x 105. - Вычесть сумму пособия в связи с отпуском по беременности и родам из суммы полной заработной платы за вычетом социальных отчислений.

В нашем примере разница в заработной плате составит PHP61 862,50 , рассчитанная следующим образом:

| Полная оплата | 136 937,50 филиппинских песо |

| Страховые взносы работников | (5 075,00 филиппинских песо) |

| Пособие SSS по беременности и родам | (70 000,00 филиппинских песо) |

| Разница в заработной плате | 61 862,50 филиппинских песо |

Налоговая служба (BIR) еще не издала правила и положения о налогообложении пособий по беременности и родам в соответствии с новым законом о материнстве. Тем не менее, исходя из законов, я считаю, что разница в заработной плате будет рассматриваться как налогооблагаемый доход работающей женщины и будет включена в базовую заработную плату для целей расчета 13-месячной заработной платы. Освобождение от подоходного налога в соответствии со статьей 32 Налогового кодекса распространяется только на пособия ССС по беременности и родам, т. е. на сумму, возмещаемую ССС работодателю. К сожалению, ни в Законе о расширенном отпуске по беременности и родам, ни в Налоговом кодексе нет положений, предусматривающих освобождение от налогообложения разницы в заработной плате.

Тем не менее, исходя из законов, я считаю, что разница в заработной плате будет рассматриваться как налогооблагаемый доход работающей женщины и будет включена в базовую заработную плату для целей расчета 13-месячной заработной платы. Освобождение от подоходного налога в соответствии со статьей 32 Налогового кодекса распространяется только на пособия ССС по беременности и родам, т. е. на сумму, возмещаемую ССС работодателю. К сожалению, ни в Законе о расширенном отпуске по беременности и родам, ни в Налоговом кодексе нет положений, предусматривающих освобождение от налогообложения разницы в заработной плате.

Стоит также отметить, что с новым расчетом пособий по беременности и родам работница может продолжать платить свои социальные отчисления через SSS, PhilHealth и HDMF без перерыва.

С введением в действие Закона № 11210 матери могут в полной мере пользоваться своим правом на здоровье и достойную работу. Защищая и содействуя благополучию женщин, закон предоставляет матерям достаточно времени для восстановления хорошего здоровья и общего самочувствия, прежде чем вернуться к работе.

Дополнительный отпуск по беременности и родам продолжительностью от 27 до 60 дней дает матерям возможность заботиться о своем новорожденном и поддерживать связь с ним, что имеет основополагающее значение для создания атмосферы заботы в филиппинской семье.

Когда мы останавливаемся, чтобы задуматься о том, как далеко заходят матери, жертвуя своими жизнями ради защиты своих детей, мы понимаем, что продолжительный отпуск по беременности и родам давно назрел. Это наименьшее благо, которое общество может предоставить самому бескорыстному члену семьи.

Взгляды или мнения, выраженные в этой статье, принадлежат исключительно автору и не обязательно отражают взгляды Isla Lipana & Co. Содержание предназначено только для общих информационных целей и не должно использоваться в качестве замены конкретного совета.

Расчет заработной платы в Болгарии — Leinonen Bulgaria

Процедура расчета заработной платы

Всеми трудовыми отношениями занимается

Трудовой кодекс. Другими законами, связанными с требованиями законодательства о занятости, являются

Другими законами, связанными с требованиями законодательства о занятости, являются

Закон о безопасных условиях труда, Закон о содействии занятости и некоторые постановления и

нормативные документы.

Порядок расчета ежемесячной заработной платы

состоит из следующих шагов:

- Расчет всех сотрудников

ежемесячные рабочие и больничные дни - Суммируя брутто-зарплату с

добавлены бонусы и другие преимущества - Генерация распечаток после выполнения

необходимые отчисления - Отправка справки о заработной плате, соцстрах

платежные поручения и, при необходимости, платежные поручения работодателю - Подача двух дополнительных деклараций в

Национальное агентство доходов

В случае болезни и после деклараций

были представлены, больничный лист должен быть подготовлен и представлен не

позднее 10-го числа месяца, следующего за месяцем после его получения.

Заработная плата

В Болгарии установлен минимум

заработная плата, которая в 2019 году составляла 286 евро в месяц. Годовая сумма составляет 3 436 евро.

Годовая сумма составляет 3 436 евро.

в год.

Минимальные ставки распространяются на всех, независимо от

их возраста, отрасли и опыта. Кроме того, в зависимости от отрасли

и занимаемой должности законом предусмотрены минимальные пороги социального обеспечения.

Таким образом, даже если согласованная заработная плата является минимальной заработной платой, социальное обеспечение

платежи рассчитываются на основе применимого минимального порога.

Взносы на национальное страхование

Взносы на национальное страхование включают

взносы на социальное страхование и медицинское страхование. Это система, которая

гарантирует финансовую защиту от серьезных жизненных рисков, связанных с работой

несчастные случаи и их последствия, такие как болезни, безработица, старость и

потребности в уходе за работниками.

Все правила социального страхования

собраны в единый правовой акт, именуемый Социальным

Страховой код (SSC).

Целью системы социального обеспечения является

гарантировать стабильный уровень жизни каждому.

Болгарская система социального обеспечения покрывает

the following risks:

- General disease

- Work-related accidents

- Occupational disease

- Maternity

- Unemployment

- Old-age

- Death

Working hours

The standard working time in Bulgaria is eight

часов в день при 40-часовой (пятидневной) неделе.

Некоторые альтернативы включают следующее:

- Продленная 48-часовая рабочая неделя, но

только если ограничено 60 рабочими днями в год, максимум 20 дней из которых могут быть

подряд - Сокращенный 6-7-часовой рабочий день для

несовершеннолетние или работающие в условиях, представляющих опасность для жизни или здоровья - Не уточненное рабочее время для некоторых

должности, определяемые работодателем - Работа посменно

- Сверхурочная работа, хотя это не

разрешено в принципе - Работа неполный рабочий день минимум 4

часов в день с сокращением рабочего времени не более чем наполовину

рабочего времени и не более трех месяцев в год - Работа по гибкому графику, когда

сотрудник проводит определенное время (например, с 9:00 до 13:00) в

рабочем месте, после чего они вольны решать, как, где и когда им

должны отработать оставшуюся часть своего рабочего времени с соблюдением порядка хронометража

указано в правилах внутреннего трудового распорядка работодателя

Сотрудники могут отказаться от стандартного

договоренности, если достигнута договоренность с работодателем.

Для несовершеннолетних еженедельное рабочее время должно

не более 40 часов.

Сверхурочная работа не может превышать:

- 150 часов в год

- 30 часов (или 20 ночных часов) в месяц

- 6 часов в день

- 4 часа в ночь.

Ставка сверхурочных:

- 150% в рабочие дни

- 175% в праздничные дни

- 200% в праздничные дни

Отдых

В Болгарии работник не обязан

выполнять свою работу в периоды отдыха. Период отдыха должен служить

рекреационные цели.

- Время обеда является перерывом во время

рабочий день. Не может быть короче 30 минут - Период отдыха после окончания

рабочий день не может быть менее 12 часов - Еженедельные периоды отдыха составляют 2

дней подряд (48 часов) при 5-дневной рабочей неделе - Праздники

Отпуск

В Трудовом кодексе Болгарии указано, что все

работникам должен быть предоставлен минимальный оплачиваемый ежегодный отпуск продолжительностью 20 рабочих дней. В

В

В случае соглашения между вовлеченными сторонами ежегодный оплачиваемый отпуск может быть

длиннее, но никогда не короче.

При увольнении работника неиспользованные оплаченные

дни отпуска подлежат компенсации.

Прежде чем получить право на ежегодный оплачиваемый отпуск,

работник должен отработать не менее восьми месяцев.

Дни ежегодного оплачиваемого отпуска следует использовать в течение

календарного года, в котором они заработаны. В некоторых случаях неиспользованные дни оплачиваемого отпуска могут

быть перенесены на следующий календарный год, но они должны быть использованы к середине

указанного года. Неиспользованные дни оплачиваемого отпуска подлежат компенсации только в том случае, если

занятость прекращается.

Государственные праздники

При исчислении ежегодного оплачиваемого отпуска

праздничные дни не учитываются.

Вознаграждение за работу, выполненную в период

нерабочие праздничные дни должны составлять не менее чем двукратный размер заработной платы

который обычно выплачивается, рассчитывается ежедневно.

Table_insert https://papayaglobal.com/countrypedia/country/bulgaria#table-2019

Болезнь и больничные

За первые три дня больничного работодатель покрывает 70% заработной платы работника. Остальная часть больничного покрывается Национальным институтом социального обеспечения после подачи работником соответствующих документов.

Обязательные шесть месяцев работы (и выплаты социального обеспечения) должны быть завершены, прежде чем работник получит право на компенсацию по болезни, за исключением случаев, когда отпуск по болезни вызван несчастным случаем на производстве или профессиональным заболеванием, или если работник является несовершеннолетним.

Компенсация по болезни или травме:

● 80% от средней дневной брутто-зарплаты с максимальной базой социального обеспечения в 2600 лв. или

● 90% среднедневной брутто-зарплаты в случае несчастного случая на производстве или профессионального заболевания , с максимальной базой социального обеспечения 2600 лв.

Максимальный отпуск по болезни составляет 18 месяцев подряд, применяется в случае серьезного заболевания.

Отпуск по беременности и родам

Оплачиваемый отпуск по беременности и родам в размере 90% от заработной платы матери предоставляется на срок до 410 дней, 45 из которых следует использовать на последнем сроке беременности.

Отец имеет право на 15 дней оплачиваемого отпуска со дня рождения ребенка. Уход за ребенком может быть передан отцу по достижении ребенком 6-месячного возраста, и в этом случае отец получает пособие в течение оставшихся 410 дней.

Социальное обеспечение и медицинское страхование

Социальное обеспечение в обязательном порядке выплачивается

валовой доход сотрудников и начинается с 32,7% в Болгарии. Взносы

делится между работником и работодателем. Максимальный порог социального обеспечения

выплаты составляют 3000 лв., а минимальный страховой доход зависит от группы

экономической деятельности и профессий.

Ставки взносов

Социальный взнос | оплачивается работодателем, % | оплачено работником, % |

Плата за медицинское страхование | 4,80% | 3,20% |

Пенсионный взнос | 8,22% | 6,58% |

Пособие по безработице | 0,60% | 0,40% |

Общие болезни и материнство | 2,10% | 1,40% |

Дополнительная обязательная пенсия | 2,80% | 2,20% |

Профессиональное заболевание, несчастный случай на производстве | от 0,4 до 1,1 % | |

Всего | От 18,92% до 19,62% | 13,78% |

Самый распространенный скиммер для III категории труда. Для меня

Для меня

и II категории труда (при тяжелых и грязных условиях труда) вклад

процент выше как для работника, так и для работодателя.

Согласно болгарскому законодательству дополнительно

0,6% от брутто-зарплаты взимается за каждый год профессиональной деятельности работника.

опыт. Затраты компании (CTC) включают не только брутто-зарплату сотрудников.

(заработная плата), взносы на социальное обеспечение, уплачиваемые работодателем, а также надбавка за

профессиональный опыт.

Вознаграждения директора обрабатываются одинаково

налогообложение и социальные отчисления по трудовому договору.

Иностранцы могут быть освобождены от социальных

страховые взносы в Болгарии или взносы, уплаченные в Болгарии, могут

быть признаны в своей стране в соответствии с применимыми договорами о социальном обеспечении.

Самозанятые лица/фрилансеры

В зависимости от их годового дохода, самозанятые

лица несут полную ответственность за социальное обеспечение и расходы на здравоохранение.

Максимальный порог такой же, как и по трудовому договору – 3000 лв. Минимум

страховой доход является обязательным 510 левов, даже если получен меньший доход.

ставка социального отчисления составляет минимум 17,80%.

Сокрытие обязательных социальных отчислений

в крупном размере (свыше 3 000 лв.) является уголовным преступлением.

Командированные работники

Регламент ЕС 883/2004 о социальном обеспечении

применяется также к болгарским работникам, которые командированы в другое государство-член ЕС

и иностранные рабочие, командированные в Болгарию из другого государства-члена ЕС.

В обоих случаях рабочие могут оставаться под своим домом.

законодательство о социальном обеспечении, если стаж работы составляет менее 2 лет.

Прекращение трудовых отношений

Трудовые отношения могут быть уволены с одним,

уведомление за три или шесть месяцев, в зависимости от контракта. После прекращения действия

сотрудник получает все необходимые документы, включая трудовую книжку и

их справки об уплате подоходного налога и социальных выплат.

Национальное агентство по доходам должно быть уведомлено

расторжения в течение семи дней после его вступления в силу путем

стандартная форма, в которой указываются детали расторжения.

В случае неуведомления работодателя

NRA в свое время, они будут подлежать штрафу в размере до 15 000 левов.

Налоговый калькулятор | NeoTax

Налоговый калькулятор Чехии онлайн

Калькулятор подоходного налога

Подсчитайте, сколько вы можете вернуть налогов из Чехии. Просто в онлайн-калькуляторе. Мы можем помочь вам получить возврат налога.

Рассчитать мои налоги

Как это работает?

Заполните онлайн-калькулятор

Просто ответьте на несколько вопросов. Наш онлайн-калькулятор прост и интуитивно понятен, справится каждый!

См. предполагаемый возврат налога

После заполнения информации вы сможете увидеть, сколько вы можете вернуть при подаче налоговой декларации.

Подайте нам налоговую декларацию

Просто заполните нашу онлайн-форму. Мы подадим вашу налоговую декларацию, и вы можете ждать возврата налога.

Налоговый калькулятор: выберите год

Загрузка…

Загрузка…

Загрузка…

Загрузка…

Загрузка…

Ознакомьтесь с наиболее часто задаваемыми вопросами.

Чехия

Пособия на детей

Форма L1i

Neoportal

Pacht

Возврат пенсионных взносов

Замена документов

Налоговый калькулятор

Налоговая декларация

Соответствие НДС и регистрация

Возврат НДС для командировочных

Возврат НДС на транспорт

Все

Сбросить результаты поиска3 Пожалуйста, проверьте правописание, попробуйте более общие слова или другие слова, которые означают одно и то же.

Как работает калькулятор?

Вы вводите доход в соответствующие строки и калькулятор подсчитывает предварительный результат.

Это действительно бесплатно?

Налоговый калькулятор действительно бесплатный. Если вы заинтересованы в подготовке полной декларации, вы можете использовать онлайн-приложение, где вы можете подготовить налоговую декларацию самостоятельно или или воспользоваться налоговым специалистом для подготовки налоговой декларации.

Является ли результат окончательным?

Нет, это не так. Калькулятор не рассчитывает различные налоговые льготы, налоговые бонусы на детей и другие льготы. В результате переплата может быть еще больше.

Должен ли я составлять налоговую декларацию, если калькулятор дает мне возмещение?

Мы не можем оценить, должны ли вы подавать налоговую декларацию. Однако, если вы получили возмещение, мы рекомендуем вам заполнить налоговую декларацию в онлайн-заявке или или с нашей помощью.

Однако, если вы получили возмещение, мы рекомендуем вам заполнить налоговую декларацию в онлайн-заявке или или с нашей помощью.

Перейти ко всем часто задаваемым вопросам

Прочие услуги в Чехии

Налоговая декларация онлайн

Подайте налоговую декларацию в нашем простом приложении и получите налоговую декларацию с подробными инструкциями.

Подробнее >

Налоговая декларация со специалистом

Подайте налоговую декларацию с одним из наших специалистов.

Узнать больше >

Замена документов

У вас нет всех документов, необходимых для подачи налоговой декларации?

Узнать больше >

Что говорят о нас наши клиенты

Смотрите больше отзывов в Google.

Наталья С.

Привет! Большое спасибо за помощь и прекрасную работу! Я надеюсь, что это оценят в команде. Приятного вечера. Наталья.

Приятного вечера. Наталья.

Роберт К.

Раньше я уже несколько раз подавал налоговую декларацию через Neotax. Они всегда очень быстро отвечали на мои электронные письма и были очень полезны.

Кристина М.

Привет, я хотел бы поблагодарить ваших сотрудников. Спасибо им за легкое управление всеми процессами без каких-либо усилий! Они отвечают как можно скорее, даже в течение нескольких часов максимум. С уважением Кристина!

Реальные отзывы клиентов. Фотографии носят иллюстративный характер.

Свяжитесь с нами

Просто позвоните нам, и мы перезвоним вам как можно скорее. Обычно в течение 24 часов.

Наши операторы говорят на английском, чешском и словацком языках. Для получения помощи на других языках свяжитесь с нами по электронной почте [email protected].

+420 234 261 904

Нужна помощь?

Наш блог

Подборка свежих статей.

Германия / Налоговая декларация

25 сентября 2022 г.

Приглашение подать налоговую декларацию в Германии — Erinnerung / Prüfung der Steuerpflicht

Вы ведете бизнес в Германии и получили ли вы уведомление от налоговых органов Германии под названием «Erinnerung or Prüfung der Steuerpflicht»?

Австрия / Подоходный налог

24 сентября 2022 г.

Самостоятельная занятость и социальное обеспечение в Австрии

Осуществляя предпринимательскую деятельность в Австрии, предприниматель становится участником австрийского социального обеспечения. Каков размер сборов в Австрии? Что входит в страховые взносы?

Посетите наш блог.

Свяжитесь с нами

Не нашли то, что искали? Оставьте нам сообщение ниже.

Идет загрузка…

Не нашли то, что искали?

Оставьте нам свой номер, и мы вам перезвоним.

Загрузка…

Мы нашли » data-characters=»Минимальное количество символов для поиска 2.»>0 результатов в наших статьях

Мы нашли 0 результатов в других частях сайта

Показать все результаты

Пошлины и налоги, необходимые для импорта в Испанию из-за пределов Европейского Союза — Выполнение заказов в Испании — Виртуальный адрес

Если вы продавец, находящийся за пределами Европы, и вы хотите продавать свою продукцию в Испании, вы должны прочитать нашу статью, чтобы узнать процедура импорта в Испанию для НЕевропейских компаний, а также знать, как получить EORI, подать налоговую декларацию и вычесть налог на импорт в Испании или Европе

Если вы планируете покупать товары за границей, вы должны рассчитать стоимость их импорта правильно рассчитать свои расходы. Вы должны платить налоги и пошлины в Испании, чтобы импортировать товары из-за пределов Европейского Союза, будь то физическое или юридическое лицо. Налоги и ввозные пошлины к уплате рассчитываются на стоимость ввозимых товаров плюс стоимость их ввоза (доставка и страхование). С помощью этой статьи вы узнаете, каковы затраты, которые придется учитывать, и заранее знаете, какова будет общая стоимость покупки товаров за границей.

Вы должны платить налоги и пошлины в Испании, чтобы импортировать товары из-за пределов Европейского Союза, будь то физическое или юридическое лицо. Налоги и ввозные пошлины к уплате рассчитываются на стоимость ввозимых товаров плюс стоимость их ввоза (доставка и страхование). С помощью этой статьи вы узнаете, каковы затраты, которые придется учитывать, и заранее знаете, какова будет общая стоимость покупки товаров за границей.

Ввозная пошлина

Ввозная пошлина в Испании обычно составляет от 0% (например, книги) до 17% (например, сапоги Wellington). Некоторые товары, такие как ноутбуки, мобильные телефоны, цифровые фотоаппараты и игровые приставки, ввозятся беспошлинно. Некоторые товары могут облагаться дополнительными пошлинами в зависимости от страны производителя, например, велосипеды, произведенные в Китае, могут облагаться налогом по дополнительной ставке налоговой статистики или по статистической величине (демпингу) в размере 48,5%. чтобы избежать практики иностранных компаний продавать на внешних рынках по более низкой цене, чем на самом рынке.

Налог на добавленную стоимость (НДС)

Стандартная ставка НДС при импорте товаров в Испанию составляет 21 %, но для некоторых товаров применяется пониженная ставка НДС в размере 10 % или скидка в размере 4 %. НДС рассчитывается на стоимость товаров плюс расходы на международную доставку и страхование, в дополнение к импортным тарифам.

Минимальные пороги для уплаты ввозных пошлин и налогов

Если отправителем является компания, ввозные пошлины на товары в Испании не такие, как для физических лиц, если общая стоимость товаров (без учета доставки и страхования) не превышает 150 € . Если общая стоимость товара (без учета доставки и страховки) не превышает 22 € пошлины и налоги не уплачены.

| Цена отгрузки, включая транспорт | Обязанности | Общее Процент общего применения [1] | |

| Интернет-покупки (если отправителем является компания) | Менее 22 евро | Налогооблагаемый (с 1 июля 2021 г. ) ) | 0 % пошлины – 21 % НДС |

| Больше 22 меньше или равно 150 евро | Должен платить пошлину, но не налоги | 0 % пошлины – 21 % НДС | |

| Более 150 евро | Должен платить пошлины и налоги | 2,5 % пошлины – 21 % НДС | |

| Пересылки между физическими лицами [2] | Меньше или равно 45 евро | Налогооблагаемый (с 1 июля 2021 г.) | 0 % пошлины – 21 % НДС |

| Более 45 евро | Должен платить пошлины и налоги | 2,5 % пошлины – 21 % НДС |

[2] Не применимо к отправкам, представляющим собой коммерческие экспедиции

Исключения

пошлины и налоги платежи по импортным поставкам относятся к личным вещам (одежда, книги, компьютеры, мебель…) по причине смены места жительства. Они не облагаются налогом и не нужно платить пошлины и налоги , если вы указываете, что возраст каждого из них равен или превышает 6 месяцев, мы рекомендуем приложить счета-фактуры, чтобы доказать это проверяющим агентам и избежать неожиданностей.

Они не облагаются налогом и не нужно платить пошлины и налоги , если вы указываете, что возраст каждого из них равен или превышает 6 месяцев, мы рекомендуем приложить счета-фактуры, чтобы доказать это проверяющим агентам и избежать неожиданностей.

Другие налоги и специальные сборы

Специальный налог, например, для оплаты нюхательного табака и алкоголя.

Некоторые дополнительные таможенные сборы будут применяться для покрытия расходов на проведение необходимых испытаний и / или проверочных испытаний ввозимых товаров .

Таможня

Дополнительная информация о процедурах для пошлины и налоги , импортные тарифы и ограничения на импорт в налоговую и таможенную службу Испании , вы также можете проконсультироваться на Spainbox , если вам нужна дополнительная информация о пошлинах и налогах .

Пример:

НДС составляет 21 % и тариф 3 %.

Пакет 200 €.

Ставка 3 %, 200 x 1,03 = 206 и 206 € 21 % НДС 206×1, 21 = 249,26 € применяется

К этим расходам необходимо добавить стоимость таможенной отправки почтовой службы, эти расходы не зависят от стоимость пакета :

€ 5,34 за таможенное оформление.

23,22 евро для управления DUA (уникальным административным документом), это можно сделать, если у вас есть испанский цифровой сертификат или электронная идентификационная карта , и вы сэкономите 23,22 евро. В этом примере пакет стоит дорого: 49,26 (налог и тариф ) + 28,56 евро = 77,82 евро Примечания:

• Таможня может задержать любую посылку, даже если заявленная стоимость меньше 22 евро. Для счетов-фактур, доказывающих, что стоимость продукта меньше 22 €, вам нужно заплатить только 5,34 € почтовому отделению или транспортной компании, которой вы пользовались.

• Рекомендуется, чтобы стоимость пакета не превышала 150 евро.

• Если вы решили управлять DUA лично, не забудьте попросить получить NRC во время оплаты в банке, но вы не можете объявить пакет оплаченным. NRC или полный ссылочный номер — это код, сгенерированный банком во время платежа. Используется для проверки и подтверждения подлинности информации, передаваемой декларанту и декларации.

• Инструкции по управлению DUA можно прочитать в Агентстве по доходам и налогам Испании https://www.agenciatributaria.gob.es/static_files/AEAT_Sede/tramites/DB01/MANUAL_DE_UTILIZACION_DEL_FORMULARIO_SIMPLIFICADO.pdf

Если вы хотите сэкономить время и все эти шаги, обратитесь к нам в SpainBOX, мы ничего не взимаем за управление, и вы получите совет DUA о лучшем курьере для ваших импортных и экспортных поставок. Мы можем помочь вам классифицировать товары, которые вам необходимо импортировать в Европу из-за рубежа.