Вычеты на детей инвалидов в 2021 году: Налоговые вычеты на детей по НДФЛ в 2021

Администрация Покровского сельского поселения Рыбинского муниципального района Ярославской области

О применении вычета по земельному налогу в 2021 году

25 февраля 2021

О применении вычета по земельному налогу в 2021 году

— Применяется ли при расчете имущественных налогов физических лиц в 2021 году налоговый вычет по земельному налогу?

Начиная с налогового периода 2017 года, введен налоговый вычет, уменьшающий земельный налог на величину кадастровой стоимости 600 кв. м площади земельного участка (далее – вычет). Это значит, что если площадь участка составляет не более 6 соток – налог взиматься не будет, а если площадь участка превышает 6 соток – налог будет рассчитан за оставшуюся площадь.

Вычет применяется для категорий лиц, указанных в п. 5 ст. 391 Налогового кодекса РФ. Это Герои Советского Союза, Российской Федерации, инвалиды I и II групп, инвалиды с детства, дети-инвалиды, ветераны Великой Отечественной войны и боевых действий и т. д., а также для пенсионеров и «лиц предпенсионного возраста».

д., а также для пенсионеров и «лиц предпенсионного возраста».

Вычет применяется для одного земельного участка по выбору «льготника» независимо от категории земель, вида разрешенного использования и местоположения земельного участка. Если собственник, имеющий право на применение вычета, не представит в налоговый орган уведомление о выбранном земельном участке, вычет предоставляется в отношении одного земельного участка с максимальной исчисленной суммой налога.

Лица, которые впервые в 2020 — 2021 годах приобрели статус «льготной» категории, для применения вычета при расчете земельного налога за 2020 год могут обратиться с заявлением о предоставлении данной льготы в любую налоговую инспекцию. При этом необходимо заметить, что в 2021 году действует беззаявительный порядок предоставления льгот. Это означает, что если физическое лицо, имеющее право на налоговую льготу, не представило заявление о предоставлении налоговой льготы или не сообщило об отказе от применения налоговой льготы, то налоговая льгота предоставляется на основании сведений, полученных налоговым органом в соответствии с федеральными законами. Такой порядок применяется для предоставления налоговых льгот, в частности, пенсионерам и гражданам, достигшим возраста 60 лет для мужчин и 55 лет для женщин (т.е. лицам предпенсионного возраста), инвалидам и лицам, имеющим трех и более несовершеннолетних детей (п. 66 ст. 2 Федерального закона от 29.09.2019 № 325-ФЗ).

Такой порядок применяется для предоставления налоговых льгот, в частности, пенсионерам и гражданам, достигшим возраста 60 лет для мужчин и 55 лет для женщин (т.е. лицам предпенсионного возраста), инвалидам и лицам, имеющим трех и более несовершеннолетних детей (п. 66 ст. 2 Федерального закона от 29.09.2019 № 325-ФЗ).

Необходимо помнить о преимуществах бесконтактного обслуживания налогоплательщиков с использованием официального сайта Федеральной налоговой службы, о сервисах, позволяющих получить актуальную информацию, обратиться в налоговый орган, не посещая инспекции лично.

Так, Личный кабинет позволяет контролировать своевременное исполнение налоговых обязательств, уточнять характеристики своего имущества, находящегося в собственности, узнать о применении льготы по налогам, решать другие вопросы, а также вести переписку с налоговым органом в электронном виде, в том числе подавать заявление на предоставление льгот.

Межрайонная ИФНС России № 3 по Ярославской области

Дата создания: 25-02-2021

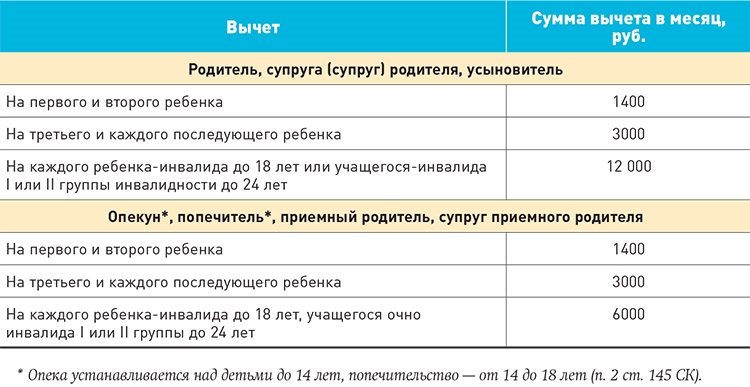

Налоговые вычеты на ребенка в 2021 году

При исчислении НДФЛ с доходов, облагаемых по ставке 13%, физлицам могут предоставляться в числе прочих стандартные налоговые вычеты. Среди них – вычеты на детей. Какие коды вычетов на детей отражать в 2-НДФЛ в 2021 году? Поясним в виде таблицы.

Среди них – вычеты на детей. Какие коды вычетов на детей отражать в 2-НДФЛ в 2021 году? Поясним в виде таблицы.

Коды для справки 2-НДФЛ-2021

Сведения о предоставленных работнику детских вычетах должна быть указана работодателем, выступающим в качестве налогового агента, в справках 2-НДФЛ. При этом в справках отражается не только сумма вычетов, но и соответствующий код.

Коды вычетов на ребенка в 2021 году

Коды видов вычетов утверждены Приказом ФНС от 10.09.2015 № ММВ-7-11/387.

Стоит сказать, что код налогового вычета на ребенка в 2021 году зависит не только от того, какой ребенок по счету, является ли ребенок инвалидом, но и от того, кому предоставляется вычет (например, родителю или опекуну). Например: код вычета на первого ребенка, когда вычет предоставляется родителю – 126, а коды вычета на двоих детей в 2021 году для опекунов – 130 (первый ребенок) и 131 (второй ребенок).

Например: код вычета на первого ребенка, когда вычет предоставляется родителю – 126, а коды вычета на двоих детей в 2021 году для опекунов – 130 (первый ребенок) и 131 (второй ребенок).

Таким образом, обращайте внимание сразу на несколько условий, при которых предоставляются детские налоговые вычеты на детей в 2021 году.

Таблица. Коды вычетов на детей в 2021 году (вычет в одинарном размере):

| На кого предоставлен одинарный вычет | Условие предоставление | Кому предоставляется вычет / Код вычета | |

|---|---|---|---|

| Родитель, супруг (супруга) родителя, усыновитель, на обеспечении которых находится ребенок | Опекун, попечитель, приемный родитель, супруг (супруга) приемного родителя, на обеспечении которых находится ребенок | ||

| Первый ребенок | Возраст до 18 лет или учащийся очной формы обучения, аспирант, ординатор, интерн, студент, курсант в возрасте до 24 лет | 126 | 130 |

| Второй ребенок | 127 | 131 | |

| Третий и каждый последующий ребенок | 128 | 132 | |

| Ребенок-инвалид | Возраст до 18 лет | 129 | 133 |

| Ребенок-инвалид I или II группы | Учащийся очной формы обучения, аспирант, ординатор, интерн, студент в возрасте до 24 лет | ||

Налоговый вычет на ребенка: код вычета в двойном размере

Далее – таблица с кодами вычетов на детей, если вычеты в 2021 году предоставляются в двойном размере. Такое возможно, к примеру, когда родитель единственный или один из приемных родителей написал заявление об отказе от получения налогового вычета на ребенка.

Такое возможно, к примеру, когда родитель единственный или один из приемных родителей написал заявление об отказе от получения налогового вычета на ребенка.

| На кого дается двойной вычет | Условие предоставление | Кому предоставляется вычет / Код вычета | |||

|---|---|---|---|---|---|

| Единственный родитель, усыновитель | Единственный опекун, попечитель, приемный родитель | Один из родителей по их выбору на основании заявления об отказе одного из родителей от получения налогового вычета | Один из приемных родителей по их выбору на основании заявления об отказе одного из приемных родителей от получения налогового вычета | ||

| Первый ребенок | Возраст до 18 лет или учащийся очной формы обучения, аспирант, ординатор, интерн, студент, курсант в возрасте до 24 лет | 134 | 135 | 142 | 143 |

| Второй ребенок | 136 | 137 | 144 | 145 | |

| Третий и каждый последующий ребенок | 138 | 139 | 146 | 147 | |

| Ребенок-инвалид | Возраст до 18 лет | 140 | 141 | 148 | 149 |

| Ребенок-инвалид I или II группы | Учащийся очной формы обучения, аспирант, ординатор, интерн, студент в возрасте до 24 лет | ||||

Категория платель- щиков | ЕН/НДФЛ (ВС) | ЕСВ «за себя»(1) | |||

Сумма, грн | Сроки уплаты | Сумма | Сроки 984331076″>уплаты | ||

Минималь- ная сумма за месяц, грн | Минимальная сумма за квартал, грн | ||||

Плательщики ЕН группы 1 | ЕН — не выше 227,00 в месяц(2) | Не позднее 20-го числа текущего 984432320″>месяца | 1320 (за январь — ноябрь) / 1430 (за декабрь 2021) | 3960 за 1 — 3 кв. / 4070 за 4 кв. | Не позднее 19-го числа месяца, следующего за 984633940″>кварталом, за который уплачивается ЕСВ |

Освобождены от уплаты за январь — май (кроме тех, кто нарушит условия пребывания в группе 1 ЕН) | Освобождены от уплаты за январь — май | ||||

Плательщики ЕН группы 2 | ЕН — не выше 1200,00(2) | Не позднее 20-го числа текущего месяца | 1320 (за январь — ноябрь) / 1430 984735020″>(за декабрь 2021) | 3960 за 1 — 3 кв. / 4070 за 4 кв. | |

Плательщики ЕН группы 3 (неплательщики НДС) | ЕН 5 % от дохода | В течение 10 к. дн. после предельного срока подачи декларации за отчетный квартал | |||

Плательщики ЕН группы 3 (плательщики НДС) | ЕН 3 % от дохода | ||||

984836369″>ФЛП на общей системе | НДФЛ — 18 % от суммы чистого дохода. ВС — 1,5 % от суммы чистого дохода | Авансы по НДФЛ — не позднее 19 апреля, 19 июля, 19 октября соответственно. По ВС авансов нет. 98537966″>Окончательный расчет за год — в течение 10 к. дн. после предельного срока подачи декларации за отчетный год | 1320 (за январь — ноябрь) / 1430 (за декабрь 2021) — за месяцы, в которых чистый доход (ЧД) > 0 | 3960 за 1 — 3 кв. / 4070 за 4 кв. — если в каждом месяце квартала ЧД > 0 (в противном случае — минимальный месячный ЕСВ x количество месяцев квартала, в которых ЧД > 0)(3) | |

985239231″>(1) Освобождены от уплаты ЕСВ «за себя» ФЛП, которые относятся к категориям лиц, перечисленных в ч. 4 ст. 4 Закона о ЕСВ (в том числе уже и пенсионеры по выслуге лет). А также ФЛП, за которых уплачен ЕСВ по основному месту работы. А также ФЛП-«общесистемщики» за бесприбыльные месяцы. Детали — в статье «ЕСВ-освобождение-2021 для ФЛП и независимых профессионалов» (журнал «Бухгалтер 911», 2020, № 52). (2) Конкретный размер ставки ЕН групп 1 и 2 устанавливают местные советы. Если плательщик ЕН группы 1 или 2 осуществляет деятельность на территориях нескольких сельских, поселковых, городских советов или советов объединенных территориальных громад, действует максимальная ставка, установленная для соответствующей группы. (3) По части размера квартальных платежей полной ясности нет. | |||||

налоговых советов для родителей ребенка с особыми потребностями

Этот выпуск «Голоса» был написан Робертом Б. Флемингом, СЕЛА, членом-учредителем Альянса с особыми потребностями и партнером юридической фирмы Fleming & Curti, PLC в Тусоне, штат Аризона. Г-н Флеминг представляет членов семьи, которые являются опекунами, попечителями или попечителями; он также часто выступает в качестве попечителя трастов с особыми потребностями. Он путешествует и много говорит по вопросам налогообложения и доверительного управления. Его сайт находится по адресу https: // Elder-law.com /.

Апрель 2014 г. — Т. 8, Issue 3

Есть ли у вас ребенок-инвалид? В таком случае вам могут быть доступны вычеты, льготы или кредиты подоходного налога. Некоторые из доступных льгот по подоходному налогу незнакомы даже составителям налоговой отчетности, а некоторые из благоприятных вариантов лечения доступны также людям, которые заботятся о других членах семьи. Давайте рассмотрим несколько важных налоговых льгот и правил.

Давайте рассмотрим несколько важных налоговых льгот и правил.

Вычитаем вашего ребенка как иждивенца

Если ваш ребенок несовершеннолетний и вы обеспечиваете по крайней мере половину его алиментов, вы можете заявить, что он находится на иждивении, что даст вам значительное освобождение от подоходного налога.Конечно, могут возникнуть особые опасения, если ваш ребенок сам имеет значительный доход, или если вы разведены и правила вычета были согласованы в рамках вашего развода, или если ваш ребенок не живет с вами. Однако обычно вычет для несовершеннолетнего ребенка (независимо от того, есть ли у него особые потребности или нет) прост.

Однако, когда вашему ребенку исполняется 19 лет, правила меняются (для учащихся правила меняются в возрасте 24 лет). Вы все еще можете вычесть его как иждивенца — при соблюдении некоторых требований.Во-первых, он должен быть постоянно и полностью инвалидом (если он получает дополнительный доход или пособие по социальному страхованию, он был признан инвалидом).

Вообще говоря, он также должен проживать с вами не менее половины года (хотя есть ряд исключений из этого требования), вы должны обеспечивать не менее половины его поддержки, и он не может считаться иждивенцем чужая налоговая декларация.

Эти правила применяются к вашему ребенку, биологическому или усыновленному.Они также применимы к вашему пасынку, приемному ребенку, внуку, брату, сестре, племяннице, племяннику или потомку любого из этих людей.

На самом деле существует другой способ, которым ваш ребенок и некоторые другие родственники могут считаться вашим иждивенцем, и это не требует установления постоянной или полной инвалидности. «Соответствующий родственник» может быть иждивенцем, даже если он не живет с вами (он должен быть в длинном списке конкретных родственников, включая детей, братьев и сестер, родителей и многих других), если вы обеспечиваете половину его поддержки и у него нет дохода более 3900 долларов (в 2013 году — эта цифра будет меняться каждый год).

У налоговой службы есть отличная публикация, в которой перечислены более тонкие подробности признания ребенка или другого родственника иждивенцем. Ищите публикацию 501: Исключения, стандартные вычеты и информация о подаче. Он обновляется ежегодно.

Что дает вам заявление о ребенке с особыми потребностями в качестве иждивенца? В 2013 году это означает сокращение налогооблагаемого дохода на 3900 долларов (для налогоплательщиков с более высоким доходом эта сумма уменьшается). В 2014 году это число будет выше, но необходимо учитывать еще один вопрос: если вы заявляете, что ваш ребенок находится на иждивении по налоговой декларации, которую вы подаете в следующем году (за 2014 год), вам также необходимо убедиться, что он имеет соответствующее медицинское страхование. в соответствии с Законом о доступном медицинском обслуживании.Конечно, если он участвует в программах Medicare или Medicaid, это требование легко выполняется.

Еще одна вещь, о которой следует помнить: если вы оказываете достаточную поддержку своему взрослому ребенку, чтобы заявить его как иждивенца, это может в некоторой степени повлиять на его право на получение других льгот. Если, например, ваш ребенок живет с вами, то предоставление еды и жилья может уменьшить (или даже исключить) его выплаты по дополнительному социальному доходу (SSI). Однако некоторые другие виды поддержки могут не повлиять на SSI.Это сложные взаимоотношения, и вам следует поговорить со своим юристом с особыми потребностями, чтобы выяснить, как правила применяются к вам.

Детализированные вычеты

Если у вас есть ребенок с особыми потребностями, вы уже знаете, что уход за ним может быть дорогостоящим. Одна небольшая хорошая новость: многие понесенные вами расходы будут вычтены из вашей налоговой декларации (если вы заявите, что ваш ребенок находится на иждивении). Большинство предметов с особыми потребностями будет вычитаться как медицинские расходы, и общие вычеты должны составлять не менее 10% от вашего дохода, прежде чем они начнут соответствовать критериям.Тем не менее, может быть полезно отслеживать вычитаемые расходы. Некоторые из наиболее примечательных предметов, которые семьи часто упускают из виду:

- Обучение в специальной школе (которое может включать проживание, питание, транспорт и другие расходы, обычно не вычитаемые из франшизы). Этот вывод требует, чтобы школа сосредоточилась на адаптивном обучении людей с неврологическими или физическими ограничениями.

- Модификации дома в соответствии с состоянием вашего ребенка. Например, затраты на строительство кондиционера могут быть вычтены, если это необходимо при респираторных заболеваниях.Ремоделирование доступности также обычно вычитается. Некоторые виды модификаций могут подлежать вычету только частично, если они также увеличивают стоимость вашего дома.

- Транспортные и регистрационные расходы на конференции и семинары. Если врач вашего ребенка напишет письмо, в котором объяснит, как конференция поможет вам и вашему ребенку справиться с его особыми потребностями, расходы могут быть вычтены как медицинские расходы.

- Сопровождающий на работе. Если у вашего ребенка работа, требующая ухода, часть этих расходов, не покрываемая другими программами, может быть вычтена.Конечно, если у вашего ребенка есть работа, это может означать, что вычет будет по его возвращению, а не по вашему, в зависимости от того, какую часть поддержки он может предоставить за счет собственного заработка.

Трасты для особых нужд

Наличие траста с особыми потребностями может быть огромной выгодой для человека с особыми потребностями. Это также может осложнить положение семьи с подоходным налогом.

В зависимости от типа траста с особыми потребностями доход траста может облагаться налогом, как если бы его получил ваш ребенок (даже если траст может даже не разрешать распределение дохода непосредственно вашему ребенку).Иногда это может означать, что вы не можете считать своего ребенка иждивенцем. В других случаях общая экономия на налогах будет выше, если вы и попечитель согласитесь разрешить вашему ребенку указывать себя иждивенцем в своей налоговой декларации.

Иногда наличие траста для лиц с особыми потребностями может затруднить для вас подтверждение того, что вы предоставили хотя бы половину алиментов для вашего ребенка. Важно разработать наиболее выгодный налоговый режим; вам следует работать рука об руку с попечителем траста с особыми потребностями вашего ребенка, чтобы выяснить, как правильно поступать с вычетами и освобождениями.

Дополнительная информация

Есть еще много налоговых советов для семей с детьми с особыми потребностями. Вы можете получить некоторые дополнительные предложения из отличной (хотя иногда и сбивающей с толку) публикации IRS 907, «Основные сведения о налогах для лиц с ограниченными возможностями» . Вы также можете обратиться к своему адвокату с особыми потребностями или к своему бухгалтеру для получения дополнительной информации.

Льготы по подоходному налогу для семей с детьми с особыми потребностями

Вы читаете The Voice , информационный бюллетень по электронной почте организации Special Needs Alliance.Этот выпуск был написан членом Альянса с особыми потребностями Робертом Б. Флемингом, СЕЛА, Тусон, Аризона. Г-н Флеминг является партнером юридической фирмы Fleming & Curti, PLC. Помимо своего членства в Альянсе для лиц с особыми потребностями, г-н Флеминг является членом Американского колледжа доверительных отношений и юрисконсультов по вопросам недвижимости и Национальной академии адвокатов по делам пожилых людей. Он пишет и читает лекции по особым потребностям и вопросам старшего права, включая налогообложение трастов с особыми потребностями.

Апрель 2008 г. — Т.2, выпуск 8

Введение

Скоро 15 апреля, но многие семьи и частные лица все еще готовят налоговые декларации. В дополнение к предложениям по налоговым декларациям за этот год мы можем предложить некоторые рекомендации, которые следует учитывать в будущем.

Вычеты подоходного налога для семей с детьми с особыми потребностями также были темой недавнего сегмента ABC News Доброе утро, Америка с участием члена Альянса с особыми потребностями Бернарда Крукса из Нью-Йорка.Вы можете посмотреть онлайн-интервью по национальному телевидению, чтобы узнать о некоторых важных налоговых указателях.

Удержание на иждивенцев.

Самая распространенная и часто самая важная льгота по подоходному налогу — это вычет, предоставляемый физическому лицу, которое зависит от вас в плане поддержки. Конечно, несовершеннолетние дети, независимо от того, страдают они инвалидностью или нет, имеют иждивенческие отчисления. Не все родители осознают, что взрослые дети-инвалиды также могут считаться иждивенцами для целей налогообложения доходов.

Фактически, не только дети налогоплательщика могут считаться иждивенцами. Приемный ребенок, приемный ребенок, внук, племянник, племянница или родной брат также могут быть иждивенцами. Налогоплательщик должен обеспечивать более половины содержания иждивенца, а собственный доход иждивенца не может превышать сумму освобождения (3400 долларов в 2007 налоговом году и 3500 долларов в 2008 году).

Если состоящий в браке, но находящийся на иждивении ребенок подает совместную налоговую декларацию, он или она не может считаться иждивенцем по вашей декларации. Точно так же, если он или она не U.С. Гражданин или резидент, или гражданин Канады или Мексики, иждивенец вычет не производится.

Доступно несколько других категорий, поэтому, даже если иждивенец не описан здесь, возможно, стоит провести дополнительное расследование. Ключевой элемент: если вы оказываете более половины поддержки другому человеку, вы можете указать его как иждивенца в своей налоговой декларации.

Медицинские конференции и семинары.

Посещали ли вы специализированную программу, чтобы узнать больше об инвалидности и лечении вашего ребенка? В этом случае вы можете вычесть регистрационные сборы и дорожные расходы как медицинские расходы.Чтобы усовершенствовать этот вывод, врач вашего ребенка должен дать вам письменную рекомендацию для участия в семинаре. Убедитесь, что программа предназначена для конкретного состояния, от которого страдает ваш ребенок, поскольку общая программа о здоровом образе жизни или жизни не подходит.

Школьные расходы.

Если ваш ребенок посещает специальную школу, предназначенную для того, чтобы подготовить его или ее к компенсации или преодолению инвалидности, школьные расходы могут быть вычетом. Ключевым элементом здесь является то, что программа должна быть специально направлена на то, чтобы помочь вашему ребенку подготовиться к будущему общеобразовательному образованию или условиям проживания.Недостаточно того, что школа является специализированной и предлагает поддерживающее и целенаправленное образование. Однако, если школа правильно ориентирована, обучение может считаться медицинским вычетом.

Помните, что все медицинские вычеты должны превышать 7,5% от вашего дохода, прежде чем вычет станет вообще доступным (для целей федерального налогообложения — налоги штата могут иметь другие ограничения или не иметь ограничений). Какие специализированные школы подходят? IRS предоставило несколько конкретных примеров, в том числе программы Брайля или чтения по губам, целевые программы обучения для лиц с ограниченными возможностями развития, школы-интернаты для психологически неполноценных психиатров, укомплектованные психиатрами, психологами и социальными работниками.

Рабочие расходы.

Вы сами страдаете инвалидностью? Достаточно ли заработка вашего ребенка, чтобы от него требовалось подать налоговую декларацию? Возможно, вам придется рассмотреть возможность вычета расходов, которые позволят инвалиду сохранить работу.

Вычеты в этой категории могут включать сопутствующий уход или адаптивное оборудование. Самый важный элемент: эти расходы относятся к категории невозмещенных расходов на сотрудников, а не к медицинским расходам.Это означает, что на них не распространяется ограничение в 7,5% по последней категории.

Заключение

Это лишь некоторые из вычетов подоходного налога, доступных для людей с ограниченными возможностями и членов семьи, которые оказывают им поддержку. Если у вас есть вопросы об особенностях любого из этих вопросов, вам следует обратиться к своему бухгалтеру или юристу, знакомому с вопросами подоходного налога и инвалидности.

Еще один важный ресурс: веб-сайт налоговой службы.Возможно, удивительно, но он полезен, прост в навигации и хорошо сконструирован. Одна хорошая отправная точка: страница IRS «Часто задаваемые вопросы» (FAQ).

Нетрудоспособность и налоговый кредит на заработанный доход (EITC)

Узнайте, квалифицируются ли ваше пособие по инвалидности и возмещение, которое вы получаете по EITC, как заработанный доход для налоговой льготы на заработанный доход (EITC).

Узнайте, как можно требовать ребенка любого возраста, если у человека полная и постоянная инвалидность.

Если вы не уверены, соответствуете ли вы критериям EITC, воспользуйтесь помощником EITC Qualification Assistant.

Правила о пособиях по инвалидности и заработанном доходе

Если вы получаете пособие по инвалидности, ваши выплаты могут считаться заработанным доходом, если вы подаете заявление на получение налоговой льготы на заработанный доход (EITC).

Выплаты по инвалидности квалифицируются как трудовой доход в зависимости от:

- Вид получаемого вами пособия по инвалидности:

- Ваш возраст, когда вы начали получать пособие по инвалидности

Пенсионное пособие по инвалидности

Если вы получаете пенсионное пособие по нетрудоспособности до достижения минимального пенсионного возраста, вы должны подать заявление на получение пособия в качестве трудового дохода при подаче заявления на EITC.

Чтобы узнать свой минимальный пенсионный возраст, проверьте свой пенсионный план. Минимальный пенсионный возраст — это самый ранний возраст, в котором вы могли бы получать пенсионное пособие по инвалидности, если бы у вас не было инвалидности.

После того, как вы достигнете минимального пенсионного возраста, ваши пенсионные выплаты по инвалидности не будут соответствовать уровню как заработанный доход.

Выплаты по страхованию инвалидности

Если вы получаете выплаты по страхованию нетрудоспособности, ваши выплаты не считаются заработанным доходом, когда вы запрашиваете EITC , если вы платили взносы по страховому полису.Если вы получили полис через своего работодателя, в вашей форме W-2 может быть указана сумма, которую вы заплатили, в поле 12 с кодом J.

Дополнительную информацию о страховании по инвалидности и EITC см. В разделе «Страхование жизни и выплаты по страхованию инвалидности».

Другие пособия по инвалидности

Другие пособия по инвалидности не считаются заработанным доходом при подаче заявления на EITC. К ним относятся:

- Социальное страхование по инвалидности

- Дополнительный доход по ценным бумагам (SSI)

- Военные пенсии по инвалидности

Для получения дополнительной информации см. Публикацию 596, Кредит заработанного дохода.

Как EITC влияет на другие государственные пособия

Если вы подаете заявление или получаете пособие или помощь по программе, в которой используются федеральные средства, возмещение, которое вы получаете при подаче заявления на EITC , не считается доходом. Он не может считаться доходом в течение как минимум 12 месяцев после его получения.

Чтобы узнать, применяется ли это правило к вашим льготам, обратитесь к координатору льгот.

Заявление о наличии у ребенка-инвалида, отвечающего требованиям

Ребенок, имеющий право на получение EITC, может быть любого возраста , если они:

- Имеют постоянную и полную нетрудоспособность и

- Иметь действующий номер социального страхования

Если ребенок получает пособие по инвалидности, он все еще может быть вашим ребенком, имеющим право на EITC.Узнайте больше о дополнительных тестах для подходящего ребенка.

Постоянная и полная нетрудоспособность

Лицо имеет постоянную и полную инвалидность, если применимы одновременно из следующего:

- Они не могут заниматься какой-либо существенной приносящей доход деятельностью из-за физического или психического состояния и

- Врач определяет их состояние:

- Проработал непрерывно не менее года или

- Прослужит непрерывно не менее года или

- Может привести к смерти

Как доказать постоянную или полную нетрудоспособность

Вы должны доказать, что у вашего ребенка постоянная или полная инвалидность.

Чтобы доказать инвалидность вашего ребенка, получите письмо от его врача, поставщика медицинских услуг или любой программы социальных услуг или агентства, которое может подтвердить его инвалидность.

Защищенная занятость и значительная доходная деятельность

Мы, , не рассматриваем защищенную занятость как «значительную доходную деятельность».

Работа без приюта — это когда ребенок с физическими или умственными недостатками работает за минимальную оплату по специальной программе.

Если люди с физическими или умственными недостатками работают за минимальную оплату, это должно выполняться в квалифицированном месте.Квалифицированные местоположения включают:

- Закрытые мастерские

- Больницы и аналогичные учреждения

- Домашние программы

- Дома под эгидой Департамента по делам ветеранов (VA)

Дополнительные ресурсы

налоговых стратегий для родителей детей с особыми потребностями

Если вы являетесь родителем ребенка с особыми потребностями, есть несколько налоговых стратегий, о которых следует знать, которые могут сэкономить ваши семейные деньги. Например, вы можете вычесть стоимость многих личных расходов из ваших федеральных налогов.В этой статье вы узнаете о вычетах, а также о других стратегических соображениях, таких как налоговые льготы.

Обновлено 19 января 2021 г. Региной М. Леви, бухгалтер

Обратите внимание: информация в этой статье носит образовательный характер и не может рассматриваться как налоговая консультация. Пожалуйста, свяжитесь с квалифицированным налоговым специалистом, чтобы обсудить, как эти концепции могут или не могут применяться к вашей личной ситуации.

Краткое изложение Закона о сокращении налогов и занятости (TCJA) применительно к семьям

Прежде чем мы углубимся в подробности о вычетах и других налоговых стратегиях, давайте поговорим о Законе о сокращении налогов и рабочих местах (TCJA) в том, что касается семей.TCJA — это большой законопроект о налоговой реформе, принятый в конце 2017 года. Важно знать о TCJA, потому что он не только изменил налоговые ставки и скобки, но также включил другие изменения, которые существенно влияют на семьи, например:

1. Увеличен стандартный вычет и внесены изменения в детализированные вычеты

- Меньшее количество семей будет перечислять (заполнить Федеральную таблицу A), потому что стандартный вычет увеличился:

- 12 000 долларов для холостяков,

- 18 000 долларов для главы семьи,

- и 24 000 долларов для совместной подачи документов, состоящих в браке.

- Кроме того, многие вычеты, разрешенные в предыдущие годы, были либо ограничены, либо отменены. Например:

- Удержание государственных и местных налогов, то есть доходов, имущества, сборов DMV и т. Д., Не превышает 10 000 долларов США.

- Несчастные случаи ограничены районами бедствия, объявленными на федеральном уровне.

- Разное Постатейные вычеты больше не допускаются, эта категория включает такие вещи, как сборы за сейф, сборы за подготовку налогов, консультации по инвестициям, униформу, профсоюзы, расходы на поиск работы и т.

- Семьи в Калифорнии: Поскольку Калифорния не выполнила никаких изменений в Постановлении вычетов по статьям, я ожидаю, что многие семьи Калифорнии будут использовать Стандартные вычеты для федеральных налогов и расчеты для целей государственного налога.

- Семьи за пределами Калифорнии: посетите веб-сайт налоговой службы вашего штата, чтобы проверить, соответствует ли ваш штат требованиям. Это означает, что порядок ведения налогового учета не изменился.

2. Отмена личных исключений

- Личные льготы были отменены.

- Тем не менее, вам все равно нужно будет указать своих иждивенцев в своей декларации, чтобы подать заявку на получение таких льгот, как статус главы семьи, налоговая льгота на ребенка, налоговая льгота на заработанный доход или льготы на образование.

3. Расширенная налоговая скидка на ребенка

- Налоговый кредит на детей был увеличен и расширен. Теперь кредит составляет 2000 долларов на ребенка.

- Из 2000 долларов 1400 долларов подлежат возврату, то есть они будут выплачены даже при отсутствии налоговых обязательств.

- Почти все семьи теперь будут соответствовать требованиям, поскольку этот кредит не начнет постепенно прекращаться, пока AGI не превысит 400 000 долларов для супружеской пары и 200 000 долларов для всех остальных.

- Для целей этого кредита предельный возраст ребенка, отвечающего критериям, составляет 17 лет на конец налогового года.

4. Новый зависимый кредит

- Существует новый кредит в размере 500 долларов для иждивенцев старше 17 лет.

- Чтобы соответствовать критериям, иждивенец должен иметь валовой доход менее 4 150 долларов и соответствовать всем остальным требованиям, чтобы быть заявленным в качестве иждивенца.

- В эту категорию будут входить члены семьи с постоянной нетрудоспособностью.

Медицинские отчисления

Теперь, когда вы понимаете влияние TCJA на семьи, давайте поговорим о медицинских удержаниях. Раздел 213 кодекса IRS разрешает вычет «расходов, оплаченных в течение налогового года, не компенсированных страховкой или иным образом, на медицинское обслуживание налогоплательщика, его супруги или иждивенца.«

Термин «медицинская помощь», используемый в этом подразделе, включает суммы, уплаченные «за диагностику, лечение, смягчение, лечение или профилактику заболевания или с целью воздействия на любую структуру или функцию тела».

Это довольно широкое определение медицинской помощи. Суть кодекса IRS заключается в том, что он уточняется как постановлениями о доходах, так и судебными налоговыми делами, так что фраза «любая структура или функция тела» включает как умственные, так и физические функции.

Соответственно, медицинское обслуживание может включать репетиторство и специальное обучение для лиц с ограниченными возможностями обучения, но оно не включает такие вещи, как плановые пластические операции по чисто эстетическим причинам. Кроме того, существуют некоторые очень специфические обстоятельства, когда судебные издержки могут считаться медицинским вычетом, если они были понесены для получения доступа к медицинской помощи.

Короче говоря, вы можете вычесть квалифицированные, невозмещаемые медицинские расходы, если они составляют более 7,5% от вашего Скорректированного валового дохода (AGI). Примеры расходов, которые квалифицируются как медицинский вычет, перечислены ниже.

Личное участие в образовательных и терапевтических расходах:

- Специальная школа, включая обучение или дополнительные занятия у кого-то, кто специально обучен для удовлетворения потребностей ребенка.

- В частности, целью и основной причиной выбора школы должно быть облегчение или исправление инвалидности.

- Например, вы можете вычесть плату за стандартное дошкольное образование, если основной целью зачисления является помощь в устранении дефицита социальных навыков (в результате инвалидности / задержки развития), а не образования.

- Помощники, необходимые ребенку для получения обычного или специального образования.

- Специальное обучение, обучение или терапия, такая как ОТ, речь, лечебное чтение и т. Д.

- Диагностическая оценка квалифицированным персоналом.

- Некоторые генетические тесты могут быть вычтены (должны быть связаны с заболеванием).

- Программа упражнений, если она рекомендована и контролируется квалифицированным медицинским персоналом для лечения определенного состояния, включает йогу, танцы, верховую езду и т. Д.

- IRS теперь считает ожирение заболеванием, поэтому любые суммы, уплаченные за участие в программе по снижению веса, вычитаются как медицинское обслуживание, если к вам обратился врач.

- Присутствие родителей на конференции по вопросам инвалидности. Эта хорошая новость пришла в мае 2000 года в постановлении IRS по доходам от 2000-24.

- Посещаемость считается в первую очередь и необходима для ухода за иждивенцем, если:

- Посещение конференции рекомендовано поставщиком медицинских услуг, И

- Конференция предоставляет медицинскую информацию, касающуюся конкретного состояния ребенка. вопросы не только общего благополучия, И

- Основной целью визита является участие в конференции.

- Родители, которые посещают конференции в основном для получения медицинской информации о лечении и уходе за своим ребенком, могут включать следующие расходы на госпитализацию и транспирацию.

- Связанные книги и материалы подлежат вычету.

- НО… Расходы на питание и проживание, как правило, НЕ вычитаются.

- Посещаемость считается в первую очередь и необходима для ухода за иждивенцем, если:

Собственные расходы на поставки / оборудование:

Вы можете вычесть стоимость оборудования, расходных материалов или устройств, если они используются в первую очередь для облегчения болезни или инвалидности человека.Например, вы можете вычесть:

- Подгузники — если приучение к туалету откладывается по состоянию здоровья.

- Специально разработанные постельные принадлежности, автокресла и т. Д.

- Дополнительные примеры см. В Rev. Правило 76-80.

Собственные расходы на специальные диеты:

Многие люди не осознают, что дополнительные расходы, связанные с соблюдением специально подготовленной лечебной диеты, такой как безглютеновая и без казеиновая диета, также могут считаться медицинскими расходами.24 марта 2011 года офис главного юрисконсульта IRS выпустил письмо, разъясняющее этот вопрос:

«В частности, превышение стоимости специально приготовленных пищевых продуктов, предназначенных для лечения какого-либо заболевания, по сравнению со стоимостью обычных пищевых продуктов, которые были бы потреблены, если бы не состояние, является расходом на медицинское обслуживание… Следовательно, если налогоплательщик может установить медицинский цель диеты, например, на основании диагноза врача, тогда в той мере, в какой стоимость пищи для специальной диеты превышает стоимость пищи, которая удовлетворяет обычные потребности налогоплательщика в питании, если специальная диета не требовалась, избыточная стоимость составляет расходы на медицинское обслуживание в соответствии с разделом 213 (d).»

При вычете расходов на специальные диеты учитывайте следующие советы:

- Сохраните все кассовые ленты, квитанции по кредитным картам и аннулированные чеки, чтобы подтвердить свои покупки без глютена или казеина.

- Вам нужно будет подготовить список типичных продуктов по типичным ценам продуктового магазина, чтобы определить разницу в стоимости.

- Однако определенные продукты, используемые только для безглютеновой диеты, такие как ксантановая камедь, подлежат 100% вычету.

- Вот пример Таблицы франшизы GFCF.

- Вам не нужно представлять свою документацию или расчеты вместе с декларацией, но сохраните их вместе с другими налоговыми записями.

- Вы также можете потребовать оплату миль за поездку в магазин здорового питания и почтовые расходы на безглютеновые продукты, заказанные по почте.

- Самое главное, приложите к своей налоговой декларации письмо от врача, в котором говорится, что ваш ребенок страдает заболеванием, требующим специальной диеты.

Вычитаемые дорожные расходы:

- Пробег до и от специальных школ или сеансов терапии. Также плата за парковку.

- Пробег до и от магазинов здорового питания для покупки продуктов для особых диетических потребностей.

- Авиабилеты для родителей и ребенка на лечение или тестирование.

- Норма медицинского пробега на 2020 год составляет 17 центов за милю (на три цента меньше, чем в 2019 году).

- Жилье, необходимое для получения лечения, не более 50 долларов за ночь на человека.Питание во время медицинских поездок не подлежит вычету.

Самостоятельная ответственность за благоустройство дома:

- Издержки подлежат вычету, если они превышают любое увеличение справедливой рыночной стоимости дома [Рег. 1.213-1 (e) (1) (iii)].

- Определенные улучшения (например, изменение местоположения или иная модификация электрических розеток и арматуры считаются не влияющими на справедливую рыночную стоимость дома, и, таким образом, полная стоимость может быть заявлена как медицинские расходы [Rev.Rul. 87-106, 1987-2 CB 67].

- Удаление свинцовой краски: стоимость удаления краски может быть вычтена, если у ребенка отравление свинцом из-за краски. Отравление свинцом может напоминать и осложнять другие состояния, например аутизм.

Вычитаемые юридические расходы:

Судебные расходы, связанные с медицинским обслуживанием, допускаются в качестве вычета медицинских расходов только в том случае, если судебные расходы «необходимы для законного применения метода лечения» Levine v.Комиссар [83-1 USTC ¶9101].

Это означает, что посещение заседаний IEP не является вычетом юридических или медицинских расходов. Однако, если вам необходимо нанять юриста для обеспечения соблюдения IEP или IFSP, это может быть вычетом, особенно если вы подаете иск на школу, чтобы нанять соответствующий персонал.

Считается ли каннабис медицинскими расходами?

Многие люди спрашивают меня о медицинском использовании конопли. К сожалению, поскольку федеральное правительство по-прежнему считает это вещество контролируемым, оно не подлежит вычету за медицинские расходы ни для федеральных, ни для калифорнийских целей.Закон Калифорнии, касающийся медицинских расходов, соответствует федеральному закону. Следовательно, хотя использование медицинского каннабиса в Калифорнии является законным, вычет не допускается.

Налоговые стратегии

Соображения

Последующее возмещение

Если вы ожидаете возмещения от школьного округа или страховой компании какой-либо из этих затрат, это возмещение будет включено в доход при получении, если будут произведены вычеты.Это может поднять ваш AGI в следующем году, что приведет к потере других вычетов. Решение о том, делать ли вычеты и когда или нет, является важной причиной, чтобы обратиться к квалифицированному налоговому специалисту.

401K / IRA Фонды

Расходы на медицинское обслуживание, его также можно использовать для оправдания выхода из пенсионного плана 401 (k) в «тяжелых условиях» [Рег. 1.401 (k (-1 (d) (3) (iii) (B)]). Однако сумма, не подлежащая обложению дополнительным 10% налоговым штрафом, — это только сумма, превышающая 10% AGI. Обычный налог все равно должен уплачиваться все снятие средств IRA / 401K.Как правило, вывод пенсионных фондов не является хорошей идеей из-за увеличения налогов и штрафов.

19 декабря 2019 года был принят закон об ассигнованиях, отменяющий максимальный возраст для взносов в IRA. Теперь вы также можете считать доход IHSS соответствующим критериям для выплаты пенсионных взносов.

Планы кафетерия

Если ваш работодатель предлагает план кафетерия; вы можете использовать средства на этом счете для оплаты лечения вашего ребенка.Все расходы, указанные выше в разделе медицинских расходов (обучение, репетиторство, терапия, конференции и т. Д.), Могут быть оплачены с такого счета. С налоговой точки зрения это наиболее выгодный вариант, поскольку вы платите за эти предметы в долларах до налогообложения и не подпадаете под 10% -ное ограничение. Но Закон о доступном медицинском обслуживании ограничивает годовой взнос до 2500 долларов.

Кредиты

Даже лучше, чем вычеты, кредиты уменьшают сумму налога в долларах на доллар.

Кредит на уход за детьми и иждивенцами

Покрывает рабочие расходы иждивенцев налогоплательщика.Иждивенец должен быть моложе 13 лет. Если ребенок нуждается в присмотре из-за инвалидности, возрастное ограничение больше не применяется. Иждивенец считается физически или психически неспособным к самообслуживанию, если иждивенец неспособен заботиться о своих гигиенических или пищевых потребностях или требует постоянного внимания другого человека для его или ее собственной безопасности или безопасности других. [Правило 1.44A-1 (b) (4)].

Покрываемые расходы — допускается до 3000 долларов в год на одного иждивенца, максимум для всех иждивенцев составляет 6000 долларов.Количество детей не обязательно должно быть равным. Допускаются регулярный уход за детьми, внеклассные программы и дневной лагерь. Спящих лагерей нет. Кредит рассчитан на 20-35 процентов расходов, по данным AGI. Максимальный кредит на одного иждивенца составляет 600 долларов на одного ребенка, 1200 долларов на двоих и более.

Стратегия планирования — используйте первые $ 3 000–5 999 расходов на специальное обучение, чтобы получить этот кредит; любые оставшиеся расходы могут быть вычтены как медицинские расходы. Как минимум 1 доллар должен быть для другого ребенка, чтобы потребовать более 3000 долларов.

Кредит на заработанный доход

Семьи с AGI менее 51 567 долларов США могут иметь право на участие в программе EIC в зависимости от количества детей и статуса регистрации. EIC обычно ограничивается детьми младше 19 лет. Если ребенку 19-23 лет и он учится на дневном отделении, то он или она также имеет право. Пока ребенок с тяжелой формой инвалидности живет со своим родителем, возрастные ограничения для EIC отсутствуют.

IHSS теперь можно использовать как «заработанный доход» для получения права на EIC, даже если вы исключили заработную плату IHSS из валового дохода.Другими словами, вы можете претендовать на кредит без уплаты налогов с дохода. Это новинка 2020 года. Если у вас есть вопросы по этому поводу, проконсультируйтесь с налоговым специалистом.

Высшее образование

кредитов на обучение

American Opportunity Credit составляет до 2500 долларов США на учащегося в год в течение первых 4 лет послесреднего образования. Кредит может быть возвращен до 40%. Учащийся должен иметь степень бакалавра или другое признанное образовательное удостоверение, регистрироваться более 1/2 раза и не иметь судимостей, связанных с наркотиками.Кредит продлен до 2017 года.

Кредит на пожизненное обучение составляет максимум 2000 долларов за возврат для всего послесреднего образования и курсов для приобретения или улучшения профессиональных навыков, неограниченное количество лет, ученая степень не требуется. В отличие от American Opportunity Credit, правило о признании виновным в совершении преступления, связанного с наркотиками, не применяется. Кредит рассчитывается как 20% от первых 10 000 долларов США = 2 000 долларов США.

Однако есть ограничения, основанные на AGI. Эти льготы начинают постепенно сокращаться для налогоплательщиков с более высоким доходом при меньшем числе и отменяются, когда AGI достигает максимального значения.

American Opportunity Credit — 160 000 — 180 000 долларов

Пожизненный кредит на обучение — 100 000 — 120 000 долларов

Расходы на образование

Расходы на образование также могут быть вычтены. Программы подготовки налоговой декларации обычно максимизируют либо кредит, либо вычет. Максимальные вычеты составляют:

- 4000 долларов — AGI <130 000 долларов

- 2000 долларов — AGI <160 000 долларов

- Нет, если AGI> 160 000 долларов

529 Планы и учетные записи ABLE

Взносы в накопительный план колледжа 529 не облагаются налогом до тех пор, пока ребенок не воспользуется средствами.Правильное планирование может максимально использовать образовательные кредиты, стипендиальные фонды и отказы от 529 планов.

TCJA позволяет родителям использовать до 10 000 долларов без налогов из плана 529 для начального или среднего образования в частной школе (k-12). 10 000 долларов на одного студента, а не на аккаунт 529, и могут быть использованы только для оплаты обучения.

Распределения с 529 счетов для послесреднего образования (колледж или профессионально-техническое образование) могут быть использованы для расходов, связанных с образованием в дополнение к обучению, например:

- Компьютеры, периферийное оборудование, программное обеспечение

- Доступ в Интернет

- Услуги по особым потребностям в связи с зачислением или посещением

- Сборы, книги, расходные материалы и оборудование, необходимые для посещения.

Калифорния не соответствует требованиям использования 529 фондов для K-12, но соблюдает все виды последипломного использования.

Любое распределение со счета 529 сначала применяется к основной сумме, а затем к прибыли. Кроме того, если студент бросает класс и получает возмещение за обучение, повторное внесение этой платы за обучение в план 529 считается повторным распределением основной суммы, даже если первоначальное распределение включало заработок. Калифорния соответствует этому изменению.

Средства на счете 529 могут быть переведены на счет ABLE без уплаты налогов для целей федерального налогообложения.Годовой лимит такого пролонгации составляет 15 000 долларов США на 2018 и 2019 годы. Калифорния не соответствует этому изменению, и любой доход, включенный в пролонгацию, будет подлежать штрафу в размере 2,5% и включаться в налогооблагаемую прибыль.

Правильное планирование может обеспечить максимальное использование образовательных кредитов, стипендий и отказов от планов 529.

Важное ограничение: при отдельной подаче заявления о браке не применяются ни кредиты на образование, ни вычеты из платы за обучение.Также не вычитаются проценты по студенческим ссудам.

Прочие вопросы

Социальный доход по инвалидности (SSDI) и дополнительный социальный доход (SSI) — это программы, которые обеспечивают ежемесячный доход инвалидам. На этом сходство заканчивается.

SSDI — Социальный доход по инвалидности

Это программа льгот, на которую можно претендовать в зависимости от возраста и количества рабочих мест. Рабочие кредиты означают, что вы застрахованы по FICA, что вы платили налоги FICA в течение кварталов, когда вы работали.Для целей налогообложения он не отличается от обычного дохода по социальному обеспечению и включается в валовой доход. Налогоплательщик попытался исключить эти льготы как доход «по инвалидности» в соответствии с IRC 104 (a). Налоговый суд не согласился с этим (Palsgaard and Kelly v. Comm, TCM 2018-82).

SSI — Дополнительный доход по безопасности

Это программа, проверенная на средства. Вам не обязательно иметь заработанные рабочие баллы. Для целей налогообложения это не облагается налогом для получателя, поскольку соответствует определению Общего исключения для социального обеспечения (GWE).Выплаты GWE должны производиться из государственного фонда, основываться на индивидуальных или семейных потребностях, а не быть оплатой за услуги.

Однако, если член семьи вносит выплаты SSI или SSDI для покрытия своей доли домашних расходов, такие выплаты могут быть налогооблагаемым доходом для других членов семьи или могут повлиять на возможность претендовать на статус главы семьи. Если у вас есть какие-либо сомнения относительно того, как следует относиться к доходу SSI, я настоятельно рекомендую вам связаться с квалифицированным налоговым специалистом.

Услуги IHSS (только для жителей Калифорнии)

Передышка

Если вы являетесь родителем, предоставляющим временный уход, вы можете получить 1099 в Региональном центре.Приложите к своей налоговой декларации выписку с указанием полученной суммы и сумм, выплаченных другим лицам, включая любую чистую сумму в строке 21 (прочий доход) вашей формы 1040. Если вы заплатили более 600 долларов любому другому поставщику услуг, вы должны предоставить им a 1099. Если вы платили домашним работникам, существуют дополнительные формы расчета заработной платы и налоги, которые, если они не заполнены, могут привести к значительным штрафам, что является еще одной причиной для консультации с квалифицированным налоговым специалистом.

Платежи, отвечающие критериям отказа от программы Medicaid

Если вы житель Калифорнии и ищете информацию о квалифицированных платежах по программе Medicaid Waiver Pay, не облагаемых федеральными налогами, нажмите здесь.

О Регине М. Леви, CPA

CPA и мать ребенка с аутизмом, она занимается частной практикой в Западном Лос-Анджелесе с 2002 года. Она является страстным сторонником повышения качества услуг для детей с особыми потребностями, особенно с аутизмом. С ней можно получить личную консультацию, с ней можно связаться по адресу [email protected].

Все содержимое этой статьи предназначено только для информационных целей, включая ссылки на упомянутые продукты и / или веб-сайты.Чтобы уточнить, TACA получает ли не какую-либо компенсацию или комиссию за их предоставление.

Кроме того, информация на этой странице не заменяет профессиональные консультации, диагностику или лечение. По этой причине a всегда обращайтесь за советом к своему врачу, терапевту или другому квалифицированному поставщику медицинских услуг с любыми вопросами или проблемами, которые могут у вас возникнуть.

Имеют ли ваши дети право на новую налоговую скидку на детей в 2021 году? Вот что нужно знать

Дети, соответствующие возрастным нормам, могут принести тысячи долларов в квалифицированные семьи.

Анджела Ланг / CNET

Вы захотите узнать, дают ли ваши дети право на получение налогового кредита на ребенка, прежде чем выпадут чеки. Первый платеж поступит 15 июля, если вы соответствуете требованиям. Сколько денег вы получаете, зависит от вашего дохода, количества ваших иждивенцев и их возраста. Вы можете получить оценку с помощью калькулятора CNET. Например, вы можете получить 3600 долларов, если вашему ребенку меньше 6 лет, в том числе если вы родили ребенка или усыновили его в этом году, и ваша зарплата составляет менее 75 000 долларов.

Авансовые платежи поступают примерно 15 числа каждого месяца в зависимости от графика выходных и праздничных дней. IRS откроет два онлайн-портала до 1 июля, где вы сможете отказаться от ежемесячных платежей и обновить свою информацию, особенно если вы обычно не подаете налоговую декларацию.

В следующем периоде IRS будет уделять больше внимания деталям выплаты налоговых льгот на детей. А пока вот как следующие предложения Белого дома по стимулированию могут принести вам деньги, и что мы знаем о потенциальной четвертой проверке стимулов и прощении студенческих ссуд.Кроме того, вот как можно потребовать до 16 000 долларов на оплату ухода за ребенком. Эта история недавно была обновлена.

Право на участие для людей с детьми в возрасте 17 лет и младше

Если у вас есть иждивенцы в возрасте 17 лет или младше, каждый из них может засчитываться для нового налогового кредита на ребенка. Однако сумма, на которую они имеют право, зависит от их возраста. Дети в возрасте от 6 до 17 лет будут рассчитывать до 3000 долларов каждый. Дети до 6 лет могут рассчитывать на до 3600 долларов каждый.

Предыдущий налоговый кредит на ребенка предлагает семьям 2 000 долларов на ребенка в возрасте 16 лет и младше, поэтому добавление дополнительных 1 000–1600 долларов на ребенка может существенно помочь семьям в финансовом отношении.Кроме того, новый CTC добавляет в список 17-летних.

Сейчас играет:

Смотри:

Налоговая скидка на ребенка: все, что мы знаем

3:56

Частичные выплаты будут производиться для лиц с иждивенцами в возрасте от 18 до 24 лет.

Если у вас есть иждивенцы в возрасте 18 лет, они могут иметь право на получение до 500 долларов каждый в счет суммы налогового кредита на ребенка, которую вы получите.Если у вас есть иждивенец в возрасте от 19 до 24 лет, который посещает колледж на постоянной основе, они также могут претендовать на получение до 500 долларов США каждый в счет вашей общей оплаты в соответствии с новым счетом стимулирования.

Младенцы, рожденные в этом году, также имеют право на получение до 3600 долларов США за каждого ребенка.

Если вы ожидаете, что ваш ребенок родится до конца 2021 года, новорожденный также будет иметь право на получение налоговой льготы на сумму до 3600 долларов США. Сюда входят усыновленные дети, если они являются гражданами США (подробнее ниже). По словам Гарретта Уотсона, старшего аналитика политики в компании, вы сможете использовать портал IRS, как только он станет доступен для обновления вашей информации, чтобы добавить нового члена семьи, или вы можете потребовать налоговую льготу при подаче налоговой декларации за 2021 год в следующем году. Налоговый фонд.IRS сообщает, что оба портала откроются к 1 июля.

Сведения о праве на участие для детей с ограниченными возможностями

Дети с ограниченными возможностями могут претендовать на получение кредита по уходу за ребенком и иждивенцем отдельно от налогового кредита на ребенка, сказал Уотсон. Вы можете получить этот кредит, если оплатили расходы по уходу за соответствующим иждивенцем, чтобы вы могли работать, в соответствии с IRS. Уотсон говорит, что налоговая скидка на детей будет применяться аналогично к детям с ограниченными возможностями.

Сведения о праве на участие родителей, которые совместно опекают ребенка

«Двойные» льготы для одного и того же ребенка сработали для первых двух стимулирующих проверок, где лазейка давала право не состоящим в браке родителям, которые разделяют опеку, требовать, чтобы ребенок был иждивенцем в конкретная ситуация.Это не относится к налоговой льготе на детей в 2021 году. Фактически, переплата может привести к тому, что вас попросят вернуть деньги в IRS.

Иждивенцы должны проживать с вами не менее половины года.

Если вы подаете заявление на получение нового налогового кредита на ребенка, обратите внимание, что ребенок должен проживать с вами не менее шести месяцев в году. Однако из этого правила есть исключения, включая временное отсутствие. Согласно IRS, «считается, что человек проживал с вами в течение периодов времени, когда один из вас или оба временно отсутствовали из-за особых обстоятельств», включая болезнь, образование, бизнес, отпуск и военную службу.

Кроме того, новорожденный ребенок, родившийся позже 2021 года, включен в исключение и будет считаться проживающим с вами в течение всего года. Однако IRS будет работать над налоговой декларацией за 2020 год, в которой не будут указаны дети, родившиеся в 2021 году, по словам Джоанны Пауэлл, сертифицированного финансового планировщика и управляющего директора CBIZ, поэтому не забудьте обновить свою информацию на портале.

Сейчас играет:

Смотри:

Ответы на ваши налоговые вопросы за 3 минуты

3:26

Дополнительные правила для ваших иждивенцев

Если ваш ребенок не является гражданином США и не имеет номера социального страхования, этого не избежать: он не имеет права.Когда вы подаете свою индивидуальную налоговую декларацию (форма 1040), вы должны указать своих иждивенцев и их номера социального страхования, когда вы запрашиваете их для получения налогового кредита на ребенка.

Сюда входят приемные дети. Усыновленный ребенок, который не является гражданином США и имеет ATIN или ITIN (идентификационный номер усыновленного / индивидуального налогоплательщика), не будет иметь права на получение налогового кредита на ребенка в соответствии с IRS. «У ребенка должен быть номер социального страхования, чтобы иметь право на получение налоговой льготы на ребенка».

Это отличается от третьей проверки стимула, когда домохозяйства со смешанным статусом могли получить чек и только один член домохозяйства должен был иметь номер социального страхования.

Для получения дополнительной информации, вот что нужно знать о налоговой льготе на детей в 2021 году, когда будут поступать выплаты CTC, и о требованиях родителей для их получения.

Кредит по уходу за ребенком

расширен на 2021 год (доступно до 8000 долларов!)

В то время как ежемесячным выплатам налоговых льгот на детей уделяется больше внимания, Закон о американском плане спасения предлагает еще одну льготу для семей с детьми младшего возраста — расширенный кредит на уход за детьми и иждивенцами 2021 г. .Мало того, что миллионы семей получат больший кредит, когда они подадут свою налоговую декларацию в следующем году, но и намного больше американцев получат полную сумму кредита за 2021 год. Это также приведет к возврату налогов для многих семей, чего не было в рамках кредита. делать раньше. Эти улучшения существенно повлияют на чистую прибыль миллионов людей, которые в этом году потратят средства на уход за детьми.

Однако изменения временные. В настоящее время они применяются только к 2021 налоговому году.Однако президент Байден хочет, чтобы налоговые льготы по уходу за детьми и иждивенцами были постоянными. Так что следите за дальнейшими событиями!

[Будьте в курсе новых событий в сфере личных финансов — Подпишитесь на электронный информационный бюллетень Kiplinger Today . Это бесплатно! ]

Основы кредита по уходу за ребенком и иждивенцем на 2020 год

Вы могли потребовать кредит по уходу за ребенком и иждивенцем в своей налоговой декларации за 2020 год, если в прошлом году вы заплатили кому-то за уход за своим ребенком, чтобы вы , при подаче совместной декларации) могли работать или искать работу.Ребенок должен быть иждивенцем, которому не исполнилось 13 лет, когда был предоставлен уход.

В 2020 году сумма кредита представляла собой процент от определенных связанных с работой расходов, которые вы уплатили поставщику услуг по уходу за своим ребенком или инвалидом. Процент зависел от вашего скорректированного валового дохода (AGI). Он начинался с 35%, но затем снижался (но не ниже 20%) на один процентный пункт на каждые 2000 долларов (или их часть), когда ваш AGI превышал 15000 долларов. Так, например, если ваш AGI составлял 25 000 долларов, то ваш кредит составлял 30% от допустимых расходов.

Однако общие расходы, использованные для расчета кредита, были ограничены. Вы могли использовать только до 3000 долларов на оплачиваемые расходы, если в вашей семье был один ребенок / инвалид, или до 6000 долларов на оплачиваемые расходы на двоих или более. Это означает, что максимальный кредит на 2020 год составлял 1050 долларов, если у вас был один ребенок / инвалид (35% от 3000 долларов), или 2100 долларов, если у вас было более одного (35% от 6000 долларов).

Кредит 2020 года также не подлежал возврату. Это означает, что он не может снизить сумму налога, который вы задолжали, ниже нуля и, следовательно, инициировать возврат самостоятельно.Например, если ваш налоговый счет за 2020 год до применения кредита составлял 500 долларов, а ваш кредит составлял 600 долларов, фактически было использовано только 500 долларов из суммы кредита. Вы не получили оставшиеся 100 долларов в качестве возмещения по своей налоговой декларации за 2020 год. Вместо этого он был потрачен впустую.

Изменения на 2021 год

Закон об американском плане спасения внес ряд изменений в кредит на уход за детьми и иждивенцами на 2021 налоговый год. Во-первых, кредит был возвращен людям, которые живут в Соединенных Штатах более полугода.Используя приведенный выше пример для невозвратного кредита — налоговое обязательство в размере 500 долларов США и кредит в размере 600 долларов США — это означает, что вы получите излишек 100 долларов США обратно в качестве возмещения в своей налоговой декларации за 2021 год. Дополнительная сумма кредита не пропадет даром. Это больше всего помогает людям с низкими доходами, поскольку они с большей вероятностью потеряют всю или часть кредита, если он не подлежит возврату.

Есть и другие изменения, которые увеличивают потенциальную сумму кредита на 2021 год. Во-первых, максимальный процент на 2021 год увеличен с 35% до 50%.Зачислению подлежат и более оплаченные расходы. Вместо 3000 долларов расходов на одного ребенка и 6000 долларов на двоих или более, Закон о американском плане спасения позволяет получить кредит на сумму до 8000 долларов на одного ребенка и 16000 долларов на нескольких детей. В сочетании с максимальным процентом кредита 50%, это дает максимальную сумму кредита, доступную для этого налогового года, в размере 4000 долларов США, если у вас только один ребенок, и 8000 долларов США для двух или более детей.

Структура поэтапного отказа также изменилась, так что гораздо больше семей получат максимальную сумму кредита.Вместо того, чтобы процент кредита начал уменьшаться, когда AGI превысит 15 000 долларов, он не будет уменьшаться до тех пор, пока AGI не достигнет 125 000 долларов. Таким образом, каждая семья, имеющая право на участие в программе с AGI не более 125 000 долларов, получит кредит в размере 50% от их соответствующих расходов. Процент постепенно снижается с 50% до 20% для людей с AGI от 125 до 185 000 долларов. Он остается на уровне 20% для семей с AGI от 185 000 до 400 000 долларов, но затем постепенно снижается с 20% до 0% для налогоплательщиков с AGI от 400 000 до 440 000 долларов.Если ваш AGI превышает 440 000 долларов, вы не получите кредит.

Больше, чем просто уход за ребенком

Как следует из названия, кредит по уходу за ребенком и иждивенец предназначен не только для ухода за ребенком. Он также покрывает расходы по уходу за другими людьми. Помимо расходов по уходу за ребенком в возрасте до 13 лет, кредит предоставляется на расходы по уходу за:

- Супруг, который был физически или психически неспособен к самообслуживанию и проживал с вами более половины год; или

- Кто-то, кто был физически или психически неспособен к самообслуживанию, проживал с вами более половины года и либо (1) был вашим иждивенцем, либо (2) мог быть вашим иждивенцем, за исключением того, что он или она получали валовой доход в размере 4300 долларов или более, он или она подали совместную декларацию, или вы (или ваш супруг (а), если подаете совместно) могли быть заявлены как иждивенцы по налоговой декларации другого лица.

Вторая категория может включать пожилых родителей, живущих со взрослым ребенком, если родитель заявлен как иждивенец в налоговой декларации ребенка.

Дополнительные правила Применить

Мы только коснулись поверхности, когда дело доходит до общих требований для кредита по уходу за ребенком и иждивенцем. Например, существуют определенные правила, регулирующие тип предоставляемого ухода, то, что считается расходами, связанными с работой, определение поставщика медицинских услуг, требования к заработанному доходу и многое другое.Вы можете найти дополнительную информацию о кредите в публикации IRS 503 или поговорить об этом с налоговым специалистом. Но так или иначе, убедитесь, что вы воспользовались этим ценным кредитом, если платите за то, чтобы кто-то другой позаботился о ребенке или другом подходящем человеке. Это может сэкономить вам тысячи долларов при подаче следующей налоговой декларации.

5 налоговых вычетов и зачетов для семей с особыми потребностями — Круг дружбы

Родители детей с особыми потребностями часто имеют особые финансовые проблемы, и один из способов облегчить их — снизить их налоговое бремя.

Существует множество налоговых вычетов и скидок, о которых родители могут не знать. Родители детей с особыми потребностями должны ознакомиться с вычетами и кредитами и позаботиться о документировании всех расходов, связанных с медицинскими расходами их детей, их развитием и терапией.

Вот 5 полезных налоговых вычетов и льгот для родителей детей с особыми потребностями.

1. Медицинские и терапевтические расходы

Первый вид вычета, который следует учитывать, касается расходов на лечение и терапию.Для целей подоходного налога неспособность к обучению является одним из видов заболеваний. Это может включать аутизм, СДВГ, церебральный паралич и другие нарушения обучаемости.

Хотя эти расходы ограничены 7,5 процентами скорректированного валового дохода, ограничение может быть превышено для определенных видов личных расходов.

К таким расходам могут относиться:

- Специальное школьное обучение, такое как дополнительные занятия, специально предназначенные для удовлетворения особых потребностей ребенка.

- Обычное образование, когда оно направлено на удовлетворение особых потребностей ребенка.

- Помощники, которые могут потребоваться ребенку для получения образования.

- Программы упражнений, если они рекомендованы медицинским работником.

- Транспортировка в специальные школы и обратно или сеансы терапии.

- Оборудование, устройства и материалы, необходимые для лечения или облегчения состояния здоровья, включая технологические элементы, такие как устройства связи.

2.Специализированное питание

Диета без глютена и казеина может использоваться в качестве вычета при условии, что это рекомендовано с медицинской точки зрения. Как правило, вычету подлежит только дополнительная стоимость специализированных продуктов питания сверх той, которая была бы оплачена за аналогичные продукты.

3. Юридические расходы

В некоторых случаях юридические расходы, связанные с особыми потребностями вашего ребенка, могут вычитаться, например, если вы нанимаете адвоката, который поможет вам доказать, что медицинские расходы вашего ребенка являются законными.

Налоговые льготы

Еще более полезным, чем налоговый вычет, является налоговый кредит, который применяется непосредственно к сумме налога, которую вы должны. Наиболее полезными для родителей детей с особыми потребностями налоговыми льготами являются кредит на уход за детьми и иждивенцами и кредит на заработанный доход. В обоих случаях кредит, который обычно предоставляется только детям, также может быть использован для более старшего ребенка с особыми потребностями.

4. Кредит на уход за детьми и иждивенцами

Кредит по уходу за ребенком и иждивенцем может применяться, когда вы платите кому-либо за уход за своим иждивенцем, и он предоставляет налоговый кредит в размере от 3000 долларов на каждого иждивенца, до максимум 6000 долларов для всех иждивенцев.Уход за детьми, внешкольные программы и дневные лагеря имеют право на кредит.

Кредит предоставляется детям до 13 лет, но возрастное ограничение не распространяется на детей старшего возраста с особыми потребностями.

Бухгалтер 911, № 1-2, Январь, 2021

Бухгалтер 911, № 1-2, Январь, 2021 На наш взгляд, нужно будет уплачивать ЕСВ от той же суммы ЧД за квартал, что и НДФЛ, но не меньше минимального страхового взноса за каждый месяц квартала, в котором (месяце) ЧД > 0.

На наш взгляд, нужно будет уплачивать ЕСВ от той же суммы ЧД за квартал, что и НДФЛ, но не меньше минимального страхового взноса за каждый месяц квартала, в котором (месяце) ЧД > 0.