Налоговый вычет на детей в 2021: 1. Размеры стандартного налогового вычета на ребенка (детей) с 01.01.2021 г. по настоящее время \ КонсультантПлюс

Надо ли ежегодно подавать заявление на стандартный вычет

Надо ли ежегодно подавать заявление на стандартный вычет — БУХ.1С, сайт в помощь бухгалтеру

Новости для бухгалтера, бухучет, налогообложение, отчетность, ФСБУ, прослеживаемость и маркировка, 1С:Бухгалтерия

- Новости

- Статьи

- Вопросы и ответы

- Видео

- Форум

06.08.2020

Минфин пояснил, должен ли работник для получения стандартного налогового вычета ежегодно подавать работодателю заявление и представлять справку из образовательной организации, где обучается его ребенок.

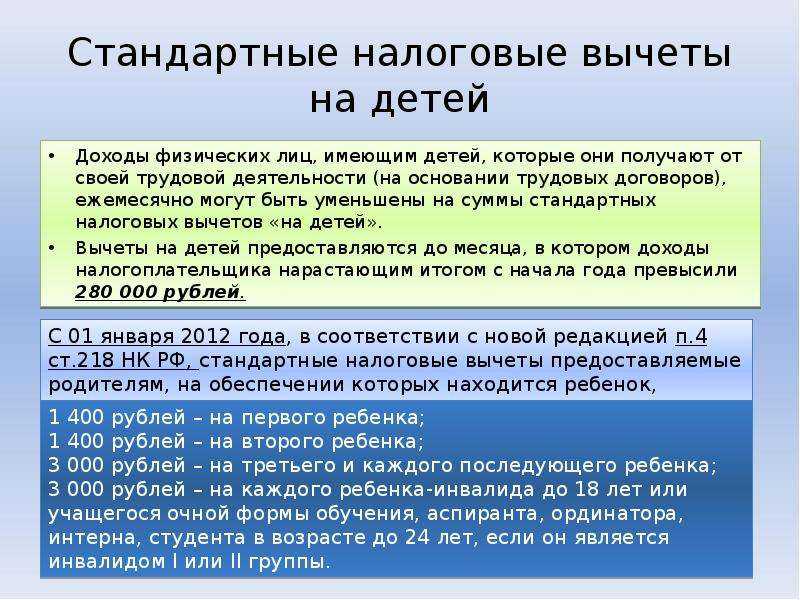

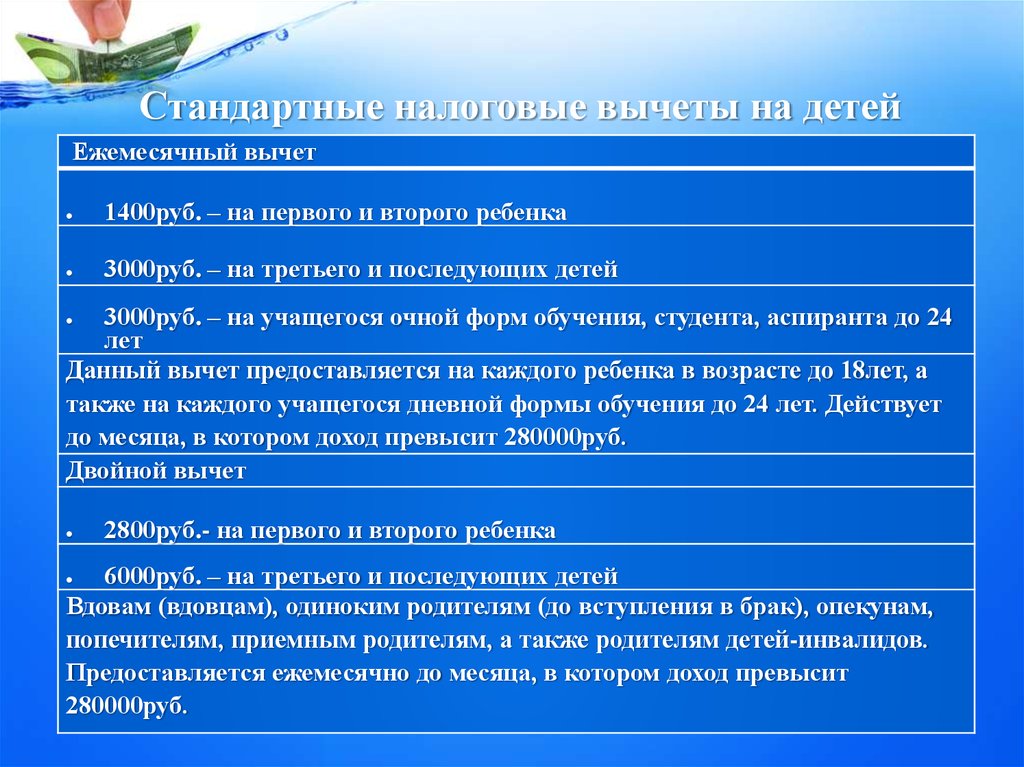

В письме от 21.07.2020 № 03-04-05/63596 ведомство напоминает, что стандартный налоговый вычет производится на каждого ребенка в возрасте до 18 лет, а также на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте до 24 лет.

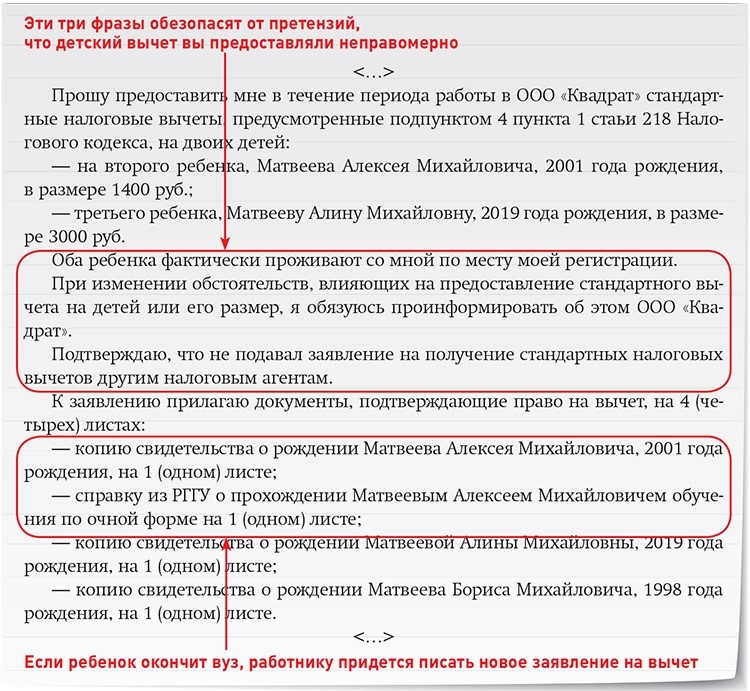

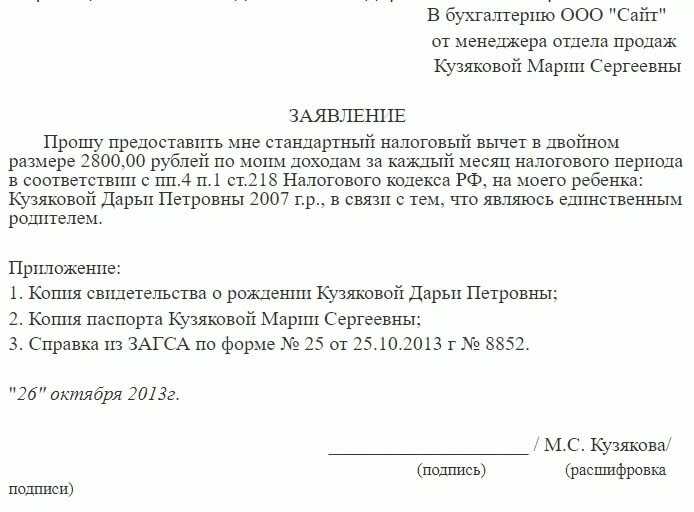

Для предоставления стандартного налогового вычета на ребенка требуется письменное заявление от родителя ребенка и документы, подтверждающие его право на налоговый вычет.

При этом НК РФ не содержит требований о ежегодном представлении заявления для получения стандартного налогового вычета на ребенка.

Это значит, что если налогоплательщика право на получение стандартного вычета на ребенка не прекратилось, то независимо от окончания налогового периода повторного представления заявления не требуется.

Вместе с тем если в заявлении указано, что работник просит предоставить налоговый вычет на ребенка только в определенном году, то для получения такого вычета в следующем году ему необходимо представить новое заявление.

Одним из подтверждающих документов для предоставления стандартного вычета на каждого учащегося очной формы обучения, аспиранта, ординатора, интерна, студента, курсанта в возрасте от 18 до 24 лет является справка из организации, осуществляющей образовательную деятельность, в которой указаны период и форма обучения ребенка.

Соответственно, при решении вопроса о периодичности представления справки следует исходить из того, что налоговый вычет предоставляется за период обучения ребенка (детей) в организации, осуществляющей образовательную деятельность.

Это значит, что если в справке указан весь период обучения ребенка, то ежегодное представление такого документа также не требуется.

Темы:

стандартный налоговый вычет, документальное оформление, налоговый вычет по ндфл, права работников, вычет на обучение

Рубрика:

Документальное оформление

, Налог на доходы физических лиц (НДФЛ)

Подписаться на комментарии

Отправить на почту

Печать

Написать комментарий

Для производителей спирта изменили форму и правила расчета мощности оборудования

Какие документы подтвердят расходы на электронный железнодорожный билет для работника

Правительство дополнило перечень премий, освобожденных от НДФЛ

ФНС объяснила, как формировать платежные поручения для уплаты НДФЛ и страховых взносов в 2023 году

Какой КБК нужно указывать в уведомлении об НДФЛ, удержанном с дивидендов нерезидента

Опросы

Исключение НДФЛ из ЕНС

Поддерживаете ли вы идею исключения НДФЛ из ЕНС?

Да, поддерживаю.

Нет, я против. Одно исключение повлечет за собой другие.

Что такое ЕНС?

Мероприятия

1 февраля – 15 мая 2023 года — Конкурс корпоративной автоматизации «1С:Проект года» 21 апреля 2023 года — Форум пользователей 1С:Документооборота | 1C:Лекторий: 20 апреля 2023 года (четверг, начало в 10:00) — Прослеживаемость зерна и продуктов переработки зерна в программах 1С 1C:Лекторий: 20 апреля 2022 года (четверг) — Актуализация ЕПСБУ в 2023 году на практических примерах в «1С:БГУ 8» (ред. 2). Серия 1С:Консалтинг для госсектора |

Все мероприятия

Настройка стандартных вычетов — Самоучитель 1С от компании SCLOUD

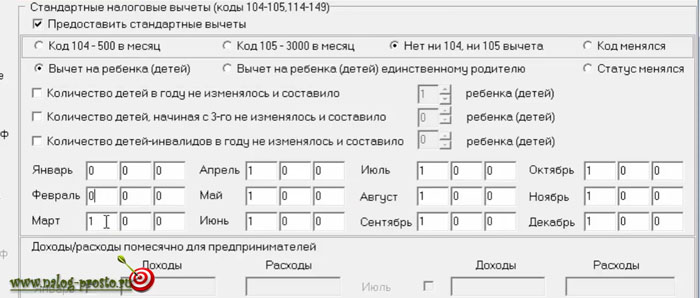

В учетной политике можно настроить способы исчисления стандартных вычетов. Для настройки вычетов необходимо в разделе Настройка

Для настройки вычетов необходимо в разделе Настройка

— Реквизиты организации — Учетная политика и другие настройки нажать на ссылку Учетная политика.

Установить применение налоговых вычетов в 1С ЗУП 8.3 можно по одному из вариантов.

- Нарастающим итогом – анализируются все вычеты и доходы за год. Если в течение некоторого периода у сотрудника нет дохода, но при этом не прекращаются трудовые отношения, то в момент появления дохода за все предыдущие периоды, в которых доход был нулевым, вычеты будут предоставлены. Но не более суммы появившегося дохода

- В пределах месячного дохода – анализируется доход за месяц, если нет дохода, нет и вычета.

Регистрация права на вычет в 1С ЗУП

Зарегистрировать право на вычет в 1С ЗУП 8.3 можно в разделе Налоги и взносы, далее Заявление на вычеты и выбрать Заявление на вычет по НДФЛ.

А также можно из карточки сотрудника перейти по гиперссылке Налог на доходы и выбрать ссылку Ввести новое заявление на стандартные вычеты.

Заполнение документа

- Сотрудник – заполняется автоматически, если вводить документ из справочника Сотрудники. Важно! Невозможно ввести несколько одинаковых вычетов на один период для одного человека, даже если он работает на нескольких должностях. Это контролируется в разрезе физических лиц.

- Месяц – месяц, с которого применяются вычеты

- Заполнить полагающиеся вычеты. В документе возможно оформить сразу вычет на детей в совокупности с личным вычетом или один из типов вычета.

Вычеты на детей

При оформлении вычетов на детей в 1С ЗУП 8.3, необходимо в документе установить флаг в поле Изменить вычеты на детей.

Заполнение документа

- Вычет – выбираем необходимый вычет из предложенного перечня.

В таблице отображается по строке код, а соседняя колонка автоматически заполняется расшифровкой вычета

В таблице отображается по строке код, а соседняя колонка автоматически заполняется расшифровкой вычета - Предоставляется по – указывается последний месяц года окончания вычета. Допустим, когда ребёнку исполняется 18 лет

- Документы – документ-основание для предоставления вычета, например, справка об обучении или свидетельство о рождении, а также заявление сотрудника.

- Размеры вычетов НДФЛ, предел доходов, а также дату, начиная с которой они действуют, можно посмотреть в регистре сведений Размер вычетов НДФЛ, воспользовавшись пунктом меню Все функции.

Личный вычет

Для оформления личного вычета в 1С ЗУП 8.3 необходимо установить галочку Изменить личный вычет и выбрать необходимый код вычета.

Важно! Льготные вычеты не зависят от доходов. И предоставляется только один максимальный вычет.

Также необходимо занести документы-подтверждения в поле Документ, подтверждающий право на личный вычет.

Стандартные вычеты при трудоустройстве не с начала года

Для правильного расчёта вычетов в 1С ЗУП 8.3 при трудоустройстве в середине или конце года, необходимо занести доходы с прежнего места работы.

Данные доходы вводятся из карточки сотрудника. Кадры

– Сотрудники – Налог на доходы – Доходы с предыдущего места работы.

Для каждого месяца с начала года и до трудоустройства внести налогооблагаемый доход по справке 2-НДФЛ.

Расчет НДФЛ с учетом стандартных вычетов в 1С ЗУП

При начислении заработной платы в 1С ЗУП 8.3 на вкладке НДФЛ автоматически отображаются все налоговые вычеты, которые применяются в месяце начисления. Более подробную информацию по расчёту можно посмотреть через ссылку Подробнее см. Регистр налогового учета по НДФЛ.

В данном регистре описывается какие стандартные вычеты положены сотруднику.

А также расчёт налоговой базы с учетом вычетов.

При превышении налогооблагаемой базы вычет на детей не применяется.

Важно! Сумму налогооблагаемого дохода можно посмотреть в реестре по НДФЛ, но при этом необходимо учитывать, что хотя в расчете не отображаются доходы с предыдущих мест работы, при расчёте вычетов, они участвуют и указываются в пункте 3.

Прекращение стандартных вычетов в 1С ЗУП 8.3

При увольнении работника в 1С ЗУП 8.3 необходимо ввести специальный документ Отмена стандартных вычетов НДФЛ. Данный документ можно создать из раздела Налоги и взносы

– Заявление на вычеты или из карточки сотрудника аналогично регистрации вычетов, только выбрав ссылку Прекратить предоставление всех стандартных вычетов.

Важно! Также документ Отмена стандартных вычетов НДФЛ необходимо ввести, если сотрудник написал заявление о прекращение вычетов, в связи с получением их на другом предприятии.

Заполнение документа

- При выборе сотрудника документ автоматически заполняется всеми имеющимися стандартными вычетами по сотруднику. Если создаётся из карточки сотрудника, документ автоматически полностью заполнен

- Необходимо установить только месяц, с которого прекращаются все стандартные вычеты.

Налоговые вычеты и кредиты для родителей с детьми-иждивенцами

Ваши дети могут быть полезными во время налогообложения; это не означает, что они будут сортировать ваши налоговые квитанции или пополнять ваш кофе, но эти очаровательные дети могут помочь вам претендовать на некоторые ценные налоговые льготы. IRS определяет иждивенца как квалифицированного ребенка или квалифицированного родственника, и оба они могут помочь вам сэкономить деньги на ваших налогах. В большинстве случаев ребенок может быть заявлен как иждивенец в год его рождения или усыновления.

В большинстве случаев ребенок может быть заявлен как иждивенец в год его рождения или усыновления.

Самый простой и точный способ узнать, кого вы можете указать в качестве иждивенца в своей налоговой декларации и на какие налоговые льготы и вычеты вы имеете право, — это начать подготавливать свои налоги онлайн бесплатно на eFile.com. Основываясь на ваших ответах на налоговые вопросы, мы определим, можете ли вы заявить это лицо как иждивенца, и найдем все налоговые вычеты и кредиты, на которые вы имеете право, чтобы вам не пришлось выполнять работу!

Зависимые кредиты в вашей налоговой декларации

Ниже приведены налоговые льготы, на которые может претендовать ваш иждивенец. Они рассчитываются по вашему возвращению, а не по доходу вашего иждивенца, если вы требуете их. Вы получаете эти кредиты, чтобы компенсировать свои налоговые обязательства (или причитающиеся налоги) и, возможно, получить возмещаемую часть обратно в качестве возмещения налога.

Если вы заявляете, что иждивенцы платят ваши налоги, может быть хорошей идеей удерживать меньше денег из вашей зарплаты, поскольку иждивенцы могут принести вам больше кредитов и отчислений. Вопрос в том, откуда вы знаете, что так много нужно утаить? Мы в eFile.com упростили задачу с помощью четырех уникальных калькуляторов W-4. Используйте эти инструменты, чтобы скорректировать свои удержания с помощью формы W-4 и сохранить больше денег в течение года. Это также позволит вам воспользоваться невозмещаемыми кредитами, которые вы иначе не получили бы, если бы удержали слишком много денег.

Если вы одиноки с иждивенцем или несколькими иждивенцами, вы можете проверить, соответствуете ли вы требованиям главы семьи. Воспользуйтесь этим бесплатным инструментом помощи главе домохозяйства и посмотрите, сможете ли вы получить его; вы можете подать заявление в качестве главы семьи, если в вашей налоговой декларации указано лицо, отвечающее требованиям, и вы оплачиваете как минимум половину расходов на содержание дома.

Налоговый кредит на детей 2022

Важно : Увеличенная налоговая льгота на детей на 2021 год претерпела некоторые изменения, чтобы помочь родителям получить дополнительную помощь в воспитании детей в 2021 году. Это включало увеличение суммы кредита, изменение возрастного порога и отмену требования о минимальном трудовом доходе. Авансовые платежи CTC и более высокие суммы не являются частью декларации за 2022 год . В 2022 году и во все остальные годы вам необходимо заработать не менее 2500 долларов США, чтобы претендовать на налоговый кредит на детей, и вы можете получить до 2000 долларов США на каждого иждивенца.

Если вы не получаете выгоду от полной суммы налогового кредита на детей (поскольку кредит больше, чем сумма подоходного налога, который вы должны за год), вы можете иметь право на возвращаемый налоговый кредит, известный как дополнительный налоговый кредит на детей . Проще говоря, вы можете иметь право на возврат 1400 долларов США за каждого отвечающего требованиям ребенка по возвращении.

Налоговая подсказка eFile : Воспользуйтесь нашим БЕСПЛАТНЫМ налоговым инструментом «CHILDucator» Налоговый кредит на детей, чтобы узнать, имеете ли вы право претендовать на Налоговый кредит на детей в своей налоговой декларации.

Кредит для других иждивенцев

Иждивенцы, которые не соответствуют требованиям для получения Налогового кредита на детей, могут по-прежнему иметь право на получение вами Кредита для других иждивенцев. Это невозмещаемый налоговый кредит в размере до 500 долларов США на человека, отвечающего установленным требованиям, который может компенсировать ваши причитающиеся налоги. Квалифицируемый иждивенец должен быть гражданином США, гражданином США или иностранцем-резидентом США.

eFile Tax Tip : воспользуйтесь нашим БЕСПЛАТНЫМ инструментом RELucator для квалифицированного родственника, чтобы узнать, имеете ли вы право претендовать на кредит для других иждивенцев в вашей налоговой декларации.

Налоговый кредит на детей и иждивенцев

Вы можете получить невозмещаемый кредит на уход за детьми и иждивенцами, если вы платите кому-то за уход за вашим ребенком или детьми в возрасте до 13 лет, чтобы вы могли работать или искать работу. Кредит зависит от вашего годового дохода и количества детей и может составлять до 2100 долларов. Когда вы подготовите налоги на eFile.com, добавьте свои льготы по уходу за иждивенцами, и кредит будет добавлен к вашей декларации с формой 2441, если применимо.

Налоговая скидка на заработанный доход (EITC)

Налоговый кредит на заработанный доход (EITC) — это полностью возмещаемый налоговый кредит для людей с низким доходом, которые работают и получают доход от заработной платы, самозанятости или сельского хозяйства. EITC уменьшает сумму налога, которую вы должны уплатить, а также может вернуть вам налог. Если у вас есть один или несколько иждивенцев, вы увидите более высокую сумму для каждого иждивенца в зависимости от вашего дохода.

Воспользуйтесь нашим БЕСПЛАТНЫМ инструментом «EICucator» Налоговый кредит на заработанный доход, чтобы узнать, имеете ли вы право претендовать на налоговый кредит EIC в своей налоговой декларации и какой размер вашего кредита может быть.

Примечание: KIK 2021 претерпел некоторые изменения, чтобы предоставить плательщикам единого налога, не имеющим иждивенцев, более выгодный кредит. EITC 2022 вернулся к нормальным квалификациям и сумме .

Налоговый кредит на усыновление

Возможно, вы сможете получить невозмещаемый налоговый кредит на усыновление для покрытия квалификационных расходов, которые вы заплатили за усыновление ребенка. Максимальный кредит на усыновление для 2022 Returns составляет 14 890 долларов США на ребенка по сравнению с 14 440 долларов США в 2021 году. Эти расходы включают сборы за усыновление, гонорары адвокатов, судебные издержки, дорожные расходы (включая проживание и питание вдали от дома) и другие расходы, непосредственно связанные с усыновлением. принятие. Когда вы готовите и подаете налоговую декларацию на eFile.com, вы можете указать свои расходы на усыновление, и мы автоматически подготовим и сообщим о вашем налоговом кредите на усыновление 9Форма 0009 8839 — eFileIT. Если вы подаете заявку на получение кредита на усыновление и вам необходимо включить документы, связанные с усыновлением, вы можете распечатать свою декларацию из своей учетной записи eFile.com и отправить ее по почте вместе со своими документами.

принятие. Когда вы готовите и подаете налоговую декларацию на eFile.com, вы можете указать свои расходы на усыновление, и мы автоматически подготовим и сообщим о вашем налоговом кредите на усыновление 9Форма 0009 8839 — eFileIT. Если вы подаете заявку на получение кредита на усыновление и вам необходимо включить документы, связанные с усыновлением, вы можете распечатать свою декларацию из своей учетной записи eFile.com и отправить ее по почте вместе со своими документами.

Кредит на образование American Opportunity

К сожалению, не так много кредитов или вычетов для пожилых иждивенцев, таких как студенты колледжей. Если вы заявляете, что ваш ребенок-иждивенец в возрасте до 24 лет посещает школу на дневном отделении, вы имеете право на один из нескольких вариантов. Это налоговые льготы, которые, если ваш учащийся-иждивенец не претендует на них самостоятельно, могут быть заявлены в вашей налоговой декларации.

Вы можете претендовать на Американский кредит возможностей, если ваш ребенок учится в первые четыре года обучения в средней школе. Максимальная сумма, на которую вы можете претендовать, составляет 2500 долларов США на одного учащегося, отвечающего требованиям, в год, и кредит подлежит возврату в размере 40%. Это самый выгодный кредит на расходы на образование, который может помочь компенсировать многие расходы на обучение по найму. Кредит рассчитывается для вас на eFile.com, а возмещаемая часть включается в возврат налога.

Максимальная сумма, на которую вы можете претендовать, составляет 2500 долларов США на одного учащегося, отвечающего требованиям, в год, и кредит подлежит возврату в размере 40%. Это самый выгодный кредит на расходы на образование, который может помочь компенсировать многие расходы на обучение по найму. Кредит рассчитывается для вас на eFile.com, а возмещаемая часть включается в возврат налога.

Кредит на обучение в течение всей жизни

Если ваш иждивенец не соответствует требованиям для получения American Opportunity Credit, потому что он или она уже окончили четыре года средней школы, вы можете претендовать на Lifetime Learning Credit. Сумма кредита составляет 20% от первых 10 000 долларов США от совокупной платы за обучение после окончания средней школы и сборов, которые вы заплатили за своего ребенка-иждивенца, и не подлежит возврату. Общая сумма в год (не на ребенка) не должна превышать 2000 долларов. Хотя вы не можете претендовать на оба налоговых кредита на образование для одного учащегося, вы можете претендовать на один из налоговых кредитов для одного учащегося и другой кредит для другого учащегося.

Налоговые вычеты по требованию с иждивенцами

Налоговые вычеты работают иначе, чем налоговые льготы. Они оба, однако, служат для снижения ваших налоговых обязательств и увеличения вашего возмещения. Когда вы подготовите и подадите декларацию на eFile.com, мы обнаружим все вычеты, которые вы можете потребовать в своей декларации, когда вы подаете ее с одним или несколькими квалифицированными иждивенцами.

Проценты по студенческой ссуде Вычет налога на образование

Вы можете подать заявку на вычет процентов по студенческой ссуде в отношении процентов, выплаченных по квалифицированной студенческой ссуде, даже если вы решите подать заявку на получение студенческой налоговой льготы. Если вы решите потребовать вычет, вы можете уменьшить свой налогооблагаемый доход на сумму до 2500 долларов США процентов по студенческому кредиту, которые вы заплатили за своего ребенка-иждивенца. Вам не нужно детализировать свои отчисления, чтобы заявить об этом, поскольку вычет процентов по студенческому кредиту является надстрочным вычетом.

Примечание : Срок действия вычета платы за обучение и сборов истек; Вместо этого IRS повысило квалификацию кредита на непрерывное обучение, чтобы больше людей могли претендовать на него.

Стандартный вычет и глава семьи

Статус подачи налоговой декларации одиноким человеком или главой семьи (HOH) оказывает прямое влияние на стандартную сумму вычета, на которую вы будете иметь право. Вам не нужно беспокоиться о сумме, поскольку она будет применена на основе вашего статуса подачи налоговым приложением eFile.com, когда вы подготовите и подадите свои налоги в электронном виде.

eFile Tax Tip : Используйте наш БЕСПЛАТНЫЙ инструмент «HOHucator» для расчета налога на семью, чтобы узнать, соответствуете ли вы требованиям главы семьи как единого налогоплательщика.

Зависимый доход

Имейте в виду, что, даже если вы можете заявить, что вы являетесь иждивенцем в своей налоговой декларации, вы не заявляете о каком-либо доходе, который они заработали от работы. Если у вашего иждивенца есть доход, от него может потребоваться подать налоговую декларацию. В этом случае вы не сможете объявить это лицо иждивенцем по разным причинам:

Если у вашего иждивенца есть доход, от него может потребоваться подать налоговую декларацию. В этом случае вы не сможете объявить это лицо иждивенцем по разным причинам:

- Общий заработанный доход

- Статус подачи

- Возраст

- Сумма поддержки, которую вы предоставили своему иждивенцу в течение налогового года.

Тем не менее, вы можете заявить, что это лицо является квалифицированным родственником IRS, исходя из вышеперечисленных факторов (ограничения и квалификации различаются).

Посмотрите, как иждивенец подает налоговую декларацию.

Зависимый инвестиционный доход

Однако, по данным IRS, вы можете иметь право включать инвестиционный доход вашего иждивенца в налоговую декларацию. Ваш иждивенец не будет обязан подавать налоговую декларацию, если вы решите это сделать. Это можно сделать, если выполняются следующие условия:

- Иждивенцу было меньше 19 лет (или меньше 24 лет, если он или она учился на дневном отделении) на конец налогового года.

- Общий валовой доход иждивенцев составлял менее 10 000 долларов США.

- Зависимый доход состоит только из дивидендов и процентов (включая распределение прироста капитала и дивиденды Постоянного фонда Аляски.

- Иждивенец не подал совместную декларацию за налоговый год.

- Ваш ребенок должен подать декларацию (если только вы не имеете права включать доход ребенка в свою декларацию).

- В соответствии с дополнительными правилами удержания федерального подоходного налога с дохода вашего иждивенца не удерживался.

- Расчетный налоговый платеж за год не производился, и переплата за предыдущий год (или из любой измененной декларации) не применялась к текущему налоговому году на имя иждивенца и номер социального страхования.

- Вы являетесь родителем, чья налоговая декларация должна использоваться при применении специальных налоговых правил для детей.

Если единственным доходом вашего иждивенца является доход от инвестиций и он составляет менее 11 000 долларов США, вы можете включить его в свой доход.

Чтобы подать заявку на включение дохода от инвестиций вашего ребенка в налоговую декларацию, при подготовке декларации на eFile.com вы можете заполнить форму 8814, Parents’ Election To Report Child’s Interest and Dividends и eFileIT вместе с декларацией. . Обратите внимание, что если вы решите включить доход от инвестиций вашего ребенка в налоговую декларацию, ваша налоговая ставка может увеличиться (по сравнению с подачей отдельной декларации для вашего ребенка), и вы не сможете претендовать на определенные вычеты (например, постатейные вычеты).

Однако при определенных обстоятельствах доход от инвестиций ребенка может облагаться налогом по вашей налоговой ставке (как родителя), если все применяются следующие факторы:

- Инвестиционный доход вашего ребенка составил более 2 200 долларов США за весь налоговый год, но менее 11 000 долларов США,

- Ваш ребенок должен подать налоговую декларацию,

- Ваш ребенок:

- До 18 лет на конец года,

- До 18 лет на конец года и не имели заработанного дохода, превышающего половину его или ее поддержки, ИЛИ

- Студент дневной формы обучения в возрасте от 18 до 24 лет на конец налогового года и не имел заработанного дохода, превышающего половину его или ее содержания.

- По крайней мере, один из родителей ребенка был жив на конец года, и

- Ребенок не подал совместную декларацию за налоговый год.

Если все вышеперечисленные факторы применимы к ребенку с доходом от инвестиций и , вы не хотите или не можете включить доход в свою налоговую декларацию, форму 8615 , Налог на некоторых детей, имеющих доход от инвестиций Более 2200 долларов США – eFileIT – необходимо заполнить и приложить к налоговой декларации вашего ребенка.

См. более подробную информацию о доходах иждивенцев и требованиях к подаче документов.

Вычет по медицинскому страхованию для детей самозанятых лиц

Если вы работали не по найму (например, индивидуальный предприниматель или независимый подрядчик) и платили за медицинское страхование, вы можете иметь возможность вычесть любые страховые взносы, которые вы заплатили за страхование любого вашего ребенка, которому на момент регистрации не исполнилось 26 лет. конце года, даже если ребенок не был вашим иждивенцем.

конце года, даже если ребенок не был вашим иждивенцем.

Чтобы иметь право на вычет, одно из следующих утверждений должно относиться к вам:

- Вы работали не по найму и имели чистую прибыль за налоговый год, указанную в Приложении C (Прибыль или убытки от бизнеса) или Приложении F (Прибыль или убытки от сельского хозяйства).

- Вы были партнером с чистым доходом от самозанятости за налоговый год, указанный в Приложении K-1 (Доля партнера в доходе, вычеты, кредиты и т. д.), в графе 14, код A. Эта таблица предназначена для формы 1065 ( Возврат дохода от партнерства в США).

- Вы использовали один из дополнительных методов для расчета чистой прибыли от самозанятости по Графику SE (налог на самозанятость).

- Вы получали заработную плату от корпорации S, в которой вы были акционером более 2% (взносы по медицинскому страхованию, уплаченные или возмещенные корпорацией S, показаны как заработная плата в Форме W-2, Отчет о заработной плате и налогах).

План страхования должен быть установлен под ваш бизнес. В качестве альтернативы его можно было бы рассмотреть для создания, как указано в следующих заявлениях:

- Если вы работаете не по найму и подаете Форму C или F, полис может быть оформлен либо на имя компании, либо на ваше имя.

- Для партнеров политика может быть либо на имя партнерства, либо на имя партнера. Вы можете платить страховые взносы самостоятельно или ваше партнерство может платить их и указывать суммы в Приложении K-1 (для формы 1065) в качестве гарантированных платежей, которые должны быть включены в ваш общий валовой доход. Однако, если полис оформлен на ваше имя и вы платили страховые взносы самостоятельно, партнерство должно возместить вам расходы и указать суммы страховых взносов в Приложении K-1 (форма 1065) в качестве гарантированных платежей, которые должны быть включены в ваш общий валовой доход. В противном случае план страхования не будет считаться установленным для вашего бизнеса.

- Для акционеров с более чем 2% полис может быть оформлен либо на имя корпорации S, либо на имя акционера. Вы можете платить страховые взносы самостоятельно или ваша корпорация S может платить их и указывать суммы в форме W-2 как заработную плату, которая будет включена в ваш общий доход. Однако, если полис оформлен на ваше имя и вы платили страховые взносы самостоятельно, корпорация S должна возместить вам расходы и указать суммы в форме W-2 как заработную плату, которая должна быть включена в ваш общий доход. В противном случае план страхования не будет считаться установленным для вашего бизнеса.

Страховые взносы Medicare, которые вы добровольно уплатили для получения страховки на свое имя, аналогичной квалификационному частному медицинскому страхованию, могут быть использованы для расчета вычета по медицинскому страхованию самозанятых. Если вы ранее подавали декларации без использования страховых взносов Medicare для расчета вычета, вы можете подать налоговые поправки, чтобы повторить вычет. Однако суммы, выплаченные за медицинское страхование из пенсионных выплат, которые не облагались налогом, поскольку вы являетесь сотрудником службы общественной безопасности на пенсии, не могут использоваться для расчета вычета.

Однако суммы, выплаченные за медицинское страхование из пенсионных выплат, которые не облагались налогом, поскольку вы являетесь сотрудником службы общественной безопасности на пенсии, не могут использоваться для расчета вычета.

2021 Налоговый вычет на детей, кредит на иждивенцев

Увеличенный налоговый кредит на детей и авансовые платежи CTC составили только для налоговых деклараций за 2021 год . Следующее предназначено только для информационных целей:

Авансовый налоговый кредит на детей на 2021 год или AdvCTC в рамках Закона об Американском плане спасения представлял собой возвращаемый налоговый кредит. Это был авансовый платеж налогового кредита, на получение которого вы имели право в своей налоговой декларации за 2021 год, выданной в течение 2021 года.

- Сумма налогового кредита увеличилась для многих соответствующих требованиям налогоплательщиков, что дает родителям или опекунам до 3600 долларов США на ребенка.

- В отличие от обычного налогового вычета на детей, в 2021 году не существовало требований к налогооблагаемому доходу, чтобы иметь право претендовать на авансовый налоговый вычет на детей . Авансовый налоговый вычет на детей для отвечающих требованиям детей был полностью возмещаемым кредитом. Будучи гражданином США с адресом проживания в США не менее половины 2021 года, вы можете воспользоваться кредитом, даже если вы не должны платить налоги или получать доход.

- Квалифицированные получатели имели возможность получать ежемесячные прямые выплаты в рамках Налогового кредита на детей от IRS в течение 2021 года до подачи налоговой декларации за 2021 год.

- Эти авансовые платежи не были уменьшены или зачтены в счет просроченных налогов или других федеральных/государственных долгов, которые должны были иметь налогоплательщики или их супруги, но они не были освобождены от ареста. Однако они подлежали зачету налоговой задолженности, если / когда они были заявлены в декларации за 2021 год в качестве возмещения налога.

Возможно, вы сможете получить налоговый вычет на детей для каждого из ваших детей в возрасте до 18 лет только в 2021 году. Этот кредит был предназначен для компенсации расходов на воспитание детей. Максимальная сумма, которую вы можете получить на каждого ребенка, составляла 3000 долларов США на ребенка в возрасте от шести до 18 лет и 3600 долларов США на детей в возрасте до шести лет в 2021 налоговом году.

Кроме того, для возвращения 2021 года Закон об Американском плане спасения сделал кредит на уход за детьми и иждивенцами значительно более щедрым: до 4000 долларов США на некоторые или все расходы, которые вы заплатили воспитателю за одного человека, отвечающего требованиям, и 8000 долларов США за двух или более человек, отвечающих требованиям. лица и потенциально подлежит возмещению, поэтому вам, возможно, не придется платить налоги, чтобы получить кредит (при условии, что вы соответствуете другим требованиям).

Если вам все еще нужно подать декларацию за 2021 год, см. здесь формы за 2021 год, которые вы можете подготовить вручную и отправить по почте в IRS для подачи.

здесь формы за 2021 год, которые вы можете подготовить вручную и отправить по почте в IRS для подачи.

TurboTax ® является зарегистрированным товарным знаком Intuit, Inc.

.

H&R Block ® является зарегистрированным товарным знаком HRB Innovations, Inc.

2022-2023 Налоговый кредит на детей: требования, как получить

Вы для нас на первом месте.

Каждый раз.

Мы считаем, что каждый должен иметь возможность уверенно принимать финансовые решения. И хотя на нашем сайте представлены не все компании или финансовые продукты, доступные на рынке, мы гордимся тем, что рекомендации, которые мы предлагаем, информация, которую мы предоставляем, и инструменты, которые мы создаем, являются объективными, независимыми, простыми и бесплатными.

Так как же мы делаем деньги? Наши партнеры компенсируют нам. Это может повлиять на то, какие продукты мы рассматриваем и о чем пишем (и где эти продукты появляются на сайте), но это никоим образом не влияет на наши рекомендации или советы, которые основаны на тысячах часов исследований. Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Наши партнеры не могут платить нам за предоставление положительных отзывов о своих продуктах или услугах. Вот список наших партнеров.

Налогоплательщики могут иметь право на получение кредита в размере до 2000 долларов США, из которых 1500 долларов США могут подлежать возврату.

By

Сабрина Пэрис

Сабрина Пэрис

Специалист по управлению контентом | Налоги, инвестиции

Сабрина Пэрис — специалист по управлению контентом в команде по налогам и инвестициям. Ее предыдущий опыт включает пять лет работы менеджером проектов, редактором и помощником редактора в академических и учебных изданиях. Она написала несколько научно-популярных книг для молодежи на такие темы, как психическое здоровье и социальная справедливость. Она живет в Бруклине, Нью-Йорк.

Подробнее

и

Тина Орем

Тина Орем

Помощник главного редактора | Налоги, малый бизнес, выход на пенсию и планирование имущества

Тина Орем — редактор NerdWallet. Прежде чем стать редактором, она занималась малым бизнесом и налогами в NerdWallet. Она была финансовым писателем и редактором более 15 лет, и у нее есть степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования. Ранее она была финансовым аналитиком и финансовым директором нескольких государственных и частных компаний. Работы Тины появились в различных местных и национальных СМИ.

Прежде чем стать редактором, она занималась малым бизнесом и налогами в NerdWallet. Она была финансовым писателем и редактором более 15 лет, и у нее есть степень в области финансов, а также степень магистра журналистики и степень магистра делового администрирования. Ранее она была финансовым аналитиком и финансовым директором нескольких государственных и частных компаний. Работы Тины появились в различных местных и национальных СМИ.

Подробнее

Обновлено

Под редакцией Arielle O’Shea

Arielle O’Shea

Ведущий редактор | Пенсионное планирование, управление инвестициями, инвестиционные счета

Ариэль О’Ши возглавляет команду по инвестициям и налогам в NerdWallet. Она занимается личными финансами и инвестициями более 15 лет и до того, как стать ответственным редактором, была старшим писателем и представителем NerdWallet. Ранее она была исследователем и репортером у ведущего журналиста и писателя по личным финансам Жана Чацки, в эту роль входила разработка программ финансового образования, интервьюирование экспертов в предметной области и помощь в создании теле- и радиосегментов. Ариэль появлялась в шоу «Сегодня», NBC News и ABC «World News Tonight», а также цитировалась в национальных изданиях, включая The New York Times, MarketWatch и Bloomberg News. Она живет в Шарлоттсвилле, штат Вирджиния.

Ранее она была исследователем и репортером у ведущего журналиста и писателя по личным финансам Жана Чацки, в эту роль входила разработка программ финансового образования, интервьюирование экспертов в предметной области и помощь в создании теле- и радиосегментов. Ариэль появлялась в шоу «Сегодня», NBC News и ABC «World News Tonight», а также цитировалась в национальных изданиях, включая The New York Times, MarketWatch и Bloomberg News. Она живет в Шарлоттсвилле, штат Вирджиния.

Многие или все продукты, представленные здесь, получены от наших партнеров, которые выплачивают нам компенсацию. Это влияет на то, о каких продуктах мы пишем, где и как продукт появляется на странице. Однако это не влияет на наши оценки. Наши мнения являются нашими собственными. Вот список наших партнеров и вот как мы зарабатываем деньги.

Ботанические блюда на вынос

Для налоговых деклараций, поданных в 2023 году, налоговый кредит на детей составляет до 2000 долларов США на каждого иждивенца в возрасте до 17 лет.

0003

0003Кредит подлежит частичному возврату. Некоторые налогоплательщики могут иметь право на возмещение до 1500 долларов США.

Сумма кредита уменьшается, если ваш модифицированный скорректированный валовой доход превышает 400 000 долларов США (состоящие в браке, подающие совместную декларацию) или 200 000 долларов США (все остальные податели).

Налоговый вычет на детей — это федеральная налоговая льгота, которая играет важную роль в оказании финансовой поддержки американским налогоплательщикам с детьми. Люди с детьми в возрасте до 17 лет могут иметь право претендовать на налоговый кредит в размере до 2000 долларов США на каждого иждивенца при подаче налоговой декларации за 2022 год в 2023 году. 1500 долларов США из этого кредита могут быть возвращены

Мы расскажем, кто соответствует требованиям, как подать заявку и сколько вы можете получить на ребенка.

Что такое налоговый кредит на детей?

Налоговый вычет на детей, обычно называемый CTC, — это налоговый вычет, предоставляемый налогоплательщикам, имеющим на иждивении детей в возрасте до 17 лет. Чтобы получить вычет при подаче налоговой декларации, вы должны доказать в IRS что вы и ваш ребенок соответствуете определенным критериям.

Чтобы получить вычет при подаче налоговой декларации, вы должны доказать в IRS что вы и ваш ребенок соответствуете определенным критериям.

Налоговая служба

. Налоговый вычет на ребенка.

Просмотреть все источники

Вам также необходимо будет показать, что ваш доход падает ниже определенного порога, поскольку кредит постепенно прекращается после достижения определенного предела. Если ваш измененный скорректированный валовой доход превышает потолок, сумма кредита, которую вы получаете, может быть меньше, или вы можете вообще не соответствовать требованиям.

Кто имеет право на налоговый вычет на детей?

Налогоплательщики могут претендовать на налоговый вычет на детей за 2022 налоговый год при подаче налоговых деклараций в 2023 году. Как правило, вам и вашему соответствующему ребенку необходимо пройти семь «тестов».

Возраст: Ваш ребенок должен быть моложе 17 лет на конец 2022 года.

сводный брат, сводная сестра, сводный брат, сводная сестра или потомок любого из этих людей (например, внук, племянница или племянник).

сводный брат, сводная сестра, сводный брат, сводная сестра или потомок любого из этих людей (например, внук, племянница или племянник).Статус иждивенца: Вы должны иметь возможность надлежащим образом оформить ребенка как иждивенца. Ребенок также не может подать совместную налоговую декларацию, если только он не подаст ее с требованием возмещения удержанного подоходного налога или уплаченного расчетного налога.

Место жительства: ребенок, на которого вы претендуете, должен проживать с вами не менее полугода (есть некоторые исключения из этого правила).

Финансовая поддержка: Вы должны выплачивать не менее половины средств на содержание ребенка в течение последнего года. Другими словами, если ваш квалифицированный ребенок обеспечивал себя в финансовом отношении более шести месяцев, он, скорее всего, считается неквалифицированным.

Гражданство: Согласно IRS, ваш ребенок должен быть «гражданином США, гражданином США или иностранцем-резидентом США» и иметь действительный номер социального страхования.

Доход: родители или опекуны, претендующие на кредит, также обычно не могут превышать определенные требования к доходу. В зависимости от того, насколько ваш доход превышает этот порог, кредит постепенно уменьшается, пока он не будет устранен.

Налоговое планирование стало проще

Еще есть время правильно рассчитаться с налогами с помощью Harness Tax.

Visit Harness Tax

Сколько составляет налоговый вычет на детей в 2022 году?

В 2022 налоговом году CTC составляет 2000 долларов США на каждого ребенка-иждивенца, отвечающего требованиям, если ваш модифицированный скорректированный валовой доход составляет 400 000 долларов США или меньше (состоящие в браке, подающие совместную декларацию) или 200 000 долларов США или меньше (все остальные податели). Если ваш MAGI превышает эти пределы, сумма вашего кредита будет уменьшена на 50 долларов США за каждую 1000 долларов дохода, превышающую порог, до тех пор, пока он не будет устранен.

CTC также является частично возмещаемым налоговым кредитом; то есть это может уменьшить ваш налоговый счет в соотношении доллар к доллару, и вы можете подать заявку на возврат налога в размере до 1500 долларов за все, что осталось. Эта частично возмещаемая часть называется IRS «дополнительным налоговым кредитом на детей».

Как получить налоговый вычет на детей в 2023 году

Вы можете запросить налоговый вычет на детей в 2022 году в федеральной налоговой декларации (форма 1040 или 1040-SR), которую вы подаете до 18 апреля 2023 года. для заполнения Приложения 8812 («Кредиты для отвечающих требованиям детей и других иждивенцев»), которое подается вместе с вашей формой 1040. Эта таблица поможет вам рассчитать сумму налогового кредита на ребенка и, если применимо, какую часть частичного возмещения вы можете получить. в состоянии требовать.

Самое качественное налоговое программное обеспечение поможет вам получить налоговый вычет на ребенка с помощью ряда вопросов на собеседовании, упрощая процесс и даже автоматически заполняя формы от вашего имени. Если ваш доход падает ниже определенного порога, вы также можете получить бесплатное налоговое программное обеспечение через бесплатный файл IRS.

Если ваш доход падает ниже определенного порога, вы также можете получить бесплатное налоговое программное обеспечение через бесплатный файл IRS.

Когда ожидать возмещения CTC

Согласно агентству, первые заявители, выбравшие прямой депозит в качестве метода возврата, подавшие электронную декларацию и подавшие безошибочную декларацию, должны были получить возврат средств на свои счета в конце февраля. Если вы хотите проверить статус вашего возврата, вы можете использовать инструмент агентства «Где мой возврат».

Налоговая служба

. Когда ожидать возмещения, если вы подали заявку на получение налогового кредита за заработанный доход или дополнительного налогового кредита на детей.

Просмотреть все источники

Последствия ошибки в налоговом кредите на ребенка

Ошибка в вашей налоговой форме может привести к задержке вашего возмещения или части налогового кредита на ребенка в вашем возмещении. В некоторых случаях это также может означать, что IRS может полностью отказать в кредите.

В некоторых случаях это также может означать, что IRS может полностью отказать в кредите.

Если IRS отклоняет ваше требование CTC:

Вы должны вернуть любую сумму CTC, выплаченную вам по ошибке, плюс проценты.

Возможно, вам потребуется заполнить форму 8862 «Информация для получения определенных кредитов после отказа», прежде чем вы сможете снова потребовать CTC.

Если IRS решит, что ваше заявление на получение кредита является ошибочным, вам может грозить штраф в размере до 20% от заявленной суммы кредита.

Налоговые льготы штата на детей

В дополнение к федеральной налоговой льготе на детей несколько штатов, включая Калифорнию, Нью-Йорк и Массачусетс, также предлагают свои собственные CTC на уровне штата, которые вы можете запросить при подаче заявления. ваше состояние возвращается. Посетите веб-сайт налогового департамента вашего штата для получения более подробной информации.

Налоговый кредит на детей и кредит на уход за детьми и иждивенцами

Несмотря на схожее звучание, налоговый кредит на детей и кредит на уход за детьми и иждивенцами — это не одно и то же. Налоговый кредит на детей является налоговым стимулом для людей с детьми, в то время как кредит по уходу за детьми и иждивенцами является еще одним налоговым кредитом для работающих родителей или опекунов, предназначенным для компенсации расходов, таких как дневной лагерь или послешкольный уход. Оба кредита имеют разные правила и квалификации.

Что такое кредит для других иждивенцев?

Если ваш ребенок или родственник, за которым вы ухаживаете, не совсем соответствует критериям CTC, но вы можете заявить их в качестве иждивенцев, вы можете иметь право на невозмещаемый кредит в размере 500 долларов США, называемый «кредитом для других иждивенцев». » У IRS есть инструмент, который может помочь вам определить, соответствует ли ваш иждивенец требованиям.

Налоговая служба

. Имеет ли мой ребенок/иждивенец право на получение налогового кредита на ребенка или кредита на других иждивенцев?

По состоянию на 14 марта 2023 г.

Просмотреть все источники

История налогового вычета на детей

Как и другие налоговые вычеты, CTC претерпела свою долю изменений на протяжении многих лет. В 2017 году Закон о сокращении налогов и занятости, или TCJA, установил конкретные параметры для получения кредита, которые будут действовать с 2018 по 2025 налоговые годы. Однако Закон об американском плане спасения от 2021 года (законопроект о помощи коронавирусу) временно изменил кредит на 2021 налоговый год, что вызвало некоторую путаницу в отношении того, какие изменения являются постоянными.

Вот краткая хронология его истории.

1997: Впервые введен в качестве невозвратного кредита в размере 500 долларов США в соответствии с Законом об освобождении от налогов.

2001: Размер кредита увеличен до 1000 долларов на каждого иждивенца и частично подлежит возмещению в соответствии с Законом об экономическом росте и налоговых льготах.

2017: TCJA внес несколько изменений в кредит, вступивших в силу с 2018 по 2025 год. Это включало увеличение потолка кредита до 2000 долларов США на каждого иждивенца, установление нового порога дохода для квалификации и обеспечение того, чтобы частично возмещаемая часть кредита с поправкой на инфляцию каждого налогового года.

2021: Закон об американском плане спасения внес несколько временных изменений в кредит только для 2021 налогового года. Это включало расширение кредита до максимальной суммы в 3600 долларов на ребенка, отвечающего требованиям, разрешение 17-летним подросткам иметь право на получение кредита и возможность полного возмещения кредита. И впервые в истории США многие налогоплательщики также получили половину кредита в качестве авансовых ежемесячных платежей с июля по декабрь 2021 года.

установленный TCJA, включая ограничение в 2000 долларов на каждого ребенка, отвечающего требованиям.

установленный TCJA, включая ограничение в 2000 долларов на каждого ребенка, отвечающего требованиям.

Часто задаваемые вопросы

Включает ли налоговый кредит на детей авансовые платежи в этом году?

Закон об Американском плане спасения внес несколько временных изменений в кредит на 2021 налоговый год, включая выдачу набора авансовых платежей с июля по декабрь 2021 года. Это усовершенствование не было перенесено на этот налоговый год.

Облагается ли налогом налоговый кредит на детей?

Нет. Это частично возмещаемый налоговый кредит. Это означает, что он может снизить ваш налоговый счет на сумму кредита, и если у вас нет обязательств, вы можете получить часть кредита обратно в виде возмещения.

Является ли налоговая льгота на детей тем же, что и льгота по уходу за детьми и иждивенцами?

Нет. Это еще один вид налоговой льготы для налогоплательщиков с детьми или иждивенцами. Кредит на уход за детьми и иждивенцами покрывает процент расходов, которые вы понесли на уход — например, на дневной уход, определенные типы лагеря или няни — чтобы вы могли работать или искать работу.