Как рассчитать декретные выплаты в 2021 году калькулятор онлайн: Онлайн калькулятор декретных | Расчет декретных выплат в 2020 году — Контур.Бухгалтерия — СКБ Контур

Онлайн калькулятор декретных | Расчет декретных выплат в 2020 году — Контур.Бухгалтерия — СКБ Контур

Декретные выплаты — это единовременное пособие, которое будущая мама получает при уходе на больничный по беременности и родам. Чтобы их рассчитать, нужно знать средний размер заработка сотрудницы за 24 месяца, которые предшествовали календарному году ухода в декрет. Также важно учесть периоды временной нетрудоспособности, предыдущие декретные отпуска и другие нюансы.

Декретный калькулятор от Контур.Бухгалтерии поможет рассчитать сумму декретных выплат, а также ежемесячное пособие по уходу за ребенком до 1,5 лет. В вычислениях учитываются все актуальные правила и даются пояснения. Калькулятором можно пользоваться бесплатно.

Выберите пособие для расчета, введите свои данные. Калькулятор автоматически определит сумму с учетом всех ограничений и отрегулирует ее, если сумма пособия окажется меньше или больше установленного минимума/максимума. Если нужно, воспользуйтесь подсказками и ссылками на законодательные акты.

Как работает калькулятор

Калькулятор рассчитает декретное пособие и ежемесячное пособие по уходу за ребенком до 1,5 лет в три шага.

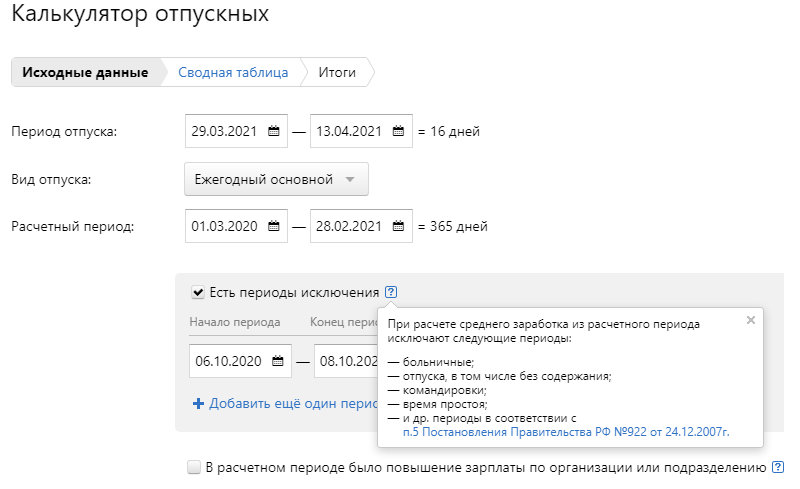

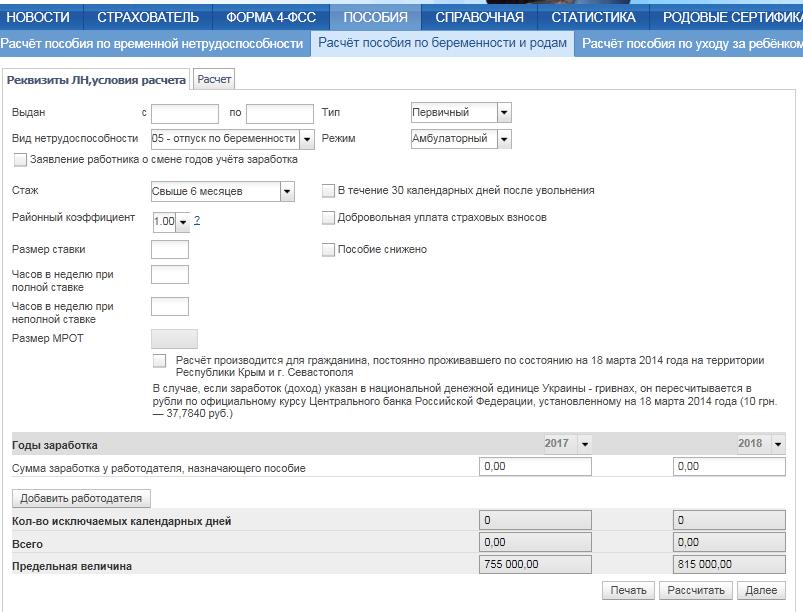

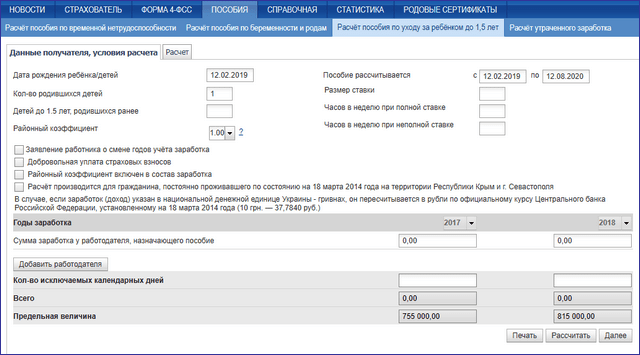

- Для расчета декретных укажите данные из больничного листа, который сотрудница получила по месту наблюдения беременности на сроке 30 или 28 недель. Для расчета пособия по уходу за ребенком до 1,5 лет внесите данные о ребенке. Порядок выплат, установленный в 2013 году, обязывает нас исключать из двух расчетных лет периоды временной нетрудоспособности: их нужно указать в калькуляторе, если они были.

- Укажите заработок за 24 расчетных месяца, районный коэффициент (если есть) и другие параметры, которые запросит калькулятор. Если трудовой стаж сотрудницы меньше полугода, система сама внесет корректировку в расчеты.

- На третьем шаге калькулятор предложит итоговый расчет пособия с пояснениями.

Калькулятор расчета декретных является частью бухгалтерского сервиса Контур.Бухгалтерия. У нас есть еще много легких расчетов для сложных вещей. Вы сможете быстро рассчитывать отпускные, пособия, командировочные и больничные, начислять зарплату и вести учет сотрудников, готовить отчетность по сотрудникам в ПФР, ФСС и ФНС.

Вы сможете быстро рассчитывать отпускные, пособия, командировочные и больничные, начислять зарплату и вести учет сотрудников, готовить отчетность по сотрудникам в ПФР, ФСС и ФНС.

Расчет декретных | Онлайн калькулятор декретных 2021

С помощью декретного калькулятора можно рассчитать пособие по беременности и родам (больничный лист) и ежемесячное пособие по уходу за ребенком до 1,5 лет. В соответствии со всеми утвержденными правилами. Калькулятор бесплатный, представлен сервисом Контур.Бухгалтерия.

После ввода необходимых данных о заработке за 2 расчетных года калькулятор рассчитает автоматически сумму выбранного пособия. Учитываются все необходимые ограничения. Например, если сумма пособия по уходу за ребенком до 1,5 лет оказалась меньше минимального значения, установленного законодательством, калькулятор подскажет об этом и предложит минимальную месячную сумму пособия до 1,5 лет. Также можно увидеть подсказки со ссылками на статьи нормативных документов.

4,1

средняя

из 984 оценок

Как пользоваться калькулятором расчета декретных?

Калькулятор рассчитывает пособие по беременности и родам (больничный лист) и ежемесячное пособие по уходу за ребенком до 1,5 лет всего за 3 шага.

- Шаг 1. На первом шаге для пособия по беременности и родам нужно указать данные из листа нетрудоспособности, а для пособия по уходу за ребенком до 1,5 лет — данные о ребенке. С 2013 года из 2-х расчетных лет исключаются периоды нахождения на больничном или в отпуске по уходу за ребенком. Если такие периоды были, укажите их.

- Шаг 2. На втором шаге указывается заработок за 2 расчетных года и другие параметры, необходимые для расчета среднего дневного заработка.

- Шаг 3. На 3-м шаге вы увидите итоговый расчет пособия.

Расчет декретных на видео

Этот калькулятор является частью Контур.Бухгалтерии. У нас ещё много легких и быстрых расчетов для сложных вещей. Вы сможете легко рассчитать зарплату, больничные и отпускные, вести учет сотрудников, начислить зарплатные налоги и взносы, подготовить отчетность по сотрудникам в ПФР, ФСС и ФНС.

Кроме калькулятора декретных, воспользуйтесь другими сервисами

Расчет пособия по временной нетрудоспособности

Расчет отпускных по нормам законодательства

Создание акта

приема-передачи

Калькулятор декретных 2021, расчет декретных, декретные выплаты в 2021 году

Калькулятор расчета декретных в 2021 году

Хотите быстро рассчитать пособие по беременности и родам (больничный лист) и ежемесячное пособие по уходу за ребенком до 1,5 лет в соответствии со всеми утвержденными правилами на 2021 год? Воспользуйтесь, представленным ниже, бесплатным декретным калькулятором онлайн.

После ввода необходимых данных о заработке за 2 расчетных года калькулятор декретных рассчитает автоматически сумму выбранного пособия. Учитываются все необходимые ограничения. Например, если сумма пособия по уходу за ребенком до 1,5 лет оказалась меньше минимального значения, установленного законодательством, калькулятор декретных подскажет об этом и предложит минимальную месячную сумму пособия до 1,5 лет. Также можно увидеть подсказки со ссылками на статьи нормативных документов.

Также можно увидеть подсказки со ссылками на статьи нормативных документов.

Расчет декретных соответствует действующему законодательству. Данный декретный калькулятор поддерживается в актуальном состоянии и предоставлен нашим партнером — СКБ Контур и является составной частью сервиса Бухгалтерия.Контур. Cервис Бухгалтерия.Контур легко считает зарплату, больничные и отпускные, позволяет вести учет сотрудников и дивидендов, начислять зарплатные налоги и взносы, готовить и отправлять отчетность по сотрудникам в ПФР, ФСС и ФНС, а также многое другое. Это очень удобно. Узнайте о всех возможностях и преимуществах полной версии онланйн Бухгалтерии.Контур, воспользовавшись бесплатным пробным доступом на 30 дней, а в случае оплаты сервиса Вы получите ещё 3 месяца в подарок от нашего сайта. Для этого при регистрации введите промокод 3238.

Как воспользоваться калькулятором декретных

Калькулятор декретных рассчитывает пособие по беременности и родам (больничный лист) и ежемесячное пособие по уходу за ребенком до 1,5 лет всего за 3 шага.

Шаг 1. Укажите данные из листа нетрудоспособности, а для пособия по уходу за ребенком до 1,5 лет — данные о ребенке. С 2013 года из 2-х расчетных лет исключаются периоды нахождения на больничном или в отпуске по уходу за ребенком. Если такие периоды были, укажите их.

Шаг 2. Укажите заработок за 2 расчетных года и другие параметры, необходимые для расчета среднего дневного заработка.

Шаг 3. На 3-м шаге Вы увидите итоговый расчет пособия.

Кроме калькулятора расчета декретных, Вы можете воспользоваться другими нашими калькуляторами:

— расчет отпускных

— расчет больничного листа

— расчет страховых взносов ИП

— расчет стоимости патента ИП

Калькулятор декретных

1. Выберите из календаря даты «Начало декретного отпуска» и «Начало трудовых отношений», а также «Длительность декретного отпуска» и «Расчетный период» из предлагаемого списка. В результате в поле «Количество календарных дней расчётного периода» появится необходимое количество дней.

В результате в поле «Количество календарных дней расчётного периода» появится необходимое количество дней.

2. Заполните поле «Тарифная ставка (должностной оклад)» в случае, если вы выбрали из списка «Работник по уважительным причинам не имел заработка в расчетном периоде».

3. Укажите «Совокупный заработок за расчетный период» согласно данным Отчета по ЕСВ. Если вы выбрали из списка «Работник по уважительным причинам не имел заработка в расчетном периоде», то это поле заполнится автоматически.

4. Заполните «Количество календарных дней, когда лицо не работало по уважительным причинам» в случае, если в расчетном периоде работник не работал по уважительным причинам: временная нетрудоспособность; отпуск по беременности и родам, отпуск по уходу за ребенком до 3-х лет и до 6-ти лет по медицинскому заключению; отпуск без сохранения зарплаты. В результате в поле «Количество календарных дней для расчёта средней зарплаты» появится количество дней, необходимое для расчета.

5. Укажите «Суммы больничных и декретных, приходящиеся на месяцы расчетного периода» при их наличии, если вы учли их в совокупном заработке.

Укажите «Суммы больничных и декретных, приходящиеся на месяцы расчетного периода» при их наличии, если вы учли их в совокупном заработке.

6. Выберите «Страховой стаж в течение 12 месяцев перед наступлением страхового случая» из предлагаемого списка: «менее 6-ти месяцев» или «более 6-ти месяцев».

Если вы выбрали:

- «более 6-ти месяцев» расчет проводится исходя из зарплаты (совокупного дохода), но не меньше размера, исчисленного из МЗП.

- «менее 6-ти месяцев» расчет проводится исходя из зарплаты (совокупного дохода), но не меньше размера, исчисленного из МЗП и не больше исчисленного из двойного размера, МЗП.

После ввода строк нажмите «Рассчитать» и посмотрите «Результаты»:

«Среднедневная зарплата», «Всего к оплате декретных».

Калькулятор пособия по беременности и родам

Расчёт пособия для женщин, уходящих в отпуск по беременности и родам (декретный отпуск) производится следующим образом:

- Подсчитываем сумму начислений, облагаемых взносами в ФСС за два календарных года, предшествующих году наступления отпуска по БиР.

Получаем две отдельные суммы за каджый год.

Получаем две отдельные суммы за каджый год. - Если заработок за какой-то из годов превышает предельную величину базы для начисления страховых взносов в ФСС (например, 912000 для 2021 или 865000 для 2020), то в расчёт берём эти предельные величины. Суммы, больше них в расчёт брать нельзя.

- Полученные в итоге данные доходов по годам суммируем и потом делим на 730 минус исключаемые календарные дни. Получаем средний дневной заработок (СДЗ).

- Величина СДЗ законодательно ограничена. Допустимый максимум определяется как сумма предельной базы за каждый год разделенная на 730. Больше этого значения для расчёта пособия брать нельзя.

- Итоговая сумма к выплате рассчитывается умножением среднего дневного заработка на количество календарных дней по листку нетрудоспособности (например, 140).

Весь этот алгоритм расчёта пособия подробно с примерами расписан в статье

«Пособие по беременности и родам».

Что можно сделать, чтобы пересчитать пособие в большую сторону

Если в расчётных годах вы находились в декретном отпуске или отпуске по уходу за ребёнком, то по заявлению можно заменить годы на более ранние, но только если это приведёт к увеличению пособия.

Если на момент наступления отпуска по беременности и родам вы работали у нескольких работодателей и:

- предыдущие два года работали у этих же работодателей, то пособие назначается, рассчитывается и выплачивается по каждому месту работы. Лимиты, описанные выше действуют отдельно для каждого работодателя.

- предыдущие два года работали у других (другого) работодателей, то пособие рассчитывается, назначается и выплачивается по одному из последних мест работы.

- предыдущие два года работали как у тех, так и у этих же работодателей, то у вас есть выбор — получить пособие у каждого работодателя отдельно по его начислениям или объединить все доходы и получить пособие по одному месту работы. В обоих случаях действуют ограничения по СДЗ и страховым взносам.

Компенсация по родам | Больничная касса

Компенсация по родам — это компенсация по временной нетрудоспособности, которую Больничная касса выплачивает на основании листа по уходу застрахованному лицу (работнику, служащему, лицу, получающему зарплату за работу или услуги на основе обязательственно-правового договора, членам руководящего или контрольного органа юридического лица, предпринимателям-физическим лицам и участвующих в их деятельности супругам), которое из-за временного освобождения от рабочих и служебных обязанностей или от экономической и профессиональной деятельности не получает дохода, облагаемого социальным налогом.

Право на выписывания листа по родам есть у гинеколога, семейного врача и акушерки. Лист по родам можно получить при выходе в отпуск по беременности и родам (далее — декретный отпуск) на срок до 140 дней.

На декретный отпуск можно выйти за 30-70 дней до предполагаемой даты родов (30-36 неделя беременности).

Если женщина остается в декретном отпуске по крайней мере за 30 дней до предполагаемой даты родов, она имеет право на пособие по родам на 140 дней. При более позднем выходе на отпуск по беременности и родам, врач и акушерка должны соответственно уменьшить продолжительность листов по родам, таким образом период выплат компенсаций уменьшится на такое количество дней, которое равно количеству дней, на которое отодвигается дальше выход на лист по родам.

Если во время беременности на основании решения врача или акушерки были облегчены трудовые или служебные обязанности для беременной, или её перевели на другую работу, то право на компенсацию по родам за 140 дней она имеет лишь в случае, если она у ходит в отпуск по родам не менее чем за 70 дней до предполагаемой даты родов.

При более позднем выходе на отпуск по беременности и родам, врач и акушерка должны соответственно уменьшить продолжительность листов по родам, таким образом период выплат компенсаций уменьшится на такое количество дней, которое равно количеству дней, на которое отодвигается дальше выход на лист по родам. Если во время беременности на основании решения врача или акушерки были облегчены трудовые или служебные обязанности беременной, или её перевели на другую работу, то право на компенсацию по родам за 140 дней она имеет лишь в случае, если она у ходит в отпуск по родам не менее чем за 70 дней до предполагаемой даты родов.

Если роды состоялись до ухода в отпуск по родам, и беременность длилась более 28 недель, лист по родам выдаётся с даты родов и на 140 календарных дней.

В случае родов, случившихся до 28-й недели беременности, выписывается лист по родам в случае живого ребенка страница на 28-й неделе. Отпуск по болезни прекращается за день до даты выдачи листа по родам.

Новый отпуск по родам во время отпуска по уходу за ребёнком:

Находящаяся в отпуске по уходу за ребёнком женщина, которая хочет взять новый отпуск по родам и получить за него компенсацию по родам, должна прервать отпуск по уходу за ребёнком. Для этого необходимо предоставить работодателю заявление о прерывании отпуска по уходу за ребёнком. Отметив на заявлении датой окончания отпуска по уходу за ребёнком дату, предшествующую началу отпуска по родам, в промежутке женщина не должна приступать к работе. Мы рекомендуем предоставить работодателю заявление еще до начала отпуска по родам с достаточным запасом времени, чтобы работодатель успел своевременно оформить прекращение работы в электронном регистре учета работников.

Как рассчитывается пособие по беременности и родам?

Больничная касса рассчитывает пособие по беременности и родам из налогооблагаемого дохода застрахованного лица за предыдущий год. Чтобы рассчитать пособие по беременности и родам, необходимо посмотреть социальный налог, рассчитанный за предыдущий год в Налогово-таможенном департаменте. Тогда вам необходимо:

1) рассчитать средний доход облагаемого социальным налогом: исчисленный социальный налог: 0,33

2) рассчитать средний доход за календарный день: исчисленный социальный налог: 0,33: 365

3) рассчитать пособие по беременности и родам: исчисленный социальный налог: 0,33: 365 х 140 (количество дней отпуска по беременности и родам)

Если в прошлом году женщина не работала (ее работодатель не платил за нее социальный налог) или средний годовой доход женщины был меньше минимальной заработной платы (584 евро в месяц в 2021 году), дневной доход от отпуска по беременности и родам рассчитывается следующим образом:

дневной доход = основная заработная плата: 30, но не более минимальной заработной платы и частного числа 30.

Расчет производится на основе базовой месячной заработной платы или минимальной месячной заработной платы, действующей в день, предшествующий началу отпуска, указанного в справке о декретном отпуске.

Если в прошлом году дохода не было и базовая зарплата ниже минимальной заработной платы, дневной доход родильного отделения = основной заработной плате: 30.

Пример расчёта компенсации по родам:

Елена работала на основании трудового договора. Елена ушла в отпуск по родам за 30 дней до предполагаемой даты родов.

Поскольку Елена работала на основании трудового договора, то для исчисления компенсации берутся данные рассчитанного социального налога. В прошлом году для Елены было рассчитано 2741,81 евро социального налога, всего её облагаемый социальным налогом доход составил: 2741,81 / 0,33 = 8308,52 евро.Расчёт компенсации

Средний доход Елены за день составил 8308,52/365 = 22,76 евро.

Елена получит компенсацию по родам за 140 дней: 140 х 22,76 = 3186,40 евро.

Из этой суммы удержат подоходный налог в размере 20%, т.е. 3186,40 x 0,20 = 637,28 евро.

Больничная касса перечислит Елене компенсацию по родам в размере 2549,12 евро (3186,40 – 637,28 = 2549,12).

Расчёт компенсации по родам, если женщина уходит в отпуск по беременности и родам позже, чем за 30 дней до предполагаемой даты родов:

Ирина работает членом правления организации и уходит в отпуск по родам за 20 дней до предполагаемой даты родов.

Поэтому врач или акушер обязан выдать ей лист по родам на 130 дней.

Поэтому врач или акушер обязан выдать ей лист по родам на 130 дней.Поскольку Ирина работает членом правления, то за основание расчета компенсации берутся данные уплаченного социального налога. В прошлом календарном году за Ирину заплатили 2741,81евро социального налога, тем самым её облагаемый социальным налогом доход составил всего: 2741,81 / 0,33 = 8 308,52 евро.

Расчёт компенсации

Средний доход за календарный день Ирины составил 8308,52 / 365 = 22,76 евро.

Ирина получит компенсацию по родам за 130 дней: 130 х 22,76 = 2958,80 евро.

Из этой суммы удержат подоходный налог в размере 20%, т. е. 2958,80 x 0,20 = 591,76 евро.

Больничная касса заплатит Ирине компенсации по родам в сумме 2958,80 — 591,76 = 2367,04 евро.

Расчет пособия по беременности и родам, если женщина в прошлом году не работала и за нее не платили социальный налог

Анна работала на основании трудового договора с базовой заработной платой 1200 евро в месяц, в прошлом году находилась в отпуске по уходу за ребенком с первым ребенком и снова была в декретном отпуске за 30 дней до предполагаемой даты родов.

В связи с нахождением в отпуске по уходу за ребенком работодатель не рассчитывал для Анны социальный налог в прошлом году.

Поскольку базовая заработная плата Анны в размере 1200 евро в месяц превышает минимальную месячную зарплату, Больничная касса выплачивает Анне пособие по беременности и родам из расчета минимальной месячной заработной платы, действующей на день до начала отпуска по беременности и родам, указанный в справке о декретном отпуске.Расчёт компенсации

Средний доход Анны за день составил в 2021 году. исходя из минимальной заработной платы в месяц 584: 30 = 19,47 евро.

Анна получает пособие по беременности и родам на 140 дней: 140 х 19,47 = 2725,80 евро.

Сумма облагается подоходным налогом в размере 2725,80 х 0,20 = 545,16 евро.

Больничная касса выплачивает Анне пособие по беременности и родам 2725,80 — 545,16 = 2180,64 евро.

Расчет пособия по беременности и родам, если у женщины в прошлом году не было дохода или средний доход был ниже минимальной заработной платы, а базовая заработная плата в этом году меньше минимальной заработной платы

В прошлом году Тийу проработала непродолжительное время, ее средний доход в прошлом году был меньше минимальной заработной платы; Кайя в прошлом году не работала.

Месячная заработная плата, согласованная с работодателем, составляет 450 евро для обеих женщин, что ниже минимальной месячной заработной платы. Таким образом, Больничная касса выплачивает пособие по беременности и родам Тийу и Кайяе на основе согласованной месячной заработной платы.Расчёт компенсации

Средний доход за календарный день Тийу и Кайяе составляет 450: 30 = 15,00 евро.

Тийу и Кайяе получают пособие по беременности и родам на 140 дней: 140 x 15,00 = 2100,00 евро.

Подоходный налог в размере 2100,00 х 0,20 = 420,00 евро удерживается из суммы.

Больничная касса выплачивает Тюли и Кайе пособие по беременности и родам в размере 2100,00 — 420,00 = 1680,00 евро.

Начисление декретных, расчет пособия по беременности и родам

15 квітня 2021 р.

Автор: Світлана Іванова

Отпуск по беременности и родам часто называют декретом или декретным отпуском. Общая продолжительность такого отпуска составляет 126 календарных дней, включая праздничные и нерабочие дни, и разбивается следующим образом (ст. 17 Закона «Об отпусках» от 15.11.1996 г.. № 504):

17 Закона «Об отпусках» от 15.11.1996 г.. № 504):

- 70 календарных дней — до условного дня родов;

- 56 календарных дней — после условного дня родов.

Из этой публикации вы узнаете о порядке начисления декретных, а также об автоматизации расчета с помощью калькулятора декретных в SMARTFIN.UA.

Основание для начисления декретных — листок нетрудоспособности

Итак, каждой беременной женщине в общем случае оплачивается 126 календарных дней отпуска. Для получения помощи ей необходимо предоставить работодателю бумажный листок временной нетрудоспособности, который выдается с 30-й недели беременности. Листок нетрудоспособности выписывается по месту наблюдения беременной и имеет причину нетрудоспособности 8 — «беременность и роды». Это первый шаг для получения пособия по беременности и родам по основному месту работы.

Если застрахованное лицо одновременно осуществляет несколько видов деятельности (работает на условиях трудового договора, гражданско-правового договора, является ФЛП и т. д.), расчет пособия должен осуществляться отдельно по каждому месту деятельности (

д.), расчет пособия должен осуществляться отдельно по каждому месту деятельности (

письмо Минсоцполитики от 17.12.2017 г.. №571 / 0 / 86-17 / 218)

В случае рождения двух и более детей или осложнения родов продолжительность отпуска увеличивается и составляет 140 календарных дней. В этом случае женщине предоставляются два листка временной нетрудоспособности:

- на 126 дней — как в общем случае выдается с 30-й недели беременности;

- на 14 дней — будет предоставлен после родов (п. 6.2 о порядке выдачи документов, удостоверяющих временную нетрудоспособность из Инструкции по приказу Минздрава от 13.11.2001 № 455). Второй лист также выдается по месту наблюдения за беременной, имеет причину нетрудоспособности 8 — «беременность и роды», но в нем должно быть подчеркнуто слово «продолжение» и указано серию и номер первого больничного.

Оплата по каждому листку нетрудоспособности осуществляется отдельно (126 к.дн. + 14 к.дн.).

Особую продолжительность декретного отпуска имеют чернобыльцы — 180 календарных дней (90 к. дн. +90 к.дн.). Это установлено Законом от 28.02.1991 г.. № 796. Дополнительные листы нетрудоспособности на продление отпуска на 14 календарных дней для них не предусмотрены.

дн. +90 к.дн.). Это установлено Законом от 28.02.1991 г.. № 796. Дополнительные листы нетрудоспособности на продление отпуска на 14 календарных дней для них не предусмотрены.

Листок нетрудоспособности по совместительству

В случае работы по совместительству основанием для начисления декретных выплат является копия больничного листа, заверенная подписью руководителя и печатью по основному месту работы (

п. 30 Постановления КМУ от 26.09.2001 № 1266, далее — Порядок №1266).

Кроме того, по совместительству работник должен предоставить справку с основного места работы о расчете средней зарплаты, которая была использована для начисления декретных. Поскольку согласно п. 30 Порядку №1266 суммарная заработная плата, с которой рассчитываются декретные выплаты, по месяцам расчетного периода по основному месту работы и по месту (местам) работы по совместительству не может превышать размер максимальной величины базы начисления ЕСВ (15 минимальных зарплат). В 2021 году этот показатель составляет 90 000,00 грн.

Действия работодателя после получения листка нетрудоспособности

- Комиссией или уполномоченным по социальному страхованию принимается решение о матобеспечение или об отказе — не позднее 10 дней со дня получения листка нетрудоспособности. Если работников на предприятии менее 16, то комиссия не создается и этим занимается уполномоченный по соцстрахования. Им может быть руководитель. Это же касается ФЛП. Решение оформляется протоколом (постановление ФСС от 19.07.2018 г.. № 13).

- Бухгалтерия на основании листка нетрудоспособности (копии) и протокола занимается начислением пособия по беременности и родам и не позднее 5-ти рабочих дней с даты принятия решения комиссией предоставляет в рабочий орган ФСС заявление-расчет.

- Рабочий орган ФСС в течение рабочих 10 дней со дня поступления заявления-расчета проверяет правильность начисления декретных выплат, уточняет данные, предоставляя запросы страхователю. В случае выявления ошибок и / или недостоверных сведений заявление-расчет возвращается страхователю с соответствующими рекомендациями по их устранению. Если же замечаний к заявления-расчета нет, рабочий орган ФСС предоставляет финансирование.

- Работодатель после получения финансирования осуществляет выплату пособия по беременности и родам:

- работникам — в ближайший после назначения срок для выплаты зарплаты;

- лицам, выполняющим работы (оказывающие услуги) по договору ГПХ, — в течение 10 дней после назначения пособия.

Далее работодатель сообщает рабочему органу ФСС о выплате декретных в течение месяца со дня проведения выплаты. Если не подать уведомление о выплаты застрахованным лицам в течение трех месяцев со дня совершения финансирования, рабочие органы исполнительной дирекции ФСС осуществляют внеплановую проверку использования работодателем полученных средств.

Расчет пособия по беременности и родам: алгоритм

Расчет суммы пособия по беременности и родам (расчет декретных) регулируется Порядком № 1266. Декретные выплаты имеют две особенности:

- оплачиваются в размере 100% средней заработной платы, независимо от страхового стажа;

- полностью оплачиваются за счет средств ФСС.

Формула расчета декретных имеет следующий вид:

Расчет среднедневной заработной платы осуществляется по формуле:

Итак, главный показатель, который необходимо определить для расчета суммы декретных — среднедневная заработная плата.

Определяем расчетный период

В общем случае — это полные с 12 календарных месяцев нахождения работницы в трудовых отношениях перед месяцем выхода в декретный отпуск (с 1-го по 1-е число). Если работница отработала меньше этого периода, расчетный период составит:

Определяем количество календарных дней за расчетный период

Для расчета декретных берутся все календарные дни расчетного периода, в том числе выходные и праздничные. Исключаются только календарные дни, не отработанные по уважительным причинам (

п. 3 Порядку № 1266):

- временная нетрудоспособность

- отпуск по уходу за ребенком до 3-х или 6-ти лет

- отпуск без сохранения заработной платы (ст. 25, 26 Закона № 504).

Определяем сумму дохода работника за расчетный период

В совокупный доход включается заработная плата, на которую начислены ЕСВ в течение расчетного периода. Все выплаты в расчет включаются в начисленной сумме (без удержания НДФЛ, ВЗ и др.).

Проверяем ограничения, применяемые к среднедневной заработной платы

После того, как мы рассчитали среднедневная заработная плата ее необходимо проверить на:

- минимальный размер — сумма декретных в расчете на месяц не может быть меньше размера пособия, исчисленный из минимальной заработной платы, установленной на момент наступления страхового случая (в 2021 году в день — 197,11 грн (6000,00 грн: 30,44)).

- максимальный размер:

- сумма декретных в расчете на месяц не должна превышать размер максимальной величины базы начисления ЕСВ (в 2021 — 90 000,00 грн)

- когда страховой стаж за последние 12 месяцев менее 6 месяцев — помощь в расчете на месяц не выше двукратного размера МЗП, установленного законом в месяце наступления страхового случая (в 2021 — 394,22 грн (6000,00 грн х 2 : 30,44)), с декабря 2021 — 427,07) (ч. 4 ст. 19 Закону №1105).

Что это за величина 30,44?

30,44 — это среднемесячное количество календарных дней в году (з

Порядку №1266).

При расчете декретных она применяется для:

- проверки минимального и максимального (в случае недостаточного страхового стажа) ограничения суммы декретных;

- если в расчетном периоде перед декретом работница по уважительным причинам не имел заработка (например, находилась в отпуске по уходу за ребенком до 3-х, 6-ти лет)

В этих случаях, среднедневная заработная плата за один календарный день определяется путем деления тарифной ставки (должностного оклада), минимальной заработной платы или их части (в случае, если лицо работает в режиме неполного рабочего дня или недели), двукратного размера минимальной заработной платы на среднемесячную количество календарных дней (30, 44) (

п. 5 Порядку №1266).

Расчет декретных в калькуляторе SMARTFIN.UA

Начисление декретных в онлайн бухгалтерии SMARTFIN.UA осуществляется с помощью калькулятора больничных. Для автоматического расчета суммы декретных выплат необходимо выбрать причину нетрудоспособности «8 — беременность и роды».

Листок нетрудоспособности: с 12.04.2021 г.. По 15.08.2021 г.

Страховой стаж за последний календарный год более шести месяцев.

В апреле 2020 работница пять дней находилась в отпуске без сохранения заработной платы.

Система автоматически рассчитывает среднедневную зарплату и определяет:

- расчетный период;

- количество календарных дней за расчетный период

- совокупный доход за расчетный период

Система порівнює розмір фактичної середньоденної заробітної плати із встановленими обмеженнями:

А также распределит сумму пособия по месяцам начисления для проверки необходимости доплаты ЕСВ до минимального размера:

Начисленная в калькуляторе декретных сумма пособия включается в начисления зарплаты соответствующего месяца. Также на основании этого расчета автоматически заполняется объединенная отчетность по НДФЛ, ВЗ и ЕСВ.

Калькулятор декретного отпуска | Посох в квадрате

Ожидаемая дата рождения

Вот основные сроки, о которых вы должны знать и что означает каждая дата:

Самая поздняя дата начала работы, чтобы иметь право на получение установленной законом выплаты по беременности и родам

Чтобы иметь право на получение установленного законом пособия по беременности и родам, женщина должна технически работать на своего работодателя в течение

26 недель до конца «квалификационной недели» (за 15 недель до предполагаемой недели родов).В результате,

Проще говоря, это 41 неделя обслуживания к сроку родов ребенка.

Расчетный период материнства

Установленное законом пособие по беременности и родам выплачивается в течение первых 6 недель в размере 90% от среднего недельного заработка, а затем следующие 33 недели.

по меньшей мере 90% от среднего недельного заработка или применимой установленной законом ставки, которая меняется каждый год.Однако в

Для того, чтобы рассчитать средний заработок, нужно понимать, на какой период вам необходимо рекомендовать. Это будет

период от 8 недель до квалификационной недели.

Крайний срок, когда сотрудник уведомит вас о беременности и желании уйти в декретный отпуск.

Это последний день, до которого работница должна сообщить работодателю о том, что они беременны, о том, что они ожидают.

неделя родов (почти всегда указывается в форме MAT B1) и предполагаемая дата начала отпуска по беременности и родам.

Самая ранняя дата начала отпуска по беременности и родам

Обычно отпуск по беременности и родам не может начаться до этой даты (которая составляет 11 недель до ожидаемой недели родов).

Однако, если ребенок родился до этой даты, декретный отпуск автоматически начинается на следующий день после родов.

Автоматический триггер отпуска по беременности и родам в случае болезни

Отпуск по беременности и родам начинается автоматически, если работница отсутствует на работе по причине, связанной с беременностью, во время или после

эта дата (за 4 недели до предполагаемой недели родов).

Обязательства по декретному отпуску

Все предприятия, независимо от количества работающих, обязаны заботиться о беременных сотрудниках.

Ключевые точки:

- Беременные работницы имеют право на отпуск по беременности и родам продолжительностью до 52 недель

- 39 из этих недель можно было оплатить с использованием установленной законом выплаты по беременности и родам, пособия по беременности и родам или выплаты по контракту по беременности и родам.

- Должен быть предоставлен разумный перерыв для дородовой помощи

- Работник имеет право вернуться либо к своей первоначальной работе, либо предложить подходящую альтернативу

Отпуск по беременности и родам

Беременная работница имеет право как на 26-недельный обычный декретный отпуск, так и на 26-недельный дополнительный отпуск по беременности и родам.

Отслеживание декретного отпуска

Staff Squared HR позволяет отслеживать различные типы отсутствия, включая отпуск по беременности и родам.Мы будем следить за тем, чтобы ваши сотрудники получали положенное им пособие.

EI Материнские и родительские пособия: сколько вы могли бы получить

Примечание: Точная сумма, которую вы получите, будет определена после обработки вашей заявки.

Количество получаемых вами пособий зависит от выбранного вами типа пособия. Сумма, которую вы получаете, зависит от вашего застрахованного дохода * до вычета налогов за последние 52 недели или с момента подачи вашего последнего требования, в зависимости от того, что короче.Временная помощь от COVID-19

* Страховой заработок включает в себя большинство различных видов компенсации за работу, например, заработную плату, чаевые, бонусы и комиссионные. Агентство по доходам Канады определяет, какие виды доходов подлежат страхованию.

Некоторые работодатели предоставляют дополнительные деньги сотрудникам, находящимся в отпуске по беременности и родам или по уходу за ребенком. Это называется пополнением. Узнайте у своего работодателя, предлагают ли они пополнение счета.

Если ваш недельный заработок меняется или ваш доход меняется

Для расчета размера вашего пособия мы используем конкретное количество наиболее высокооплачиваемых недель вашей работы.Мы называем это вашими лучшими неделями. Количество лучших недель, которые мы используем, зависит от уровня безработицы в вашем регионе. Это может быть от 14 до 22 недель.

Если ваш еженедельный заработок меняется или изменяется, ваши лучшие недели могут повлиять на размер вашего пособия.

Оцените преимущества

Предупреждение: Этот инструмент не был обновлен с временными изменениями EI для поддержки вас во время COVID-19.

Ответьте на вопросы ниже, чтобы оценить ваши льготы, или узнайте, что мы используем для расчета ваших льгот.

Найдите свой экономический регион, чтобы узнать, сколько недель лучше всего используется для расчета размера вашего пособия. Для завершения оценки вам необходимо знать свой средний страховой заработок (до вычета налогов) за эти недели. Провинция Квебек несет ответственность за предоставление своим жителям пособий по беременности и родам, отцовству, отцовству и усыновлению. Посетите План страхования родителей Квебека для получения дополнительной информации.

Оценочных результатов:

Это всего лишь оценка. Основано на информации, которую вы ввели выше. Мы не можем точно сказать, сколько вы получите, пока ваше заявление не будет обработано.

Ваши пособия по беременности и родам :

- оцениваются в долларов в неделю

- закончится через 15 недель, около

Ваши родительских пособий :

- начнется примерно с , после окончания срока действия пособия по беременности и родам 15 недель

- оцениваются в долларов в неделю

- закончится через недель, около

Поскольку вы указали, что хотите разделить родительское пособие, другим родителям доступно до недель, что в общей сложности составляет недель родительского пособия.Один из родителей не может получать стандартное родительское пособие более недели.

Если вы воспользовались родительским пособием вместо родительского пособия

Ваши родительских пособий будут:

- начинается примерно с , после вашего 15 недель пособия по беременности и родам заканчивается

- оценивается в долларов в неделю

Вы можете изменить свои ответы и пересчитать, чтобы получить обновленные результаты.

Что входит в расчет пособий

- Базовая ставка

Базовая ставка, используемая для расчета материнского и стандартного родительского пособия, составляет 55% от среднего страхуемого еженедельного заработка, вплоть до максимальной суммы. В 2021 году максимальная сумма составит 595 долларов в неделю.

Для расширенного родительского пособия эта ставка составляет 33% от среднего страхуемого недельного заработка, но не более максимальной суммы. В 2021 году максимальная сумма составит 357 долларов в неделю.

- Расчет пособия

Вот как мы рассчитываем размер вашего еженедельного пособия:

- Мы добавляем ваш подлежащий страхованию еженедельный заработок с лучших недель на основе информации, предоставленной вами, и вашей трудовой книжки

- Мы делим эту сумму на количество лучших недель в зависимости от того, где вы живете

- Затем мы умножаем результат на 55% для материнских и стандартных родительских пособий или на 33% для расширенных родительских пособий

- Если доход вашей семьи составляет 25 921 доллар или меньше

, вы можете иметь право на получение семейной надбавки, если:

- Ваш годовой чистый доход семьи составляет 25 921 доллар или меньше

- у вас есть хотя бы один ребенок младше 18 лет

- вы или ваш супруг получаете пособие на ребенка в Канаде

Service Canada автоматически добавляет вашу семейную надбавку к вашим еженедельным выплатам.Вам не нужно предпринимать никаких действий. Ваша общая недельная сумма не может превышать 595 долларов США.

рабочих семей | Расчет пособия по беременности и родам

В этой статье представлен обзор того, как рассчитать ваше право на получение установленного законом пособия по беременности и родам (SMP) и пособия по беременности и родам (MA).

Дополнительную информацию о праве на участие и ответы на часто задаваемые вопросы см. На наших страницах, посвященных выплате по беременности и родам, выплате по закону и пособию по беременности и родам.

Простой и быстрый способ узнать, на какое пособие по беременности и родам вы имеете право, — использовать правительственный калькулятор.

Разделов в статье:

Какая у меня квалификационная неделя?

Чтобы начать расчет своего права на пособие по беременности и родам, первым делом необходимо определить ожидаемую неделю родов и квалификационную неделю. Эти недели всегда начинаются в воскресенье и заканчиваются в субботу.

Ожидаемая неделя родов — это неделя предполагаемой даты родов. Он начинается в воскресенье перед установленной датой и заканчивается в субботу после установленной даты. Если ваш срок родов приходится на воскресенье, ваша ожидаемая неделя родов начинается в тот же день.

Вы можете найти предполагаемую дату родов в сертификате MATB1 или спросить своего терапевта или акушерку. Не имеет значения, планируете ли вы родить ребенка раньше или позже установленного срока (например, путем кесарева сечения).

Пример

Линда беременна, и ее предполагаемый срок родов — среда, 15 декабря 2021 года. Она планирует сделать кесарево сечение 1 декабря 2021 года.

Ожидаемая неделя родов Линды начинается в воскресенье, 12 декабря, и заканчивается в Суббота, 18 декабря 2021 г.

Ваша квалификационная неделя — это 15-я неделя до предполагаемой недели родов. Чтобы пройти квалификационную неделю, отсчитайте 15 недель с первого дня ожидаемой недели родов.

Пример

Квалификационная неделя Линды начинается в воскресенье, 29 августа, и заканчивается в субботу, 4 сентября 2021 года.

Как рассчитать установленное законом пособие по беременности и родам?

Для определения права на получение установленной законом выплаты по беременности и родам (SMP) вам необходимо проверить:

- Ваш стаж работы и

- Если вы заработали достаточно за 8 недель (или двух месяцев) до вашей квалификационной недели (базисный период)

1 . Достаточно ли я проработал?

Чтобы проработать достаточно долго для получения установленной законом выплаты по беременности и родам (SMP), вы должны проработать у одного и того же работодателя непрерывно в течение 26 недель к концу квалификационной недели. Обычно это означает, что вы забеременели после того, как начали работать со своим работодателем. Чтобы рассчитать эту дату, отсчитайте 26 недель от последнего дня вашей квалификационной недели (субботы).

Пример

Линда начала работать в понедельник, 1 марта 2021 года.Чтобы получить право на SMP, Линда должна иметь непрерывную работу в течение 26 недель к концу ее квалификационной недели. Это означает, что Линда должна была быть трудоустроена до субботы, 13 марта 2021 года, поэтому она будет иметь право на участие в программе SMP, если будет соответствовать требованиям к заработку.

2. Достаточно ли я заработал за отчетный период?

Чтобы иметь право на участие в программе SMP, ваш обычный недельный заработок не может быть меньше нижнего предела заработка (120 фунтов стерлингов в неделю в 2021/22 году) для взносов в национальное страхование в течение отчетного периода.Заработок является валовым и включает заработную плату, сверхурочные, комиссионные и премии. Сюда также может входить установленное законом пособие по болезни, пособие по беременности и родам или любое другое установленное законом семейное пособие (например, отцовское пособие, совместное родительское пособие или пособие по усыновлению).

Учетный период — это восемь недель, заканчивающихся до окончания квалификационной недели. Для сотрудников с ежемесячной оплатой нормальным считается заработок, указанный в последних двух платежных ведомостях до конца квалификационной недели. Для сотрудников с еженедельной оплатой принимаются во внимание последние восемь платежных ведомостей до конца квалификационной недели.

Если вам платят ежемесячно, вы должны сложить две расчетные ведомости и разделить их на два. Затем умножьте на 12, чтобы получить годовой показатель, который затем разделите на 52, чтобы получить показатель за неделю.

Если вам платят еженедельно , вы складываете общую сумму, выплаченную за расчетный период, и делите ее на количество недель, которое она представляет (обычно восемь).

В течение первых шести недель SMP оплачивается в размере 90% от вашего обычного заработка за отчетный период. В течение следующих 33 недель он будет выплачиваться по тем же 90% от вашего обычного заработка или по фиксированной ставке, в зависимости от того, что меньше.

Пример

Линда получает зарплату 26 числа каждого месяца. Если квалификационная неделя Линды начинается 29 августа и заканчивается 4 сентября, ей следует использовать платежные ведомости за два месяца — 26 августа и 26 июля 2021 года.

В эти месяцы она заработала 5 000 фунтов стерлингов брутто. Она должна разделить полученное значение на два, а затем умножить на 12, чтобы получить годовую цифру в 30 000 фунтов стерлингов. Затем ей следует разделить на 52, чтобы получить в среднем 576,92 фунта стерлингов за неделю.

Ее SMP будет составлять 519,23 фунта стерлингов в неделю в течение первых шести недель, а затем упадет до фиксированной ставки в течение 33 недель.

Как рассчитать пособие по беременности и родам?

Если вы не имеете права на получение SMP, вы можете иметь право на пособие по беременности и родам (MA).

Чтобы получить право на получение MA, вам необходимо определить, соответствуете ли вы условиям занятости и заработка. Этим они сильно отличаются от SMP.

Вам следует проверить:

- Вы проработали не менее 26 недель (6 месяцев) в «тестовом периоде», то есть за 66 недель (15 месяцев) до ожидаемой недели родов?

- Вы заработали не менее 30 фунтов стерлингов за 13 из этих недель?

1.Достаточно ли я проработал тестовый период?

За 66 недель (15 месяцев) до ожидаемой недели родов вы должны были проработать или считаться работающими в течение 26 недель (6 месяцев). Эти недели не обязательно должны быть подряд или для одного и того же работодателя. Вы можете совмещать работу по найму и самозанятость.

В форме заявки на пособие по беременности и родам есть удобная таблица, которая поможет вам рассчитать период тестирования в соответствии с ожидаемой неделей родов.

Пример

Линда должна быть сдана в среду, 15 декабря 2021 года.Ожидаемая неделя родов у нее начинается в воскресенье, 12 декабря, и заканчивается в субботу, 18 декабря 2021 года.

Чтобы рассчитать тестовый период Лины, отсчитайте 66 недель с воскресенья, 12 декабря. Первый день ее тестового периода — воскресенье, 6 сентября 2020 года, а последний день — суббота, 11 декабря 2021 года.

Давайте представим, что Линда начала работать на своего работодателя в понедельник, 5 апреля 2021 года, что означает, что она не будет иметь права для SMP. Если Линда останется работать в течение 26 недель до ожидаемой недели родов, она проработает достаточно долго, чтобы претендовать на степень магистра.

2. Достаточно ли заработали за тестовый период?

Когда вы подаете заявление на получение MA, вас попросят предоставить подтверждение дохода за 13 недель тестового периода. В течение этих 13 недель вы должны зарабатывать не менее 30 фунтов стерлингов в неделю (брутто и в среднем).

Если вы работаете по найму , вы должны подать 13 расчетных ведомостей, в которых вы заработали больше всего, чтобы максимизировать свою MA.

Если вы работаете на себя , вы должны зарегистрироваться в качестве самозанятого в HM Revenue & Customs (HRMC).Вы должны заплатить 13 взносов NI класса 2 в течение тестового периода. Если вы это сделаете, вы будете считаться имеющим достаточно заработка для получения фиксированной ставки MA. Если вы работаете не по найму и не платили по программе государственного страхования 2-го класса, ваш заработок составляет 30 фунтов стерлингов в неделю (и вы будете получать только 90% от 30 фунтов стерлингов = 27 фунтов стерлингов в неделю).

Примечание: поскольку класс 2 не оплачивается до конца налогового года при самооценке, когда вы подаете заявление на получение MA, вам будет предоставлена возможность произвести оплату класса 2 раньше, если это поможет вам претендовать на более высокую ставку MA.

Пример

Линда зарабатывает 576,92 фунтов стерлингов в виде среднего недельного дохода брутто в течение не менее 13 недель в течение периода тестирования. Когда она подает заявку на получение MA, она будет иметь право на фиксированную ставку.

Подруга Линды, Грета, совмещала работу по найму и самозанятость. Во время тестового периода она проработала пять недель рабочим, зарабатывая 100 фунтов стерлингов брутто в неделю. Затем она начала небольшой бизнес. В течение 25 недель она зарабатывала 200 фунтов стерлингов брутто в неделю и платила взносы за второй класс.Грета может претендовать на степень магистра на основании своей индивидуальной работы по полной фиксированной ставке.

Часто задаваемые вопросы

Я думаю, что мой работодатель неправильно рассчитал мой SMP

Если вы и ваш работодатель не можете договориться о том, имеете ли вы право на SMP или размер SMP, который вы должны получить, вам следует дважды проверить свои расчеты, используя Государственный калькулятор. Попросите своего работодателя объяснить свои аргументы и свои расчеты. Если ваш работодатель считает, что вы вообще не имеете права на SMP, он должен выдать вам форму SMP1.

Если вы все еще не можете согласиться, вы можете связаться с командой HRMC по урегулированию споров о платежах. HMRC несет общую ответственность за администрирование обязательных платежей. Жалобы на получение прав должны быть поданы в отдел урегулирования споров HMRC по платежам в течение шести месяцев с момента возникновения проблемы.

Повлияет ли отпуск по болезни на мое право на получение SMP?

Отпуск по болезни может повлиять на ваше право на получение SMP. Для SMP ваше право на участие и сумма, которую вы получаете, зависят от вашего заработка в течение отчетного периода.Если ваш работодатель предлагает полностью оплачиваемый отпуск по болезни, это вряд ли повлияет на ваше право на получение SMP или размер причитающейся суммы.

Однако, если ваш работодатель предлагает только частично оплачиваемый отпуск по болезни или вам необходимо подать заявление на получение установленного законом пособия по болезни (SSP), это может уменьшить сумму SMP, которую вы бы получили.

Если вы получаете установленное законом пособие по болезни (в настоящее время 95,85 фунтов стерлингов в неделю) в течение всего отчетного периода, вы можете не иметь права на получение SMP, поскольку ваш заработок упадет ниже нижнего предела заработка (в настоящее время 120 фунтов стерлингов в неделю).

Если вы не имеете права на участие в программе SMP из-за того, что получали установленную законом выплату по болезни, вместо этого вы можете претендовать на получение MA.

Я снова беременна в декретном отпуске, могу ли я претендовать на получение SMP или MA для следующего ребенка?

Да, можно. Стандартные правила для получения SMP будут применяться к вашему следующему отпуску по беременности и родам. Если вы получили SMP в течение отчетного периода, вы должны снова претендовать на SMP на основе фиксированной ставки. Если вы получали фиксированную ставку только в течение всего отчетного периода, вы, вероятно, получите 90% фиксированной ставки во время следующего отпуска по беременности и родам.

Однако, если ваш учетный период приходится на неоплачиваемую часть отпуска по беременности и родам, вы можете не иметь права на получение SMP, если ваш заработок упадет ниже нижнего предела заработка (в настоящее время в среднем 120 фунтов стерлингов в неделю). В этом случае вы можете претендовать на MA и использовать те 13 недель, которые вам больше всего платили в течение тестового периода, для расчета своей ставки.

Я работаю на себя и управляю собственной компанией с ограниченной ответственностью, могу ли я претендовать на участие в программе SMP или мне нужно подавать заявление на получение степени MA?

Если вы работаете через свою собственную компанию с ограниченной ответственностью, вы можете иметь право на участие, и ваша компания может оплачивать SMP (при условии, что вы соответствуете другим требованиям).

Если вы не имеете права на получение SMP из-за вашей работы в компании, вы все равно можете претендовать на получение MA, если вы соответствуете требованиям для участия.

Могу ли я зарегистрироваться в качестве самозанятого, чтобы иметь право на получение степени MA?

Чтобы получить степень магистра, вы должны действительно заниматься какой-либо индивидуальной работой. Есть некоторые исключения (например, если вы выполняете неоплачиваемую работу для своего супруга, работающего не по найму), но это общее правило.

Вы не можете иметь право на получение MA, если вы не работали по найму или не работали самостоятельно в течение тестового периода.Если, однако, вы зарегистрируетесь как самозанятый за 26 недель до ожидаемой недели родов и сделаете взносы NI, вы можете иметь право на получение степени MA.

В листе с примечаниями к форме заявления на пособие по беременности и родам указано, что если вы зарегистрированы в качестве самозанятого за 26 недель до установленной даты родов, то вы будете считаться отвечающими требованиям к заработку (30 фунтов стерлингов в неделю для 13 из 26 недель). Если вы зарегистрировались как самозанятый и заплатили 13 взносов NI класса 2 в течение тестового периода, вы будете считаться имеющим достаточный заработок для получения фиксированной ставки.

В соответствии с указаниями правительства вы можете зарегистрироваться в качестве индивидуального предпринимателя (способ регистрации в качестве самозанятого) с целью внесения добровольных взносов в NI, чтобы помочь вам получить право на льготы. Одно из таких пособий — пособие по беременности и родам. Однако регистрация в качестве самозанятого означает, что вам необходимо зарегистрироваться для самооценки, ежегодно подавать налоговые декларации и платить подоходный налог. За невыполнение этого могут быть предусмотрены штрафные санкции. Так что к этому следует относиться осторожно.

Я работаю не по найму, но не платил никаких налогов.Могу ли я претендовать на получение степени магистра?

В листе с примечаниями к форме заявления на пособие по беременности и родам указано, что если вы зарегистрированы в качестве самозанятого за 26 недель до установленного срока, то вы будете считаться отвечающим требованиям к заработку (30 фунтов стерлингов в неделю для 13 из 26 недель). Однако это означает, что вы будете получать только 27 фунтов стерлингов в неделю (90% от 30 фунтов стерлингов = 27 фунтов стерлингов).

Если вы зарегистрировались как самозанятый и заплатили 13 взносов NI класса 2 в течение тестового периода, вы будете считаться имеющим достаточный заработок для получения фиксированной ставки.Вы можете либо зарегистрироваться для самооценки и уплатить соответствующие налоги и взносы в NI, либо внести добровольные взносы NI класса 2, чтобы иметь право на получение полной фиксированной ставки.

Если у вас есть дополнительные вопросы и вы хотите связаться с нашей консультационной группой, воспользуйтесь формой обратной связи, расположенной ниже, или позвоните нам.

Контактная форма для консультации

Слышали ли вы о своем праве требовать гибкой работы? Посмотрите наш фильм, чтобы узнать больше.

Информация о законодательстве, содержащаяся на этом сайте, предоставляется бесплатно и не является юридической консультацией для какого-либо лица по конкретному делу или вопросу и не предназначена для этого.Если вы не являетесь адвокатом, вам рекомендуется получить конкретную юридическую консультацию по вашему делу или вопросу и не полагаться исключительно на эту информацию. Закон и руководство в этой области регулярно меняются.

Шаги, которые необходимо предпринять перед расчетом вашего требования с использованием схемы сохранения вакансий в связи с коронавирусом

Если вы используете схему сохранения рабочих мест в связи с коронавирусом, чтобы требовать выплаты заработной платы сотрудников, вам необходимо предпринять следующие шаги:

Проверьте, можете ли вы требовать.

Проверьте, каких сотрудников вы можете отправить в отпуск.

Действия, которые необходимо предпринять перед расчетом вашего требования.

Подсчитайте, сколько вы должны требовать.

Заявление о выплате заработной платы вашим сотрудникам онлайн.

Сообщите о платеже в режиме реального времени PAYE.

Прежде чем вы сможете подсчитать, сколько вы можете требовать по схеме сохранения вакансий в связи с коронавирусом, вам нужно будет рассчитать заработную плату ваших сотрудников. Для этого необходимо потренироваться:

- длительность вашего претензионного периода

- что можно учитывать при расчете заработной платы

- обычные часы работы ваших сотрудников и часы отпуска в отпуске

Для периодов, начинающихся 1 мая 2021 года или после этой даты, вы можете подать заявку на сотрудников, которые были трудоустроены 2 марта 2021 года, если вы подали PAYE RTI в HMRC в период с 20 марта 2020 года по 2 марта 2021 года (включительно). ), уведомив о выплате заработка для этого сотрудника.

С 1 июля 2021 года размер субсидии будет снижен, и вас попросят внести свой вклад в покрытие расходов на заработную плату уволенных сотрудников.

Узнайте о более ранних периодах подачи претензий, прочитав предыдущие версии этого руководства в Национальном архиве.

Определение продолжительности периода подачи претензии

Срок подачи заявки состоит из дней, на которые вы запрашиваете грант. Датой начала вашего первого периода подачи претензий является дата увольнения вашего первого сотрудника.

Срок действия претензии должен начинаться и заканчиваться в одном календарном месяце и длиться не менее 7 дней.

Вы можете подать заявку на срок менее 7 дней, если вы подаете заявку в течение первых или последних нескольких дней месяца. Ваша претензия должна включать первый или последний день календарного месяца, и вы должны уже подать заявку на период, заканчивающийся непосредственно перед этим.

По возможности, вы должны сопоставить период подачи заявления с датами обработки платежной ведомости. Вы можете подать только одну претензию за любой период, поэтому вы должны включить всех ваших уволенных или гибко уволенных сотрудников в одну заявку, даже если вы платите им в разное время.Если вы подаете более одной претензии, ваша последующая претензия не может совпадать с любыми другими претензиями, которые вы делаете. В тех случаях, когда сотрудники были уволены или получили гибкий отпуск на постоянной основе (или и то, и другое), периоды подачи заявлений должны следовать друг за другом без перерывов между датами.

Вы можете подать заявление до, во время или после обработки платежной ведомости, если ваше заявление подано в установленный срок. Вы не можете подать претензию более чем за 14 дней до даты окончания периода подачи претензии.

При предъявлении претензии вы:

- не нужно ждать до даты окончания периода претензии для предыдущей претензии, прежде чем подавать следующую претензию

- может подать претензию более чем за 14 дней до даты выплаты (например, если вы платите своему сотруднику в просрочку).

………………………………………………………………………………………………………………………………………………………………………………………………………………………………………….

При подаче заявления на сотрудников, которым предоставляется гибкий отпуск, вы не должны требовать, пока не будете уверены в точном количестве часов, которые они проработают в течение периода подачи заявления. Это означает, что вам следует подавать заявление, когда вы уверены в количестве часов, отработанных вашими сотрудниками в течение периода подачи заявления.Если вы подаете заявку заранее и ваш сотрудник работает больше часов, чем вы нам сообщили, вам придется вернуть часть гранта в HMRC. Если вы допустили ошибку в своем заявлении, вы можете узнать, как ее исправить.

Платежи будут производиться через 6 рабочих дней после того, как вы подадите претензию.

Пример первой претензии. На изображении изображен работодатель, который увольняет 2 сотрудников в начале периода выплаты заработной платы и добавляет третьего через некоторое время. Датой начала периода выплаты претензий считается увольнение первого сотрудника.Работодатель должен включать всех сотрудников, которые были уволены в течение этого периода подачи заявления, даже если они были уволены в разное время в течение периода или получали заработную плату в разное время в периоде выплаты заработной платы. Затем заявка подается за 6 дней до окончания периода выплаты, чтобы убедиться, что грант доступен для выплаты вовремя.

Пример второй претензии. На изображении показан работодатель, который подает еще одну претензию после того, как истек срок действия первой. Два сотрудника были уволены непрерывно с момента первого требования, и периоды требований продолжаются без перерывов между датами, хотя один возвращается на работу до окончания периода выплаты заработной платы.Один сотрудник проработал 2 дня в начале второго периода, но затем его снова уволили. Работодатель должен включать всех сотрудников, которые были уволены в течение этого периода подачи заявления, даже если они были уволены в разное время или получали заработную плату в разное время в течение периода выплаты заработной платы. Претензия подается за 6 дней до окончания периода выплаты, чтобы гарантировать своевременную выплату гранта.

Если период оплаты, на который вы претендуете, включает дни более одного месяца

Срок подачи заявок должен начинаться и заканчиваться в одном календарном месяце.

Если ваш платежный период включает дни, превышающие один месяц, вам нужно будет подавать отдельные претензии, относящиеся к дням, приходящимся на каждый месяц. Вам следует рассчитать каждое из этих требований отдельно.

Периоды подачи претензий не могут совпадать, поэтому вам нужно обязательно включить всех сотрудников, на которых вы хотите подавать претензии, в каждую заявку, которую вы подаете.

Найдите пример периода оплаты, охватывающего 2 месяца.

Что учитывать при расчете заработной платы

Сумма, которую вы должны использовать при расчете 80% заработной платы ваших сотрудников за непроработанные часы, состоит из регулярных выплат, которые вы обязаны производить.Сюда входят:

При расчете заработной платы нельзя учитывать:

- платежи, производимые по усмотрению работодателя или клиента — если у работодателя или клиента не было договорных обязательств по оплате, в том числе:

- любые чаевые, в том числе распространяемые через troncs

- дискреционных бонусов

- дискреционных комиссионных выплат

- безналичный расчет

- неденежных льгот, таких как натуральные льготы (например, служебный автомобиль), включая льготы, полученные в обмен на отказ от суммы заработной платы по схеме жертвования заработной платы

- пенсионных взносов работодателя, включая пенсионные взносы, полученные в обмен на отказ от суммы заработной платы в рамках схемы снижения заработной платы (вы все равно можете включать пенсионные взносы, которые работник делает из своей заработной платы, например, через пенсионную схему Net Pay Arrangement)

- сумм заработной платы, выплаченных по схеме жертвования заработной платы

Найдите пример расчета заработной платы по разным типам пенсионных схем.

Вся субсидия, полученная для покрытия субсидируемого отпуска работника, должна быть выплачена ему в денежной форме. Никакая часть гранта не должна быть зачтена для оплаты предоставления пособий или программы снижения заработной платы.

Если работодатель предоставляет льготы уволенным работникам, в том числе посредством схемы снижения заработной платы, эти льготы должны добавляться к заработной плате, которая должна выплачиваться в соответствии со схемой сохранения рабочих мест.

Обычно сотрудник не может свободно отказаться от большинства схем жертвования заработной платы, если не произойдет жизненного события.HMRC соглашается с тем, что коронавирус считается жизненным событием, которое может потребовать внесения изменений в договоренности о жертвах заработной платы, если соответствующий трудовой договор будет соответствующим образом обновлен.

Недискреционные платежи

При определении того, является ли платеж недискреционным, вы должны включать только те платежи, которые у вас есть договорное обязательство по выплате и на которые ваш сотрудник имеет юридически закрепленное право.

Если в контракте указаны переменные платежи, и эти платежи производятся всегда, эти платежи могут стать недискреционными.В таком случае их следует учитывать при расчете 80% заработной платы ваших сотрудников.

Недискреционные сверхурочные выплаты

Если вашему сотруднику выплачивались переменные выплаты из-за сверхурочной работы, вы можете включить эти выплаты при расчете 80% их заработной платы, если сверхурочные выплаты не носили дискреционный характер.

Выплаты за сверхурочную работу являются недискреционными, если вы по контракту обязаны платить сотруднику по установленной и определенной ставке за сверхурочную работу, которую он отработал.

Сбор за обучение и студенческие ссуды

Вы должны продолжать платить взнос за обучение в обычном порядке. Гранты по программе сохранения рабочих мест не покрывают сбор за обучение.

Вам также следует продолжать удерживать студенческую ссуду из заработной платы, которую вы платите сотрудникам.

Национальная минимальная заработная плата

Физические лица имеют право на получение национального прожиточного минимума, национального минимального размера оплаты труда или минимального размера оплаты труда учеников за часы, которые они работают (или считаются рабочими) в соответствии с правилами минимальной заработной платы.

За все отработанные часы должна выплачиваться не менее минимальной заработной платы. Неработающие работники могут получать менее 80% своей заработной платы или 2500 фунтов стерлингов, даже если (исходя из их обычных рабочих часов), это будет ниже их соответствующей минимальной заработной платы.

Время, потраченное на обучение во время отпуска, рассматривается как рабочее время для целей расчета минимальной заработной платы и должно оплачиваться по соответствующей минимальной ставке. Работодатели должны убедиться, что заработная плата и пособие по отпуску обеспечивают достаточно денег, чтобы покрыть все рабочее время, включая эти часы обучения.Если заработная плата меньше соответствующей минимальной заработной платы, работодатель должен будет выплачивать дополнительные суммы до тех пор, пока не будет выплачена по крайней мере соответствующая минимальная заработная плата как за рабочее время, так и за 100% времени обучения во время отпуска.

Если уволенный работник получает заработную плату, близкую к минимальному уровню, и его просят пройти курсы обучения в течение значительной части его обычного рабочего времени, работодателям рекомендуется обратиться за независимой консультацией или связаться с Acas.

Если вы подаете заявку на участие в товариществе с ограниченной ответственностью (

LLP )

Если участник LLP рассматривается как сотрудник (из-за правил для членов, получающих заработную плату), вы должны включать только выплаты, которые составляют:

- фиксированный

- переменная, но варьируется без привязки к общей сумме прибыли или убытков LLP

- не зависит от общей суммы прибыли или убытков LLP

Праздничная оплата

Сотрудники Furloughed продолжают накапливать отпуск в соответствии с их трудовым договором.

Работодатель и работник могут договориться об изменении права на отпуск в рамках соглашения об отпуске, однако почти все работники имеют право на 5,6-недельный оплачиваемый ежегодный отпуск каждый год, который они не могут опускать ниже.

Сотрудники могут взять отпуск во время отпуска. Если сотруднику предоставляется гибкий отпуск, то любые часы, взятые в качестве отпуска в течение периода подачи заявления, следует засчитывать как часы отпуска, а не как рабочие часы. Сотрудники не должны находиться в отпуске на какое-то время просто потому, что они в отпуске.Это означает, что сотрудников следует отправлять в отпуск только потому, что на вашу деятельность повлиял коронавирус, а не только потому, что они находятся в оплачиваемом отпуске. Это в равной степени применимо в любые пиковые периоды.

Правила рабочего времени требуют, чтобы отпускные выплачивались по обычной ставке заработной платы работника или, если размер оплаты варьируется, рассчитывался как средняя заработная плата, полученная работником в предыдущие рабочие недели. Следовательно, если уволенный работник берет отпуск, работодатель должен выплатить ему обычную отпускную в соответствии с Правилами рабочего времени.

Работодатели должны будут платить дополнительные суммы сверх гранта, но также будут иметь возможность ограничить время отпуска, если это необходимо для бизнеса. Это относится как к периоду отпуска, так и к периоду восстановления.

Если работник обычно работает в праздничные дни, работодатель может согласиться с тем, чтобы это было включено в выплату субсидии. Если работник обычно использует выходной в качестве отпуска, работодатель либо увеличивает его обычную отпускную, либо предоставляет работнику выходной день.

Узнайте больше о отпускных во время отпуска.

Работники, возвращающиеся из отпуска по семейным обстоятельствам

Официальный отпуск по семейным обстоятельствам включает:

- декретный отпуск

- отцовский отпуск

- совместный отпуск по уходу за ребенком

- отпуск по усыновлению

- Отпуск по уходу за ребенком

- неоплачиваемый отпуск по уходу за ребенком

Для сотрудников с фиксированной заработной платой требования в отношении сотрудников, занятых полный или неполный рабочий день, уволенных по возвращении из установленного законом отпуска по семейным обстоятельствам, должны рассчитываться на основе их заработной платы до налогообложения, а не заработной платы, которую они получали во время пребывания в официальном отпуске по семейным обстоятельствам.Те же принципы применяются, когда работник возвращается из периода неоплачиваемого официального отпуска по семейным обстоятельствам.

Для периодов подачи заявлений, начинающихся 1 мая 2021 года или после этой даты, при расчете средней заработной платы сотрудников с переменной оплатой вы не должны включать дни во время или заработную плату, относящуюся к периоду установленного законом отпуска по семейным обстоятельствам или оплачиваемого отпуска по сниженной ставке после период установленного законом отпуска по семейным обстоятельствам.

Однако, если работник находился в официальном отпуске по семейным обстоятельствам или в оплачиваемом отпуске по сниженной ставке на протяжении всего периода, используемого для расчета его средней заработной платы, вы должны включить дни в течение этого отпуска и заработную плату, относящуюся к периоду отпуска, поскольку в противном случае справочная заработная плата была бы быть нулевым.

Это применимо только в том случае, если вы используете метод усреднения для расчета заработной платы ваших сотрудников — календарный метод ретроспективного анализа основан на сумме, которую они фактически заработали, даже если они находились в установленном законом отпуске.

Сотрудники, возвращающиеся на работу после болезни

Для сотрудников с фиксированной заработной платой требования для сотрудников, занятых полный или неполный рабочий день, уволенных по возвращении на работу после отпуска по болезни, должны рассчитываться против их заработной платы до налогообложения, а не из заработной платы, которую они получали во время болезни.

Для периодов подачи претензий, начинающихся 1 мая 2021 года или после этой даты, при расчете средней заработной платы сотрудников с переменной оплатой вы не должны включать дни в течение или заработную плату, относящуюся к периоду установленного законом отпуска по болезни или оплачиваемого отпуска по сниженной ставке, следующего за периодом. установленного законом отпуска по болезни.

Однако, если работник находился в установленном законом отпуске по болезни или в оплачиваемом отпуске по сниженной ставке на протяжении всего периода, используемого для расчета его средней заработной платы, вы должны включить дни в течение этого отпуска и заработную плату, относящуюся к периоду отпуска, поскольку в противном случае справочная заработная плата была бы нуль.

Это применимо только в том случае, если вы используете метод усреднения для расчета заработной платы ваших сотрудников — календарный метод ретроспективного анализа основан на сумме, которую они фактически заработали, даже если они находились в установленном законом отпуске.

Неоплачиваемый творческий отпуск или неоплачиваемый отпуск

Для сотрудников с фиксированной заработной платой, если ваш сотрудник находился в неоплачиваемом творческом отпуске или в неоплачиваемом отпуске в течение отчетного периода, вам необходимо использовать сумму, которую он получил бы, если бы был в оплачиваемом отпуске, при расчете 80% их заработной платы.

Узнайте референсную дату вашего сотрудника

Вам необходимо указать справочную дату сотрудника, чтобы знать, какие правила расчета следует использовать, а также потому, что в некоторых расчетах ссылочная дата сотрудника используется на этапах расчета.

Справочная дата сотрудника — 19 марта 2020 года, если:

- вы осуществили выплату заработка сотруднику в 2019-2020 налоговом году (и сообщили об этом в HMRC в информации в реальном времени ( RTI ). Подача полного платежа ( FPS ) не позднее 19 марта 2020 года)

- вы подали действительную заявку на участие в Программе сохранения работы в связи с коронавирусом для сотрудника за период подачи претензий, заканчивающийся 31 октября 2020 года или ранее.

- 28 февраля 2020 года работник был на заработной плате своего предыдущего работодателя, был переведен вам этим работодателем после 28 февраля 2020 года, и TUPE или правила преемственности бизнеса, применяемые к передаче

Если справочная дата сотрудника 19 марта 2020 года не применяется, то справочная дата сотрудника — 30 октября 2020 года, если:

- вы осуществили выплату заработной платы сотруднику, о которой было сообщено в HMRC в сообщении RTI FPS в период с 20 марта 2020 года по 30 октября 2020 года (включительно)

- вы подали действительную заявку на участие в Программе сохранения работы в связи с коронавирусом для сотрудника в период с 1 ноября 2020 года по 30 апреля 2021 года.

- работник был на заработной плате своего предыдущего работодателя 30 октября 2020 года включительно, был переведен вам этим работодателем после 31 августа 2020 года, и TUPE или правила преемственности бизнеса, применяемые к передаче

Если не применяются базисные даты 19 марта 2020 года или 30 октября 2020 года, работник не имеет права на периоды, начинающиеся до 1 мая 2021 года.Если вы осуществили выплату заработка сотруднику, о котором было сообщено в HMRC в сообщении RTI FPS в период с 31 октября 2020 года по 2 марта 2021 года (включительно), он может иметь право на периоды, начинающиеся 1 мая 2021 года или после этой даты, и их справка. дата будет 2 марта 2021 года.

Если у сотрудника с переменной заработной платой указана базовая дата 19 марта 2020 года или 30 октября 2020 года, поскольку он был переведен к вам его предыдущим работодателем в соответствии с правилами TUPE или Правилами преемственности бизнеса, вам, возможно, придется принять во внимание период их занятости. со своим предыдущим работодателем в ваших расчетах.Посмотрите, как это влияет на то, как вы рассчитываете их обычное рабочее время и обычную заработную плату.

Разработайте обычные часы работы и отпускные часы вашего сотрудника

Если ваш сотрудник полностью уволен, вам не нужно отрабатывать его обычное время и часы отпуска, но вам следует определить максимальную сумму заработной платы. Сотрудник получает полный отпуск, если он не выполняет для вас какую-либо работу в течение периода подачи заявления.

Если вашему сотруднику предоставляется гибкий отпуск, вам необходимо определить его обычные часы работы и записать фактические часы его работы, а также часы отпуска для каждого периода подачи заявлений.

Вы можете рассчитать обычные часы для всего периода выплаты или для каждого периода выплаты, или части периода выплаты, если они попадают в период выплаты. В этом руководстве предполагается, что вы будете производить расчет на основе периода оплаты, но приемлем любой метод.

Если вы подсчитываете обычные часы для всего периода страхового возмещения, а результат не является целым числом, вам следует округлить его до следующего целого числа. Если вы рассчитываете обычные часы на основе периода оплаты, вам следует округлить результат в большую или меньшую сторону до ближайшего целого числа.

Есть 2 различных способа расчета, которые вы можете использовать для расчета обычных часов вашего сотрудника, в зависимости от того, работают ли они в фиксированное или переменное время.

Вы должны работать в обычное время для сотрудников, которые работают в разные часы, если вы:

- Сотрудник не работает по контракту на фиксированное количество часов

- сотрудников зависит от количества отработанных часов

Заработная плата

Если ни одно из этих условий не применимо, вам следует отработать обычные часы вашего сотрудника для сотрудника, с которым заключен контракт на фиксированное количество часов.

Режим работы сотрудника не обязательно должен совпадать с периодом его оплаты (например, сотрудник может работать по контракту на фиксированные 40 часов в неделю, но затем получать переменную ежемесячную сумму из-за сменных надбавок). HMRC не будет отклонять или требовать выплаты какого-либо гранта исключительно на основании конкретного выбора между фиксированным или переменным подходом к расчету обычных часов, если будет сделан разумный выбор.

Определите обычные часы вашего сотрудника для сотрудника, который работает по контракту на фиксированное количество часов и чья заработная плата не зависит от количества часов, которое он работает.

Для расчета количества обычных часов для каждого периода оплаты (или периода частичной оплаты):

Начните с часов, на которые ваш сотрудник был нанят по контракту в конце последнего периода выплаты заработной платы, заканчивающегося в контрольную дату сотрудника или раньше.

Разделите на количество календарных дней в повторяющейся схеме работы, включая нерабочие дни.

Умножьте на количество календарных дней в периоде выплаты (или периоде частичной выплаты), на который вы претендуете.

Округлите в большую или меньшую сторону, если результат не целое число.

Если сотрудник с установленным графиком времени находился в ежегодном отпуске, не работал по болезни или в официальном отпуске по семейным обстоятельствам в любое время в течение последнего периода выплаты заработной платы, заканчивающегося в контрольную дату работника или раньше, то обычные часы должны рассчитываться так, как если бы работник имел не взял отпуск.

Найдите примеры того, как отработать обычные часы для сотрудников, работающих по контракту на фиксированное количество часов.

Если у вашего сотрудника установлены фиксированные часы и их первый период выплаты заработной платы закончился после их отчетной даты

Вы по-прежнему можете подавать заявку на сотрудников в установленные часы, чья базовая дата — 30 октября 2020 года или 2 марта 2021 года, и чей первый период выплаты заработной платы заканчивается после этой даты, если HMRC получило подробную информацию об их заработной плате в PAYE Real Time Information ( RTI ) Подача полной оплаты ( FPS, ) не позднее указанной даты и другие условия приемлемости выполнены.